SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

s&p500

Cекторы США в картинках 03.08.18

- 05 августа 2018, 10:44

- |

Лидирующие секторы поддержали на средней (розница, софт), и во многих секторах поддержка на 40недельной пока есть, но общее ощущение пробуксовки и продажи в силу никуда не делось. Если вдруг появится широкая покупка, избыточное предложение в ключевых секторах будет преодолено, а также появятся новые лидирующие секторы, это будет сразу видно, но пока этого ничего нет, а покупать коммуналку, REITs, мыло и тушёнку интереса тоже нет. Большая часть секторов выглядят слабо и хуже индекса. Всё написанное ранее про финансы, банки и полупроводники остаётся в силе.

Чтобы лучше рассмотреть, щелкайте каждую серию из 6 картинок по отдельности. Композиты построены по разбивке на секторы IBD.

( Читать дальше )

Чтобы лучше рассмотреть, щелкайте каждую серию из 6 картинок по отдельности. Композиты построены по разбивке на секторы IBD.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

S&P 500 (US500,E-Mini,SPY) под капотом 03.08.18

- 04 августа 2018, 21:37

- |

- Таблица по лидерам/отстающим — относительная инерция

- Aкции по категориям

- Длительный аптренд (304 акций) 03.08.2018

- Откат в аптренде (85 акций) 03.08.2018

- Консолидация / потеря инерции в аптренде (791 акций) 03.08.2018

- Пробой растущей 50МА (88 акций) 03.08.2018

- Пробой падающей 50МА (87 акций) 03.08.2018

- Недавний пробой растущей 50МА (285 акций) 03.08.2018

- Недавний пробой падающей 50МА (132 акций) 03.08.2018

- Слом растущей 50МА (158 акций) 03.08.2018

- Слом падающей 50МА (106 акций) 03.08.2018

- Недавний слом растущей 50МА (149 акций) 03.08.2018

- Недавний слом падающей 50МА (149 акций) 03.08.2018

- Консолидация под 50МА (625 акций) 03.08.2018

- Отскок вниз от 50МА (234 акций) 03.08.2018

- Подскок вверх от 200МА к 50МА (105 акций) 03.08.2018

- Консолидация под 200МА (343 акций) 03.08.2018

- Отскок вниз от 200МА (39 акций) 03.08.2018

- Подскок вверх от 50МА к 200МА (115 акций) 03.08.2018

- Консолидация на дне (607 акций) 03.08.2018

- Подскок со дна (101 акций) 03.08.2018

- Длительный даунтренд (298 акций) 03.08.2018

- Базирующиеся акции

- Строка идентифицирует группу акций, 4 столбец с конца показывает какой процент рынка эта группа покрывает.

- Последний столбец показывает % акций из S&P500, входящих в данную группу.

- Акция грубо считается «лидирующей», если рейтинг относительной силы > 80, т.е. если рынок растёт, это акции, которые растут быстрее остальных, если весь рынок падает, то это будут акции, которые упали меньше остальных («на безрыбье и рак рыба»).

- Акция грубо считается «отстающей», если рейтинг относительной силы <20.

- Разбивка по отраслям производится по иерархии IBD из 197 отраслей

- Отрасли ранжируются по росту за последние 6 мес

- В таблицах оставлены только репрезентативные отрасли (в конкретный тикерлист входит не менее 3 акций отрасли)

- Из-за ограничения на размер поста краткое объяснение читайте здесь.

Таблица по лидерам/отстающим — относительная инерция

| 2018-08-03 Список |

( Читать дальше )

Red Flag. Девальвация Юаня. ? S&P500.

- 03 августа 2018, 17:53

- |

Очень опасное положение, для тех кто сейчас в лонгах S&P500. Так очень часто бывает, когда идет 0.786 Fibo retracement.

Для NDX= 7420 (0786 fibo ) for S&P= 2836-37

Волатильность -на исходной позиции для взлета на следующей неделе. 6-8 Августа коррелируется с началом Февраля 2018г. По W.D.Gann

График S&P500 до захода Солнца. 3 Августа.

Что же готовит нам пастух на следующей неделе? Какой может быть ответ на Тарифы Трампа со стороны Китая?

Я бы не исключал очередную девальвацию ЮАНЯ. как видно на графике- если Юань выйдет за рубеж 7.00 — Трамп может ответить еще более сильной Тарифной ставкой. не 25% а 30-35% !!

И не была ли, команда Политбюро Китая к началу Девальвации с Нового Китайского Года (февраль) — Истинной причиной обвала Американского рынка в феврале 2018г. Судя по графику USD/YUAN именно так все и было. Вот такая версия- джентльмены.

Девальвация Юаня уже идет полным ходом (на графике) — обстановка накаляется.

Monthly chart USD/YUAN

Для NDX= 7420 (0786 fibo ) for S&P= 2836-37

Волатильность -на исходной позиции для взлета на следующей неделе. 6-8 Августа коррелируется с началом Февраля 2018г. По W.D.Gann

График S&P500 до захода Солнца. 3 Августа.

Что же готовит нам пастух на следующей неделе? Какой может быть ответ на Тарифы Трампа со стороны Китая?

Я бы не исключал очередную девальвацию ЮАНЯ. как видно на графике- если Юань выйдет за рубеж 7.00 — Трамп может ответить еще более сильной Тарифной ставкой. не 25% а 30-35% !!

И не была ли, команда Политбюро Китая к началу Девальвации с Нового Китайского Года (февраль) — Истинной причиной обвала Американского рынка в феврале 2018г. Судя по графику USD/YUAN именно так все и было. Вот такая версия- джентльмены.

Девальвация Юаня уже идет полным ходом (на графике) — обстановка накаляется.

Monthly chart USD/YUAN

S&P 500 (US500,E-Mini,SPY) под капотом 02.08.18

- 03 августа 2018, 17:18

- |

- Таблица по лидерам/отстающим — относительная инерция

- Aкции по категориям

- Длительный аптренд (233 акций) 02.08.2018

- Откат в аптренде (144 акций) 02.08.2018

- Консолидация / потеря инерции в аптренде (941 акций) 02.08.2018

- Пробой растущей 50МА (167 акций) 02.08.2018

- Пробой падающей 50МА (123 акций) 02.08.2018

- Недавний пробой растущей 50МА (142 акций) 02.08.2018

- Недавний пробой падающей 50МА (76 акций) 02.08.2018

- Слом растущей 50МА (93 акций) 02.08.2018

- Слом падающей 50МА (54 акций) 02.08.2018

- Недавний слом растущей 50МА (265 акций) 02.08.2018

- Недавний слом падающей 50МА (262 акций) 02.08.2018

- Консолидация под 50МА (494 акций) 02.08.2018

- Отскок вниз от 50МА (226 акций) 02.08.2018

- Подскок вверх от 200МА к 50МА (56 акций) 02.08.2018

- Консолидация под 200МА (384 акций) 02.08.2018

- Отскок вниз от 200МА (57 акций) 02.08.2018

- Подскок вверх от 50МА к 200МА (92 акций) 02.08.2018

- Консолидация на дне (565 акций) 02.08.2018

- Подскок со дна (74 акций) 02.08.2018

- Длительный даунтренд (336 акций) 02.08.2018

- Базирующиеся акции

- Строка идентифицирует группу акций, 4 столбец с конца показывает какой процент рынка эта группа покрывает.

- Последний столбец показывает % акций из S&P500, входящих в данную группу.

- Акция грубо считается «лидирующей», если рейтинг относительной силы > 80, т.е. если рынок растёт, это акции, которые растут быстрее остальных, если весь рынок падает, то это будут акции, которые упали меньше остальных («на безрыбье и рак рыба»).

- Акция грубо считается «отстающей», если рейтинг относительной силы <20.

- Разбивка по отраслям производится по иерархии IBD из 197 отраслей

- Отрасли ранжируются по росту за последние 6 мес

- В таблицах оставлены только репрезентативные отрасли (в конкретный тикерлист входит не менее 3 акций отрасли)

- Из-за ограничения на размер поста краткое объяснение читайте здесь.

Таблица по лидерам/отстающим — относительная инерция

| 2018-08-02 Список |

( Читать дальше )

Опять Тарифы! Pre-market . S&P500

- 02 августа 2018, 16:29

- |

Опять Трамп пригрозил тарифами Китаю. очередные 200млдр

Кукл, подобно нашему герою Остапу Бендеру, опять сыграл е2-е4 .

«После третьего хода выяснилось, что на 18ти досках играется Испанская партия, на остальных 12ти васюкинцы разыграли, хотя и устаревшую, но довольно верную ЗАЩИТУ ФИЛИДОРА. „

движемся в правильном направлении, но недостаточно Oversold для среднесрочного ралли Август-Сентябрь

В понедельник рынок достиг oversold S&P500. Nasdaq etc. Но весьма скромный для среднесрочного ралли. Впрочем, система показала сигнал BUY в ПН 12:50pm и еще один сигнал прям к закрытию, который оказался мною упущен.

В дальнейшем стало ясно даже после оскока во ВТ, что настоящее лоу может быть лишь в начале следующей недели. (Поэтому не исключаю что и этот пролив сегодня частично выкупят. Но если будет паника достигающая целей по волатильности- я покупаю 1/2 позиции.)

Russell2000.

( Читать дальше )

Кукл, подобно нашему герою Остапу Бендеру, опять сыграл е2-е4 .

«После третьего хода выяснилось, что на 18ти досках играется Испанская партия, на остальных 12ти васюкинцы разыграли, хотя и устаревшую, но довольно верную ЗАЩИТУ ФИЛИДОРА. „

движемся в правильном направлении, но недостаточно Oversold для среднесрочного ралли Август-Сентябрь

В понедельник рынок достиг oversold S&P500. Nasdaq etc. Но весьма скромный для среднесрочного ралли. Впрочем, система показала сигнал BUY в ПН 12:50pm и еще один сигнал прям к закрытию, который оказался мною упущен.

В дальнейшем стало ясно даже после оскока во ВТ, что настоящее лоу может быть лишь в начале следующей недели. (Поэтому не исключаю что и этот пролив сегодня частично выкупят. Но если будет паника достигающая целей по волатильности- я покупаю 1/2 позиции.)

Russell2000.

( Читать дальше )

SP500, возможны кратковременные осадки в виде шорта

- 02 августа 2018, 15:08

- |

Следующая неделя может быть шортовой. SPY-ю пора на 275-274.

Сопротивление волатильности державшейся c начала июля тоже пробили.

( Читать дальше )

Сопротивление волатильности державшейся c начала июля тоже пробили.

( Читать дальше )

S&P 500 (US500,E-Mini,SPY) под капотом 01.08.18

- 02 августа 2018, 06:05

- |

- Таблица по лидерам/отстающим — относительная инерция

- Aкции по категориям

- Длительный аптренд (194 акций) 01.08.2018

- Откат в аптренде (170 акций) 01.08.2018

- Консолидация / потеря инерции в аптренде (871 акций) 01.08.2018

- Пробой растущей 50МА (111 акций) 01.08.2018

- Пробой падающей 50МА (68 акций) 01.08.2018

- Недавний пробой растущей 50МА (205 акций) 01.08.2018

- Недавний пробой падающей 50МА (104 акций) 01.08.2018

- Слом растущей 50МА (140 акций) 01.08.2018

- Слом падающей 50МА (102 акций) 01.08.2018

- Недавний слом растущей 50МА (296 акций) 01.08.2018

- Недавний слом падающей 50МА (227 акций) 01.08.2018

- Консолидация под 50МА (520 акций) 01.08.2018

- Отскок вниз от 50МА (255 акций) 01.08.2018

- Подскок вверх от 200МА к 50МА (45 акций) 01.08.2018

- Консолидация под 200МА (366 акций) 01.08.2018

- Отскок вниз от 200МА (60 акций) 01.08.2018

- Подскок вверх от 50МА к 200МА (77 акций) 01.08.2018

- Консолидация на дне (571 акций) 01.08.2018

- Подскок со дна (85 акций) 01.08.2018

- Длительный даунтренд (325 акций) 01.08.2018

- Базирующиеся акции

- Строка идентифицирует группу акций, 4 столбец с конца показывает какой процент рынка эта группа покрывает.

- Последний столбец показывает % акций из S&P500, входящих в данную группу.

- Акция грубо считается «лидирующей», если рейтинг относительной силы > 80, т.е. если рынок растёт, это акции, которые растут быстрее остальных, если весь рынок падает, то это будут акции, которые упали меньше остальных («на безрыбье и рак рыба»).

- Акция грубо считается «отстающей», если рейтинг относительной силы <20.

- Разбивка по отраслям производится по иерархии IBD из 197 отраслей

- Отрасли ранжируются по росту за последние 6 мес

- В таблицах оставлены только репрезентативные отрасли (в конкретный тикерлист входит не менее 3 акций отрасли)

- Из-за ограничения на размер поста краткое объяснение читайте здесь.

Таблица по лидерам/отстающим — относительная инерция

| 2018-08-01 Список |

( Читать дальше )

S&P500. EWA. и Василий Олейник.(пояснения)

- 01 августа 2018, 13:14

- |

Други ,

спасибо что читаете не тупо и в помойку, а задаете вопросы.

Вопросы были по пункту 2), Как такое может быть?

Надо было кликнуть на ссылку к моему посту от 7 февраля 2018 на форуме Эллиоттчиков.

( Читать дальше )

спасибо что читаете не тупо и в помойку, а задаете вопросы.

Вопросы были по пункту 2), Как такое может быть?

Надо было кликнуть на ссылку к моему посту от 7 февраля 2018 на форуме Эллиоттчиков.

( Читать дальше )

S&P 500 (US500,E-Mini,SPY) - что происходит под капотом? 31.07.18

- 01 августа 2018, 08:21

- |

- Таблица по лидерам/отстающим — относительная инерция

- Aкции по категориям

- Длительный аптренд (251 акций) 31.07.2018

- Откат в аптренде (135 акций) 31.07.2018

- Консолидация / потеря инерции в аптренде (800 акций) 31.07.2018

- Пробой растущей 50МА (199 акций) 31.07.2018

- Пробой падающей 50МА (96 акций) 31.07.2018

- Недавний пробой растущей 50МА (193 акций) 31.07.2018

- Недавний пробой падающей 50МА (115 акций) 31.07.2018

- Слом растущей 50МА (91 акций) 31.07.2018

- Слом падающей 50МА (37 акций) 31.07.2018

- Недавний слом растущей 50МА (310 акций) 31.07.2018

- Недавний слом падающей 50МА (210 акций) 31.07.2018

- Консолидация под 50МА (525 акций) 31.07.2018

- Отскок вниз от 50МА (266 акций) 31.07.2018

- Подскок вверх от 200МА к 50МА (56 акций) 31.07.2018

- Консолидация под 200МА (342 акций) 31.07.2018

- Отскок вниз от 200МА (35 акций) 31.07.2018

- Подскок вверх от 50МА к 200МА (131 акций) 31.07.2018

- Консолидация на дне (591 акций) 31.07.2018

- Подскок со дна (113 акций) 31.07.2018

- Длительный даунтренд (303 акций) 31.07.2018

- Базирующиеся акции

- Строка идентифицирует группу акций, 4 столбец с конца показывает какой процент рынка эта группа покрывает.

- Последний столбец показывает % акций из S&P500, входящих в данную группу.

- Акция грубо считается «лидирующей», если рейтинг относительной силы > 80, т.е. если рынок растёт, это акции, которые растут быстрее остальных, если весь рынок падает, то это будут акции, которые упали меньше остальных («на безрыбье и рак рыба»).

- Акция грубо считается «отстающей», если рейтинг относительной силы <20.

- Разбивка по отраслям производится по иерархии IBD из 197 отраслей

- Отрасли ранжируются по росту за последние 6 мес

- В таблицах оставлены только репрезентативные отрасли (в конкретный тикерлист входит не менее 3 акций отрасли)

- Из-за ограничения на размер поста краткое объяснение читайте здесь.

Таблица по лидерам/отстающим — относительная инерция

| 2018-07-31 Список |

( Читать дальше )

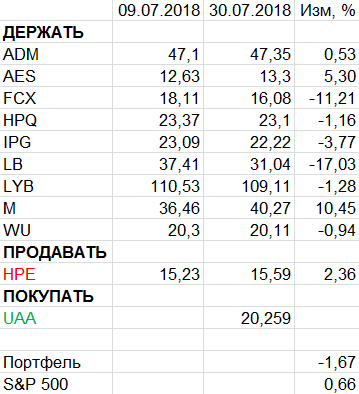

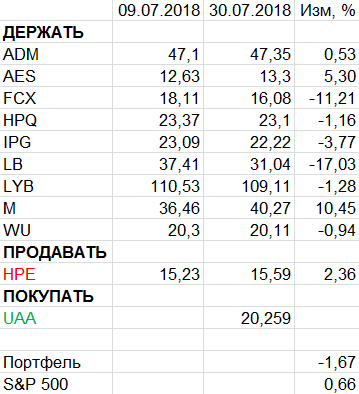

Пересмотр портфеля американских акций 30-07-2018

- 31 июля 2018, 11:15

- |

Подвожу итоги портфеля американских акций сформированного 9 июля на Санкт-Петербургской бирже. За три прошедших недели портфель уступил индексу S&P 500 в доходности, показав -1,67% против +0,66%. Пересмотр портфеля осуществляется по понедельникам, но не обязательно каждый. Мои рекомендации на текущий момент представлены в таблице. В качестве цены указана цена покупки/продажи или цена закрытия, если акция удерживается дальше.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

( Читать дальше )

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

График доходности торгового счета в долларах США

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал