АНАЛИТИКА

Обзор долгового рынка за неделю (ГК "ФИНАМ"). Российский Минфин расширил линейку евровыпусков

- 24 мая 2021, 13:59

- |

Обзор российского рынка

Долларовые кривые крупнейших развивающихся стран провели прошлую неделю нейтрально на фоне пытающейся стабилизироваться около отметки 1,6% американской 10-летки. Россия разместила 15-летние еврооблигации на 1 млрд евро под 2,65% и доразместила еврооблигации-2027 на 500 млн евро по цене 98,5% от номинала.

Глобальные ETF, ориентированные на hard currency облигации EM, по-прежнему пока не могут определиться с динамикой.

НЛМК объявил тендер по выкупу выпусков с погашением в 2023 и 2024 гг. на общую сумму до $500 млн. Бонды 2023 года выкупаются по цене 107,3% от номинала, бонды 2024 года – по цене 108,3%. Одновременно НЛМК выдал банкам мандат на организацию звонков с инвесторами, по итогам которых компания может разместить 5-летние евробонды в евро. Во вторичном сегменте лидером по ценовому приросту вторую неделю подряд оказался бессрочник Home Credit, подорожавший до своего годового максимума.

Российский Минфин, разместив на прошлой неделе 15-летние евробонды, расширил линейку своих евровыпусков до четырех. В целом, появление еще одного инвестинструмента, доход по которому не подпадает под налогообложение по валютной переоценке, можно только приветствовать.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

💰 GOLD: цель роста - убыток маркетмейкера (1912.04)

- 24 мая 2021, 09:35

- |

🕘 Время просмотра ~3 мин.

Детальный аналитический обзор по основным валютным парам рынка Форекс, а также золоту смотрите далее на YouTube-канале.

( Читать дальше )

Технический анализ Акций РФ.

- 24 мая 2021, 08:33

- |

Акции Газпрома закрылись на уровне 258,0.

RSI перекупленность, MACDы нейтральные – состояние неявной перекупленности.

Уровень сопротивления — 273.

Уровни поддержки: 254, верхняя граница канала и 212.

Рекомендуется торговать от уровня 254.

Акции ГМКН закрылись на уровне 27060.

RSI и MACDы нейтральные.

Уровень сопротивления — 31000.

Уровни поддержки: 27000 и 24400.

Рекомендуется торговать от уровня 27000.

( Читать дальше )

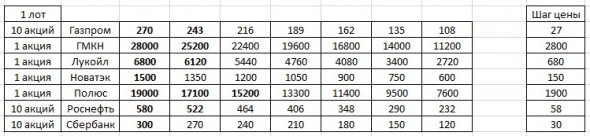

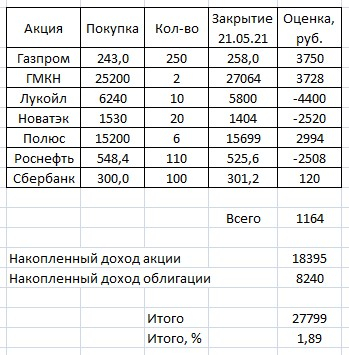

Торгуем по динамической лесенке 24.05.21

- 24 мая 2021, 08:29

- |

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

Текущая сетка динамической лесенки.

Газпром Long 07.05 243,0 250 акций.

ГМКН Long12.04 25200 2 акции.

Лукойл Long 12.03 6360 5 акций. Long 18.03 6120 5 акций.

Новатэк Long 12.03 1530 20 акций.

Полюс Long 19.04 15200 6 акций.

Роснефть Long 15.03 580,0 50 акций. Long30.04 522,0 60 акций.

Сбербанк Long 27.04 300,0 100 акций.

Текущая лесенка по акциям.

( Читать дальше )

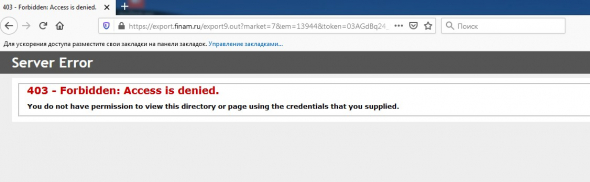

На Финаме 2й день не работает сервис экспорта котировок.

- 23 мая 2021, 12:01

- |

На финаме 2й день не работает сервис экспорта котировок… Печально.

Интересно, это единственная проблема финама?)))

Достаточно неудобно, так как индикаторы у меня свои, а в квике ограниченные возможности.

Кто какие ресурсы посоветует для скачивания данных?

С уважением, Ярослав Салимов.

🛢 CRUDE OIL: нефть продовжит снижение?

- 22 мая 2021, 17:40

- |

🕘 Время просмотра ~3 мин.

Детальный аналитический обзор по основным валютным парам рынка Форекс, а также золоту смотрите далее на YouTube-канале.

( Читать дальше )

Евро/рубль. Очередное попадание в цель по волнам Эллиотта

- 21 мая 2021, 12:19

- |

#EURRUB

Таймфрейм: 4H

Месяц назад я предполагал волну [2] или «e» of (b) в область верхней границы красного нисходящего канала: https://vk.com/wall-124328009_22058. Так и вышло. А ещё я предлагал эту границу использовать для наращивания длинной позиции на ослабление рубля. Это я продолжаю предлагать делать и сейчас.

Считаю, что цен выгоднее текущих уже не будет, и в ближайший месяц начнется самая мощная часть девальвации рубля. В текущем затишье это сложно представить, но обычно так оно и бывает.

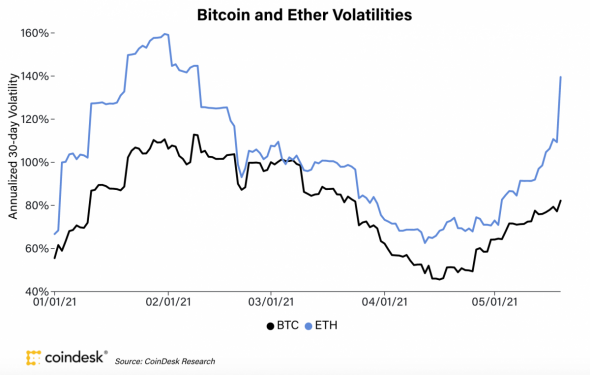

Коррекция Bitcoin принесла оздоровление рынку

- 21 мая 2021, 11:20

- |

Бычий забег криптовалют в 2020 году вселил в ряд инвесторов чрезмерную жадность, многие из которых забыли, что это высоковолатильный рынок. В результате внезапной (но не самой большой) коррекции все маржинальные покупки были сметены с рынка.

Источник изображения: инфографика StormGain

Легкая паника привела к всплеску волатильности Bitcoin до 80%, а Ethereum – до 139%.

( Читать дальше )

Так покупать или продавать Биткоин? Разные исследования - разная точка зрения

- 21 мая 2021, 10:03

- |

Последнее падение на рынке криптовалют никого не оставило равнодушным. Те, кто держал длинные позиции, с сожалением смотрели на то, как тает их капитал. Другие ехидно злорадствовали в информационном поле, мол вот смотрите — “а я говорил”. Но кроме эмоциональных красок выходила и различная аналитика, причем вполне логичная и серьезная, которая отражала диаметральные позиции. Давайте взглянем на несколько интересных примеров.

Биткоин надо покупать

Статистика вещь сухая и беспристрастная, но только лишь на первый взгляд. Выбор временных рядов, сопутствующих трендов и т.д., оказывает существенное влияние на конечный результат. Тем ни менее, сложно не согласиться с выводами ниже приведенного исследования. Падение биткоина отражало отклонение в 3.46 сигмы от его 10 дневного тренда. По истории, столь сильное падение в 100% случаев предвосхищало мощнейший тренд вверх.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал