АНАЛИТИКА

Qualcomm Incorporated: ставка на 5G

- 27 апреля 2021, 17:05

- |

💡Чем может быть интересна инвесторам

Переход на 5G. Развитие нового поколения мобильной связи выгодно сразу для обоих сегментов бизнеса. Во-первых, с ростом количества устройств, поддерживающих 5G растет и потребность в чипах Qualcomm среди производителей. Продукты Qualcomm являются технологическими лидерами как в премиальном, так и в среднем ценовом сегментах за счет уникальных технологий, высокой скорости обработки данных, качества подключения и безопасности. Во-вторых, Qualcomm выигрывает от необходимости производителей лицензировать новые технологии для мобильных устройств, поддерживающих современный формат связи. Например, компания имеет соглашение с Apple о лицензировании и поставках чипов до 2025 года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Торговая ситуация и торговый сигнал. Что это такое?

- 27 апреля 2021, 16:30

- |

Получению прибыли на бирже предшествует аналитическая работа по поиску выгодных торговых ситуаций. Используя методы технического анализа можно прогнозировать дальнейшее движение цены акций и фьючерсов.

Что такое торговая ситуация в трейдинге?

Торговая ситуация — это оценка акции или фьючерса с предположением о дальнейшем движении цены.

Если цена акции/фьючерса растет/падает в соответствии с предположениями торговой ситуации, то формируется торговый сигнал.

Торговый сигнал – это четкая рекомендация на открытие трейда/сделки.

Параметры торгового сигнала:

— наименование/тикер актива

— цена открытия сделки

— цель роста или падения

— стоп-лосс

— риск на трейд

Рассмотрим несколько примеров.

Торговая ситуация по золоту в марте/апреле 2020 года.

Анализ золота в точке 1 (см. график).

Текущее движение актива – трендовый рост.

Сформирована перевернутая “голова-плечи”.

При пробое наверх уровня шеи (1690 п.) цель роста – 1940.

( Читать дальше )

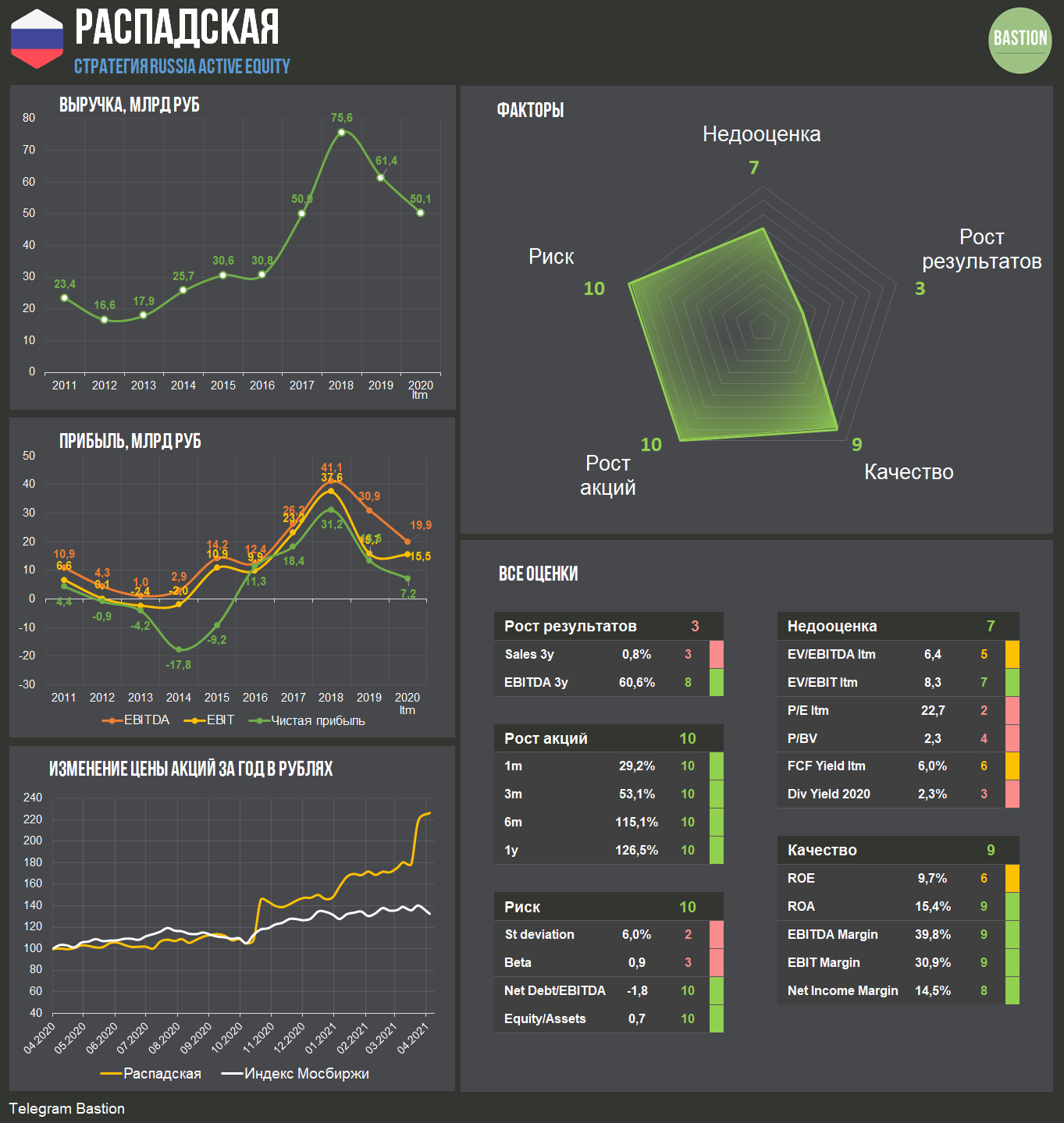

Распадская - куда расти дальше?

- 27 апреля 2021, 14:14

- |

Распадская — один из крупнейших производителей коксующегося угля, который является основным компонентом сталелитейного производства. Главный акционер компании с долей почти в 90% — крупнейший российский производитель стали Группа Evraz.

Бизнес-модель компании: Распадская и другие угольные активы Evraz (прежде всего, Южкузбассуголь) добывают уголь, продавая его материнской компании. Та использует его для выпуска собственной стали, а излишки экспортирует через швейцарского трейдера East Metals AG.

В такой схеме Распадская является полностью зависимой в своих решениях от акционера, что часто негативно сказывается на корпоративном управлении. Например, компания, вместо выплаты больших дивидендов, дает кредиты на сотни миллионов долларов взаимосвязанным сторонам.

В 2020 году появилась надежда, что Распадская придет к более прозрачному и понятному управлению. В конце прошлого года была объявлена большая сделка по приобретению другого угольного актива Evraz — Южкузбассуголь. Таким образом, Evraz решил сосредоточить все свои угольные активы на базе Распадской.

( Читать дальше )

I-Q-21 Check Point (CHKP)

- 27 апреля 2021, 13:21

- |

Check Point (CHKP), разрабатывает и продает ПО для ИТ-безопасности и защиты данных, полный разбор компании тут, купил месяц назад по $113,66 с целью $133.

Check Point вчера опубликовали результаты 1-го кв. 2021г. (все сравнения с 1-м кв. 2020г.):

🟩 Выручка за квартал увеличилась на 4% до $508 млн., а прибыль на акцию (EPS) на 25% до $1,54 доллара США. И выручка, и прибыль на акцию находятся в верхней части прогноза менеджмента.

🟩 Доходы от подписки на системы безопасности составили $287 млн., что на ~7% больше, чем в прошлом году. Доходы от подписки на системы безопасности продолжают оставаться движущей силой роста. Доходы от обновления и обслуживания программного обеспечения увеличились с 1% до $221 млн., что составляет ~2%.

🟩Операционная маржа составила 49%. Маржа остается высокой благодаря росту продаж, с одной стороны, а с другой стороны, и из-за того, что некоторые расходы остаются низкими из-за продолжающегося воздействия COVID во всем мире.

( Читать дальше )

Обзор долгового рынка за неделю (ГК "ФИНАМ"). Долларовые долги ЕМ продолжили возмещать потери марта

- 26 апреля 2021, 15:13

- |

Обзор российского рынка

На фоне затормозивших доходностей базовых активов долларовые долги ЕМ продолжили на прошлой неделе возмещать потери марта. Впрочем, размер отскока совсем умеренный. Российская долларовая кривая потеряла в доходности 3 б. п.

Несмотря на небольшое ценовое оживление, говорить об устойчивом притоке средств в облигации развивающихся стран в твердых валютах пока не приходится.

Неделя оказалась довольно урожайной с точки зрения новых размещений. Альфа-Банк разместил выпуск субординированных еврооблигаций на $ 350 млн. Колл-опцион предусмотрен через 5,5 лет, погашение – через 10,5 лет. Ставка купона на первые 5,5 лет зафиксирована на уровне 5,5% годовых. Отмечается, что спрос превысил первоначально объявленный размер сделки почти в 1,5 раза. «Совкомфлот» разместил 7-летний евробонд на $430 млн под 3,85%.

Неделю назад мы отмечали, что цены российских бумаг оказались под давлением не только в связи с ростом доходности базового актива (

( Читать дальше )

Обзор рынка акций за неделю. Рынки негативно восприняли планы Байдена по повышению налогов для богатых

- 26 апреля 2021, 15:09

- |

На минувшей неделе большинство мировых рынков перешло в стадию коррекции на фоне обнародования в четверг планов Джо Байдена об увеличении налоговой нагрузки на бюджет американцев, зарабатывающих больше $1 млн. Американский президент предложит повысить максимальную ставку налога на прибыль с 37% до 39,6% и применять стандартные ставки налога на прибыль к приросту капитала и дивидендам для обложения богатых резидентов страны. Совокупная налоговая ставка в таком случае достигнет 43,4%. На текущей неделе Байден может анонсировать третий за три месяца пакет стимулов The American Families Plan, на финансирование которого, по информации New York Times, на данный момент планируется направить около $1,5 трлн.

По итогам недели Dow Jones Industrial Average просел на 0,46%, индекс широкого рынка Standard & Poor's 500 стал легче на 0,13%, а Nasdaq Composite потерял 0,25%. Немецкий индекс DAX, в свою очередь, закрылся в минусе на 1,17%, британский FTSE 100 опустился на 1,15%, и только китайский CSI 300 завершил неделю ростом на 3,41%. Долларовый индекс DXY закрылся на уровне 90,83 пункта, потеряв за неделю 0,80%, а валютная пара EUR/USD окрепла на 0,97% до 1,2099.

( Читать дальше )

Создание химического гиганта в РФ: объединение Сибура и ТАИФ

- 26 апреля 2021, 12:34

- |

Крупнейший в Восточной Европе нефтехимический холдинг «Сибур» и татарский ТАИФ собираются объединить свои нефтегазохимические бизнесы.

Почему это важно?

В обмен на контрольный пакет ТАИФа (51%) его крупнейшие акционеры получат 15% объединенного Сибура. Сделка создаст гиганта на химическом рынке России с примерной оценкой стоимости в $26 млрд.

Сибур — один из самых интересных частных активов в России, IPO которого ожидается уже много лет. Компания перерабатывает попутный нефтяной газ и широкую фракцию углеводородов в продукцию более высоких переделов (полиэтилен, полипропилен, пластики), являясь крупнейшим нефтехимическим бизнесом России.

Основные акционеры компании — владелец Новатэка Леонид Михельсон (36%) и Геннадий Тимчинко (17%). Для сделки компания оценена примерно в $20 млрд.

ТАИФ основан в 1995 году для консолидации активов первого президента Татарстана Минтимера Шаймиева. Название расшифровывается как «Татаро-американские инвестиции и финансы». Известно, что на 2017 год крупнейшими акционерами компании являлись сыновья Шаймиева — Радик и Айрат (по 19,5%). Для сделки компания оценена примерно в $6 млрд.

( Читать дальше )

В Южной Корее закроются 196 криптобирж из 200

- 26 апреля 2021, 11:29

- |

Признание криптовалют в качестве инвестиционного актива и альтернативного платежного механизма идет вразрез с представлениями финансовых регуляторов о прозрачности транзакций. Они не запрещают криптовалюты, но меняют законодательство таким образом, что теряется основной смысл криптосистемы – децентрализация и независимость.

За наведение порядка в этот раз взялась Южная Корея: 25 марта 2021 года вступили в силу поправки в закон об отчетности финансовых организаций (FTRA), которые требуют от криптобирж получения специальной лицензии для соблюдения правил AML (борьба с отмыванием средств) и VASP (разделение собственных и клиентских активов с обязательным ведением счетов в банках страны).

Поскольку в течение месяца не было подано ни одной заявки председатель Комиссии по финансовым услугам (FSC) заявил о риске закрытия всех криптовалютных бирж уже в сентябре текущего года. По оценкам регулятора, в стране насчитывается около 200 криптобирж, и только «большая четверка» имеет необходимые соглашения с южнокорейскими банками на проведение расчетов.

( Читать дальше )

Сегодня лента выглядит хорошо.

- 26 апреля 2021, 10:34

- |

Воды мало.

Все авторы, публикующие аналитику и прогнозы молодцы.

Всем успешных трейдов.

С уважением, Ярослав Салимов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал