Акции РФ

Акции с 62% дивидендной доходностью от аналитиков ВТБ Инвестиций отсекаются завтра

- 11 июля 2023, 14:30

- |

И смех и грех, товарищи. Для тех кто не в курсе почему это сюр — вот ссылка на историю.

- комментировать

- ★1

- Комментарии ( 2 )

Что произошло с РФ рынком за прошедшую торговую сессию?

- 11 июля 2023, 00:01

- |

Что произошло с РФ рынком за прошедшую торговую сессию?

$LKOH — на часовом графике акция притаилась, стоя на уровне поддержки.

Поддержка рано или поздно может не выдержать, что приведет к коррекции.

Поэтому отсюда я могу дать только условия торговли.

Как только Лукойл пробьет вверх локальный максимум, который приходится на уровень 5500, далее пойдет его рост.

Пока Лукойл находится ниже уровня 5500, все, чтобы он не нарисовал будет считаться медвежьим знаком.

$ROSN — быстро акция после дивидендов очухалась, даже не ожидала такого.

Акция находится в долгом боковике, хотя локально показывает, что может и выше двинуться.

С большей вероятностью эта акция далее пойдет в рост, нежели, чем в падение.

Потенциал роста, при позитиве 490.

$GAZP — пытается поджаться к сопротивлению, что является бычьим знаком.

Поэтому как только Газпром пробьет вверх уровень сопротивления 168, далее может пойти его рост до следующего уровня сопротивления или же на отметку 175.

( Читать дальше )

Рынку снова некуда падать. В валюте акции России все еще на минимумах

- 10 июля 2023, 15:02

- |

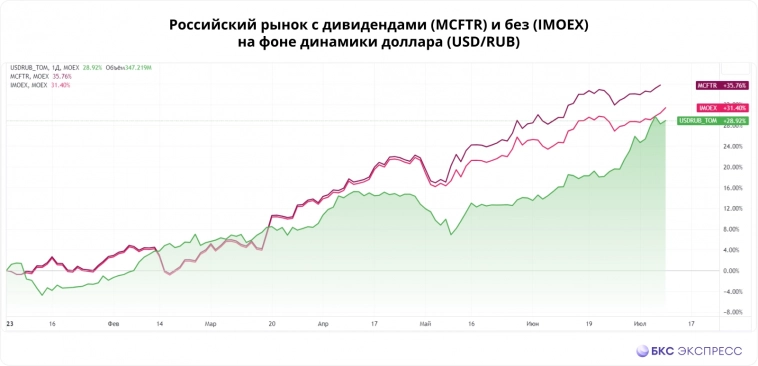

Инвесторы хорошо заработали в рублях в этом году. Только с января, считая с дивидендами, рынок принес более 35%. В долларах картина иная: рынок прибавил менее 5%, и он все еще дешев. Разберемся, почему так.

Доллар сильно помогает

Многие отмечают, что рост акций в последние месяцы сильно коррелирует с долларом. Индекс МосБиржи вырос вровень с тем, что и валюта США. Это значит, что нынешние максимумы некорректно сравнивать с прошлогодними.

На графике видно, как IMOEX следует за курсовой динамикой, что логично: более 60% индекса это экспортеры. Примерно 5% доходности добавили дивиденды. То есть пока акции выглядят чуть лучше валютных облигаций.

Это может означать, что основные драйверы еще даже не включились. Рынок растет, но пока сдержанно. При таком курсе, как сейчас, акции в рублях могут стоить еще больше. Насколько именно — надо смотреть динамику РТС.

Валютный скелет рынка

Исторически основной бенчмарк российских акций это РТС (RTSI). Он дает оценку динамики рынка в долларах, то есть убирает эффект девальвации рубля. Есть также его версия с дивидендами (RTSTR).

( Читать дальше )

markets report 10/7/23

- 10 июля 2023, 08:01

- |

Всем понедельник! Выпуск 298

Прошлая неделя в Америке закончилась все-таки снижением, там сильней замаячило продолжение повышения ставки. Американский госдолг вырос на $1 трлн, чуть более чем за месяц, с момента отпускания потолка этого долга. Так же ФРС продолжает сокращать свой баланс, а индексы пока на это не очень сильно реагируют, что конечно вызывает некоторые вопросики, а вот доходность трежерей как раз сигнализирует о том, что не все спокойно. Она довольно резко поломала нисходящий или успокаивающий тренд и залезла снова выше 4% годовых. Конечно этот главнейший показатель стоимости резервной мировой валюты уже был на таких стремных уровнях и ему удавалось от туда откатываться, но тем не менее сигнал тревожный и его нужно держать в фокусе. Высокая доходность бондов, особенно если там задержится приведет туда многих инвесторов, которым потом могут не захотеть возвращаться в риск типа акций. Напомню, что с такой доходностью бонды начинают приносить больше чем средние дивы по акциям, которые со своим риском начинают выглядеть плачевно.

( Читать дальше )

Фундаментальный анализ компании Норникель

- 09 июля 2023, 21:52

- |

Заметили ошибку или неточность в разборе? Буду благодарен если укажете на это.

Ссылка на файл с анализом:

disk.yandex.ru/d/rGgqpGTSpEQXfw

Стратегия на III квартал, границы девальвации и другие итоги недели

- 08 июля 2023, 16:04

- |

Аналитики БКС на этой неделе представили свое видение динамики российского рынка акций в третьем квартале. В очередном выпуске YouTube-шоу «Без плохих новостей» глава дирекции инвестиционной аналитики Кирилл Чуйко анонсирует самые важные прогнозы своей команды и предлагает инвесторам сразу три готовых портфеля.

Также в выпуске:

— самые важные новости российских и зарубежных компаний;

— макро-тренды, за которыми важно следить;

— новое в регулировании;

— ответы на вопросы зрителей.

А еще подводим итоги конкурса и анонсируем новый.

Смотреть БПН:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами Кирилл Чуйко.

На этой неделе мы с коллегами выпустили нашу ежеквартальную стратегию по российскому рынку. И сегодня я поделюсь с вами главными выводами из нее. Расскажу, что мы ждем от рынка и назову наш топ-7 бумаг. Тем более, что Максим Шеин и Слава Абрамов в отпуске.

( Читать дальше )

Куда идет РФ рынок?

- 07 июля 2023, 21:44

- |

Что произошло с РФ рынком за прошедшее торговую сессию?

$LKOH — видимо решил пойти на закрытие гэпа, который находится на уровне 5550.

В теории Лукойл может дотянуться до уровня сопротивления 5550 и от туда уже двинуться ниже, так как пока он не подавал больших и серьезных сигналов на распродажу.

Хотя, если смотреть на более мелкие таймфреймы, то там мы можем наблюдать затухание тренда.

Потому отсюда будут только условия торговли.

Как только Лукойл пробьет вверх уровень 5450, дальше может пойти его рост до уровня гэпа. Пока цена будет находится ниже уровня 5450, с большей вероятностью далее будет идти коррекция акции.

$ROSN — последний день, перед дивидендами.

Дивиденды у этой акции 17,97. Это значит, что потенциально Рос нефть может дойти до уровня 463.

После дивидендного гэпа акция будет находится в условном воздухе, без какого либо уровня поддержки.

Следовательно акция может пойти до поддержки, для того, чтобы попытаться продолжить свое движение вверх.

( Читать дальше )

Куда идет РФ рынок?

- 06 июля 2023, 23:50

- |

Что произошло с РФ рынком за прошедшую торговую сессию?

$LKOH — сильно подрастал в моменте и нет не потому, что доллар высокий. Это работает иначе.

Лукойл Дошел до уровня сопротивления, от которого он совершил отскок на 0,9%, тем самым нарисовав свечу с фитилем сверху, что говорит о слабости покупателей в моменте, что является медвежьим знаком.

Поэтому с большей вероятностью пойдет коррекция Лукойла до уровня поддержки, который находится на уровне 5200.

$ROSN — показывала рост в моменте, но после произошел слив, такой же как у Лукойла.

Акция в моменте пробивала вверх сопротивление, но после сдулась, что говорит о ее слабости.

Поэтому с большей вероятностью далее пойдет коррекция этой акции до уровня 448, так как еще и на носу дивиденды.

$GAZP — Газпром дошел до уровня сопротивления от которого он нарисовал свечу с фитилем сверху, что говорит о неготовности покупателей толкать цену выше, что является медвежьим знаком.

Поэтому с большей вероятностью далее пойдет падение этой акции с пробитием вниз уровня поддержки 165.

( Читать дальше )

Куда идет РФ рынок?

- 05 июля 2023, 23:39

- |

Что произошло с РФ рынком за прошедшую торговую сессию?

$LKOH — Лукойл продолжил свой сильный рост, пробив вверх свой уровень сопротивления, что является бычьим знаком.

Но, если обратить внимание на часовик, то там мы можем заметить, что Лукойл только с открытия стрельнул вверх, а дальше стоял в боковике.

Это не может свидетельствовать о сильных покупателях, которые готовы продолжать тренд. Поэтому скорее всего далее пойдет боковик Лукойла или же небольшое его снижение.

$ROSN — Акция нарисовала свечу красного цвета, с фитилем сверху, в уровень поддержки, что является медвежьим знаком.

Поэтому с большей вероятностью далее пойдет падение до уровня поддержки, который находится на уровне 445.

$GAZP — отскочил от уровня поддержки, что говорит о наличии небольшого количества покупателей, которые смогли удержать цену.

Поэтому завтра возможен небольшой рост Газпрома на 0,X%, а далее скорее всего пойдет продолжение его падения, до уровня поддержки 160.

$SBER — стоит на одном и том же уровне уже огромное количество времени, что говорит об одинаковых силах покупателей и продавцов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал