Акции РФ

Портфели БКС. Результаты по-прежнему сильные

- 09 апреля 2025, 19:03

- |

Пока геополитические и экономические потрясения не утихнут, повышенная волатильность на российском рынке сохранится. Между тем, по мере приближения заседания ЦБ РФ локальные инвесторы будут уделять особое внимание данным по инфляции.

Главное

- Краткосрочные идеи: в аутсайдерах Сургутнефтегаз-ап заменили на Северсталь

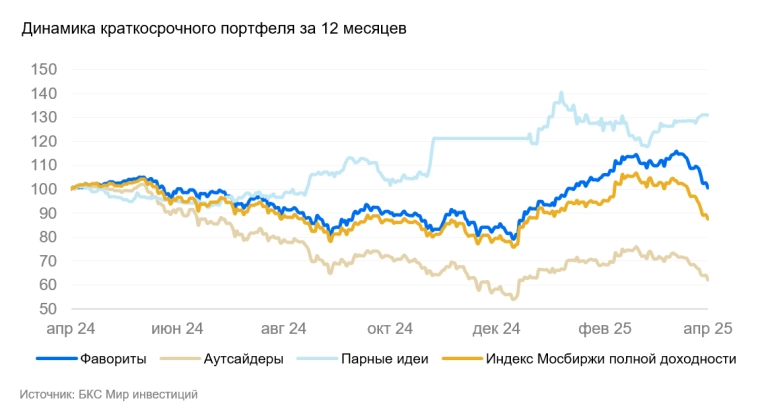

- Динамика портфеля за последние три месяца: фавориты выросли на 8%, Индекс МосБиржи упал на 3%, аутсайдеры — на 5%

Краткосрочные фавориты: причины для покупки

ЕвроТранс

В условиях снижения цен на нефть ЕвроТранс может получить дополнительный импульс для роста и компенсировать негатив, который испытывают на себе другие компании российского нефтегазового сектора. ЕвроТранс активно развивает высокомаржинальные направления, такие как электрозаправки и реализацию сопутствующих товаров на АЗС, что помогает поддерживать высокую рентабельность бизнеса в период высоких ставок. В случае скорого начала смягчения денежно-кредитной политики ЕвроТранс будет переоценен рынком в первую очередь, так как у компании повышенная долговая нагрузка.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

⏱ Время пришло

- 09 апреля 2025, 15:46

- |

Наступает один из самых знаковых моментов для фондовых рынков с периода пандемии. Хедж-фонды ликвидируют позиции, сокращают плечи, что вызывает дополнительный стресс и снижение индексов.

Розничные инвесторы, с другой стороны, в эту минуту записываются на прием к психотерапевту👨⚕️, покупают антидепрессанты 💊, успокоительное и пьют чай с травками ☕️.

🧐 По данным фармацевтических компаний, во время снижения фондовых рынков продажи седативных препаратов всегда растут (прогнозируемый средний рост рынка спроса на антидепрессанты в США ~7,5% YoY, к 2034 году рынок достигнет в $37,9B)

Как любят говорить в простонародье «Кровавая баня».

🐹 Шампурок из хомячатины крутится на вертеле и почти готов.

Давайте посмотрим на общую картину ⬇️

— SPX 6120 -> 4900

— Nasdaq 20.1K -> 14600

— Russell2K снижение с 2440 -> 1750

— MOEX 3300 -> 2610

Можно ли сказать, что падение рынков закончилось?

К сожалению, пока нет. Одно можно сказать наверняка: короткие позиции полностью насытили тех, кто делал ставку на падение🙃. Многие задаются вопросом, о каких деньгах идет речь и сколько можно заработать на таком падении, если угадать точку входа и сформировать грамотные пут-позиции.

( Читать дальше )

Кто тянет рынок вниз и что купить на просадке

- 09 апреля 2025, 11:22

- |

Последние несколько недель выдались непростыми на российском рынке. Индекс МосБиржи сперва повторил, а затем и побил рекорд 1998 г., установив самую затяжную серию непрерывного снижения за всю свою историю. Вероятно, события, подобного произошедшему, мы не увидим еще долго. Кто тянет рынок вниз и что купить на просадке — разбираемся в материале.

Как часто такое происходит

Самое долгое снижение

До недавнего времени самое затяжное снижение российского рынка длилось 10 торговых дней. Оно продолжалось с 5 по 20 мая 1998 г. Индекс тогда потерял около 30%. Текущее же снижение длится с 18 марта, вчера закрылись в минусе 14-ю сессию подряд. В пике теряли 19,3%.

Глядя на график, можно заметить, что подобные события на российском рынке крайне редки. Серии снижения более 8 дней за всю (почти) тридцатилетнюю историю можно пересчитать на пальцах одной руки. Сейчас же имеем уже 14 непрерывных «минусовых» дней.

Причины падения

Зачастую причиной сильных падений цен является именно совокупность факторов, которые, наслаиваясь друг на друга, усиливают амплитуду движения. Сейчас же сошлись следующие обстоятельства:

( Читать дальше )

Что покупали 4 млн инвесторов? Рекорды марта на Мосбирже

- 09 апреля 2025, 09:12

- |

В марте инвесторов поджидали: сначала — хаотичный боковик рынка на разнонаправленных новостях, затем — сохранение ставочки ЦБ, ну а в последней декаде — жесткий слив, переросший в рекордный по длительности обвал. Как обычно, наше любимое казино поделилось итогами месяца, а также пересчитало своих клиентов и рассказало, куда они вкладывались активнее всего, пока рынок отыгрывал геополитические новости.

👀А ещё — с 1 марта биржевые лудоманы могут торговать вообще без выходных! Давайте посмотрим, сколько денег частные инвесторы занесли на биржу в прошлом месяце, на что их потратили и чем им (т.е. нам) всё это грозит.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой лучший в своём роде телеграм-канал с авторской аналитикой и инвест-юмором.

📊Сколько нахомячили

📈Общее число физиков со счетами на Мосбирже за март увеличилось на 280 тыс. и достигло 36,26 млн. Совершали сделки из них в марте 4 млн активных инвесторов (3,86 млн в феврале). Я тоже регулярно совершал.

( Читать дальше )

Где дивиденды, Башнефть? История, доходность, дивидендная политика и перспективы Башнефти

- 09 апреля 2025, 07:36

- |

Башнефть — не самая мейнстримная нефтяная компания на российском фондовом рынке, но дивиденды выплачивает регулярно, не зря же в названии есть слово «нефть», а именно за дивиденды мы любим нефтяников. Посмотрим на компанию и на её дивиденды повнимательнее.

Прошлые обзоры: Яндекс, Транснефть, МТС, Алроса, Сургутнефтегаз, Полюс, Мосбиржа, Novabev, Норникель, Магнит, Новатэк, Северсталь, Лукойл, Газпром нефть, НЛМК.

Кто богатеет на дивидендных акциях, не пропустите новые обзоры.

Башнефть — российская вертикально-интегрированная нефтяная компания, с 2016 года входит в Роснефть. Её доля в акционерном капитале компании составляет 57,7%. 25% акций принадлежит Республике Башкортостан. Компания осуществляет полный производственный цикл: добычу нефти и газа, их переработку и выпуск нефтепродуктов и продуктов нефтехимии.

Дивидендная политика

Дивидендная политика Башнефти предполагает, что компания направляет на выплаты дивидендов не менее 25% от чистой прибыли по МСФО.

( Читать дальше )

Всплеск маржин-коллов - скоро разворот рынка?

- 08 апреля 2025, 22:27

- |

«Массовые распродажи на рынках после введения торговых пошлин США сопровождались всплеском маржин-коллов в крупнейших российских брокерах. За три торговых дня 3, 4 и 7 апреля индекс Мосбиржи рухнул на 6,7%»

Об этом пишет РБК и приводит ответы крупных российских профучастников.Т- Инвестиции:

«объемы маржин-коллов 4 апреля достигали максимальных отметок с начала 2023 года… основные продажи проходили в российских акциях»

Источник в одном из крупных брокеров:

«маржин-коллы были 7 апреля (пик паники), однако их было не очень много»

Финам:

«4 и 7 апреля количество маржин-коллов в «Финаме» было в 3-4 раза больше, чем в более спокойные периоды… под продажи попали самые ликвидные активы, по которым наименее строгие ставки риска»

ВТБ:

«В первую неделю апреля маржин-колл зафиксирован примерно у 4% наших клиентов с открытой маржинальной позицией. Их основной объем пришелся на период с 3 по 7 апреля»

В найденной на просторах интернета статистике по маржин-коллам у клиентов Т-Инвестиций задаются вопросом:

( Читать дальше )

🖥️ АСТРА: Как компания с взрывной отчётностью смогла разочаровать рынок, не оправдать свои цели и вызвать отток интереса даже у лояльных инвесторов?

- 08 апреля 2025, 21:07

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке после недавнего заседания ЦБ", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

🎲#51. Под ребрами...

Несмотря на неадекватную волатильность рынка, продолжаем разбирать свежие результаты МСФО за 2024 год.

⚡ 80% рост выручки, трёхкратный рост экосистемных продаж, прибыль, которая в несколько раз выше конкурентов. Казалось бы, такие хорошие отчёты должны вдохновлять инвесторов для инвестирования в Астру, если бы не...

Замедление динамики… Снижение свободного денежного потока… Переоценка целей… Невыполнение обещаний...

Как так получилось, что компания с хорошей выручкой и высокой прибыльностью вдруг начинает терять в капитализации? Давайте смотреть

( Читать дальше )

📡 Новости дня

- 08 апреля 2025, 20:52

- |

🏦 2 746,41 (+0,61%)

АЛРОСА (ALRS) изучает возможности новых покупок золотых активов, в первую очередь в Якутии, сообщил Мариничев (ИФ). Золоторудные проекты необходимы компании для диверсификации бизнеса.

______

Полный запрет майнинга введен на юге Иркутской области. Он продлится до 15 марта 2031г. — губернатор региона Игорь Кобзев.

______

Набиуллина заявила, что недельные данные позволяют рассчитывать на то, что замедление инфляции, как минимум, не останавливается.

📈 BTC — 77 649

XRP может достичь $12,5 до окончания срока Трампа в 2028г — прогноз Standard Chartered.

______

ETH упал ниже совокупной средней безубытка трейдеров — данные CryptoQuant. Это означает, что начинается процесс активного маржинколинга — начинается процесс активного очищения рынка от «скоро сказочно богатых» трейдеров.

______

Binance заключила партнерство с поставщиком платежных технологий Worldpay. Благодаря интеграции, пользователи Binance получили возможность покупать крипту, используя сервисы Apple Pay и Google Pay.

( Читать дальше )

Три устойчивые акции на падающем рынке

- 08 апреля 2025, 16:21

- |

Вчера Индекс МосБиржи отступил на 20% от февральского многомесячного максимума. Однако отдельные акции демонстрируют завидную устойчивость на падающем рынке. Что это за бумаги и почему они не падают, разбираемся в материале.

Транснефть-ап. Естественная монополия остается рентабельной при падении цен на нефть

Привилегированные акции Транснефти с начала 2025 г. стабилизировались в коридоре 1106–1312 руб. Ранее в этих бумагах сформировалась разворотная техническая фигура «Двойное дно» с основанием в районе 890 руб.

• Естественная монополия с государственным участием демонстрирует относительную стабильность финансовых показателей по МСФО. Годовая выручка возросла на 7% при умеренном сокращении прибыли акционеров на 5% г/г под влиянием увеличения ставки налога на прибыль. Тем не менее прогнозируемая величина дивидендов на эти бумаги за 2024 г. составляет порядка 14% от текущего курса.

• Финансовые результаты Транснефти не страдают в случае спада цен на нефть, поскольку доходы компании формируются за счет фиксированных тарифов на транспортировку, установленных в рублях.

( Читать дальше )

💼Очередные покупки в инвестиционный портфель

- 08 апреля 2025, 07:48

- |

Обычно я покупки совершаю по четвергам и снимаю видео-марафон об этом, но вчера рынок показался настолько привлекательным и скорректированным, что я не смог не докупить несколько дивидендных акций.

1. МТС — 20 шт.

1. МТС — 20 шт.Согласно дивидендной политике на 2024-2026 годы компания будет стремиться выплачивать дивиденды в размере 35 рублей на одну акцию. Будет стремиться это делать несмотря ни на что, то есть даже себе в убыток.

Компания продолжает быть главным источником денежного потока для АФК Системы и без этих дивидендов Система может смело банкротиться, так как эта «вынужденная мера» будет еще как минимум 2 года держать акции МТС на плаву, а дивидендную доходность — выше рынка. Текущая дивидендная доходность составляет 17%. За последний месяц бумаги скорректировались на 16%.

2. ММК — 40 шт.Компания выплачивает до 100% от свободного денежного потока, если чистый долг/EBITDA менее 1,0х. Компания сейчас переживает не самый лучший цикл, 1 квартал будет оставаться напряженным по причине снижающегося спроса на металл, но перспективы имеются.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал