Аналитика

Обзор долгового рынка за неделю (ГК "ФИНАМ")

- 27 июля 2020, 13:28

- |

Обзор российского рынка

На прошлой неделе российские бумаги продолжили выглядеть хуже своих аналогов из ЕМ, которые усиленно возмещали потери, связанные с текущим кризисом. Например, индекс Bloomberg Barclays EM USD, отслеживающий номинированный в долларах долг развивающихся стран, находится в шаге от своих «предковидных» уровней. Российские же евробонды, в отличие от других крупных ЕМ, уже давно компенсировали все потери.

В корпоративном российском сегменте сезон отпусков в самом разгаре. Это касается как первичного рынка (последнее размещение датируется 2 июля), так и вторички.

В последние месяцы российские евробонды выглядели дороговато на фоне своих аналогов по рейтингу, и сейчас мы наблюдаем нормализацию спредов.

Инвестиционные идеи (российские выпуски)

На фоне стремящихся к нулю процентных ставок мы решили обратить внимание на самый высокодоходный сегмент рынка – так называемые «вечные» еврооблигации. Понятно, что данные бумаги в силу связанных с ними рисков (невыплаты купона по усмотрению эмитента, вероятности списания) предлагают наивысшие уровни доходности на долговом рынке. Однако сейчас, когда рынки не ждут повышения базовой долларовой ставки в течение ближайших 2 лет, у эмитентов открываются широкие возможности для рефинансирования своих обязательств по пониженным ставкам. Особенно это интересно для бумаг, размещенных несколько лет назад – тогда, когда ставки на рынках были на локальных максимумах.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

26.07.2020 — Gold (XAUusd)

- 26 июля 2020, 12:34

- |

h4.

Красный вариант – развивается волна 3^of 3”of 3’of 3*of 5 of A

Серый вариант – развивается волна 3’of 5*of 5 of A

Большие таймфреймы здесь: Weekly, Daily

Последние обновления и не только, это здесь: ПОСЛЕДНИЕ ОБНОВЛЕНИЯ

Прогноз:

В краткосрочной перспективе жду обновление локального максимума 1906

Еженедельный прогноз финансовых рынков

- 26 июля 2020, 10:33

- |

Такого вы не найдете в СМИ!!!

( Читать дальше )

Начало снижения по нефти? Волновая аналитика на 27.07 - 31.07

- 25 июля 2020, 16:33

- |

Паевые фонды недвижимости: так ли выгодно инвесторам, как об этом говорят?

- 24 июля 2020, 13:50

- |

Привлечение финансирования через закрытые ПИФы недвижимости становится все более популярным. Недавно PNK GROUPпредложила свой новый продукт — инвестиции в складскую недвижимость PNKRENTAL. Предлагаемая инвесторам доходность – от 11,5% годовых. Аналитики boomin.ruпроанализировали реальную доходность подобных ЗПИФов.

В начале июля в СМИ появилась информации о новом инвестиционном фонде недвижимости – PNK Rental, проекте компании PNK Group. В фонд войдут объекты индустриальной недвижимости, складские комплексы PNK Group. Управляющей компанией фонда выступит «А Класс Капитал». Ожидаемая доходность инвесторов декларируется на уровне от 11,5% годовых. Пока ПИФы еще не были запущены и оценить их реальную эффективность невозможно.

Вместе с тем, у другого подобного проекта — AKTIVO — в обращении уже несколько ЗПИФов под управлением УК КСП Капитал Управление Активами и УК Альфа Капитал и по ним доступна вся отчетность. Какие результаты для инвесторов показывает проект — в разборе ниже.

( Читать дальше )

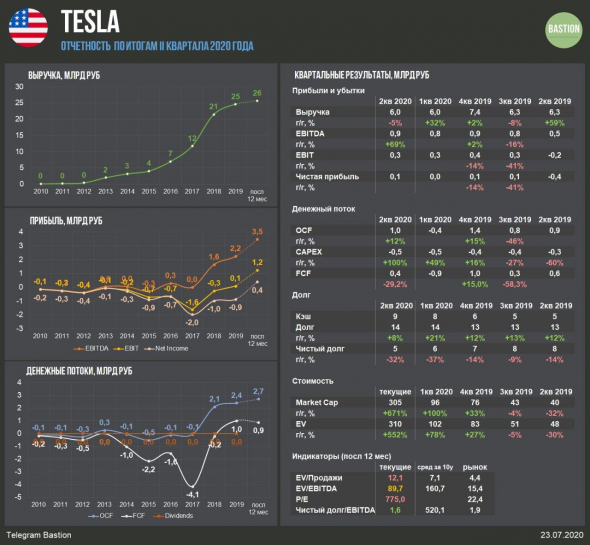

За счет чего Tesla стала прибыльной?

- 23 июля 2020, 16:51

- |

Улучшение результатов

Впервые за 17-летнюю историю Tesla добилась прибыльности на протяжении 4 кварталов подряд. Во II кв 2020 прибыль составила $129 млн против убытка в $408 млн годом ранее.

Падение выручки

В то время как другие автопроизводители показывают двузначные темпы падения выручки, показатель Tesla снизился всего на 5% за год. Добиться этого удалось, во-первых, за счет увеличения продаж Model 3 и Model Y на 3%. Во-вторых, за счет доходов от «регуляторных кредитов».

Еще один источник дохода

Регуляторные кредиты — деньги, которые Tesla получает от других автопроизводителей, покупающих квоты на вредные выбросы. Во II квартале такие доходы утроились и составили $428 млн. Без них падение выручки превысило бы 10%, Tesla осталась бы убыточной.

Снижение издержек

Еще один фактор улучшения прибыльности — снижение расходов. В отчетности Tesla сообщает об уменьшении операционных издержек на 14 % за счет сокращения выплат сотрудникам.

( Читать дальше )

Северсталь - квартальный дивиденд упал на 42%

- 23 июля 2020, 16:45

- |

дивиденд упал на 42%" title="Северсталь - квартальный дивиденд упал на 42%" />

дивиденд упал на 42%" title="Северсталь - квартальный дивиденд упал на 42%" />Дивиденды за II кв 2020

• ₽15,44 на акцию, -42% г/г

• Текущая ДД выплаты: 1,8%

• Закрытие реестра: 8 сен 2020

• Последний день покупки: 4 сен 2020

Дивидендная политика

При соотношении чистый долг/EBITDA 0,5-1х компания платит 100% свободного денежного потока (FCF). Сумма квартальных выплат составит около ₽13 млрд, что соответствует FCF Северстали за период.

Результаты

Из-за падения цен на сталь Северсталь в I полугодии 2020 сократила выручку в $ на 20% г/г, а чистую прибыль — на 49% и свободный денежный поток — на 63%. Снижение дивидендов было ожидаемым.

Долг

Из-за сокращения доходов и выплаты больших дивидендов коэффициент чистый долг/EBITDA с начала года вырос с 0,6x до 0,86x. Превышение порога в 1x может привести к сокращению коэффициента выплат дивидендов со 100% до 50% от FCF. Это серьезный риск для дивидендного рейтинга компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал