Аэрофлот

Авиакомпании РФ за 11 месяцев перевезли 119,2 млн. пассажиров, +10,6% г/г

- 13 декабря 2019, 10:22

- |

В ноябре российские авиакомпании перевезли более 8,9 млн. пассажиров, + 4% г/г;

пассажирооборот достиг отметки в 23,6 млрд. пассажирокилометров, + 9 % г/г.

В ноябре 2019 года авиакомпания «Аэрофлот» обслужила 2,8 млн. пассажиров, сохранив объем авиаперевозок на уровне ноября прошлого года.

У авиакомпаний «S7» — 1,2 млн. пассажиров (+47 %)

«Победа» — более 871 тыс. пассажиров (+37%).

«Уральские более 692 тыс.пассажиров (+12 %).

«Россия» в ноябре 2019 перевезла 612 тыс. пассажиров (- 5%).

релиз

- комментировать

- Комментарии ( 0 )

Новости компаний — обзоры прессы перед открытием рынка

- 13 декабря 2019, 08:56

- |

Где наша не торговала. В каких направлениях развиваются российские биржи

2019 год стал годом резкого подъема интереса к биржевой торговле, прежде всего на фондовом рынке. Бенефициарами этого процесса выступили ведущие игроки — Московская биржа и Санкт-Петербургская международная товарно-сырьевая биржа (СПбМТСБ). Однако остальные торговые площадки также активно развивают собственные ниши, связанные как с фондовым, так и с товарным рынками, делая клиентам уникальные предложения и наращивая в них конкурентное преимущество.

https://www.kommersant.ru/doc/4190516

«Аэрофлот» проявил волю к «Победе». Лоукостер выводят на второе место среди авиакомпаний России

( Читать дальше )

Стратегия 2020: российский рынок по-прежнему очень привлекателен - Атон

- 12 декабря 2019, 21:01

- |

Инвестиционные идеи: предпочтение стоимостным акциям вместо историй роста

Мы ожидаем, что «голубые фишки» продолжат ралли в 2020, и потому отдаем предпочтение Газпрому,

( Читать дальше )

Аэрофлот отчитался по МСФО за 3 квартал 2019 года

- 12 декабря 2019, 20:20

- |

Чистая прибыль и EBITDA немного выросли. Продолжили расти и перевозки. Доля рынка перевалила за 40%. Аэрофлот вплотную приблизился к клубу монополий, имеющих более 50% рынка. Компания уже находится на той стадии, когда ФАС постоянно выписывает ей предписания и забирает маршруты.

Все эти и другие полезные материалы у нас в Telegram

Показатели говорят о том, что компания адаптировалась к новым ценам на авиатопливо, а финансовые результаты нашли поддержку и стабилизировались.

Однако, давайте предположим, что убыток в 4 квартале будет аналогичен прошлогоднему, то чистая прибыль по итогам года составит примерно 6 млрд, а дивиденд 2,5-3 р. или скромные 3%.

Возможные драйверы роста:

1) Авиаперевозчики давным давно работают на грани рентабельности. Напрашивается серьезное повышение цен на билеты, но оно упирается в субсидирование отдельных (кто бы это мог быть?) компаний, которые могут себе позволить отрицательную рентабельность. Рано или поздно цены вырастут и довольно резко.

( Читать дальше )

Аэрофлот - капзатраты в 2020 г составят 10-11 млрд руб

- 12 декабря 2019, 18:04

- |

Капзатраты авиакомпании «Аэрофлот» в 2020 году составят 10-11 миллиардов рублей

Большая часть инвестиций за 2019 год придется на программное обеспечение и разработку IT систем — 34,7%,

создание новых мощностей — 20,9%,

другие инвестиции — 15,2%,

хэнлдинг и обслуживание самолетов — 14,7%,

обновление парка и приобретение двигателей — 14,6%

источник

Новости компаний — обзоры прессы перед открытием рынка

- 10 декабря 2019, 08:52

- |

«Сафмар» складывает уголь. Новая компания станет третьей по размеру в РФ

Группа «Сафмар» планирует создать угольную компанию с годовой добычей в 30 млн тонн на базе «Русского угля» и Кузбасской топливной компании (КТК), которая в этом году стала частью холдинга Михаила Гуцериева, рассказывают источники “Ъ” и подтверждают в группе. Синергия между активами возможна на внутреннем направлении продаж: «Русский уголь» большую часть угля продает внутри России, а КТК обладает крупной розничной сетью. Эксперты считают, что объединенная компания станет третьей по размеру на угольном рынке страны.

https://www.kommersant.ru/doc/4188211

Компенсация в пользу средних. Все авиакомпании смогут получить топливные субсидии

( Читать дальше )

Аэрофлот 3кв 2019 Дивы нашлись, и может что-то еще прилипнет.

- 09 декабря 2019, 13:20

- |

Как и ожидалось, в отчете за второй квартал, дивиденды нашлись в третьем квартале. Традиционно это лучший квартал в году.

Как известно, сравнение может сделать человека счастливым или несчастным. Сделаем акционеров Аэрофлота несчастными :)

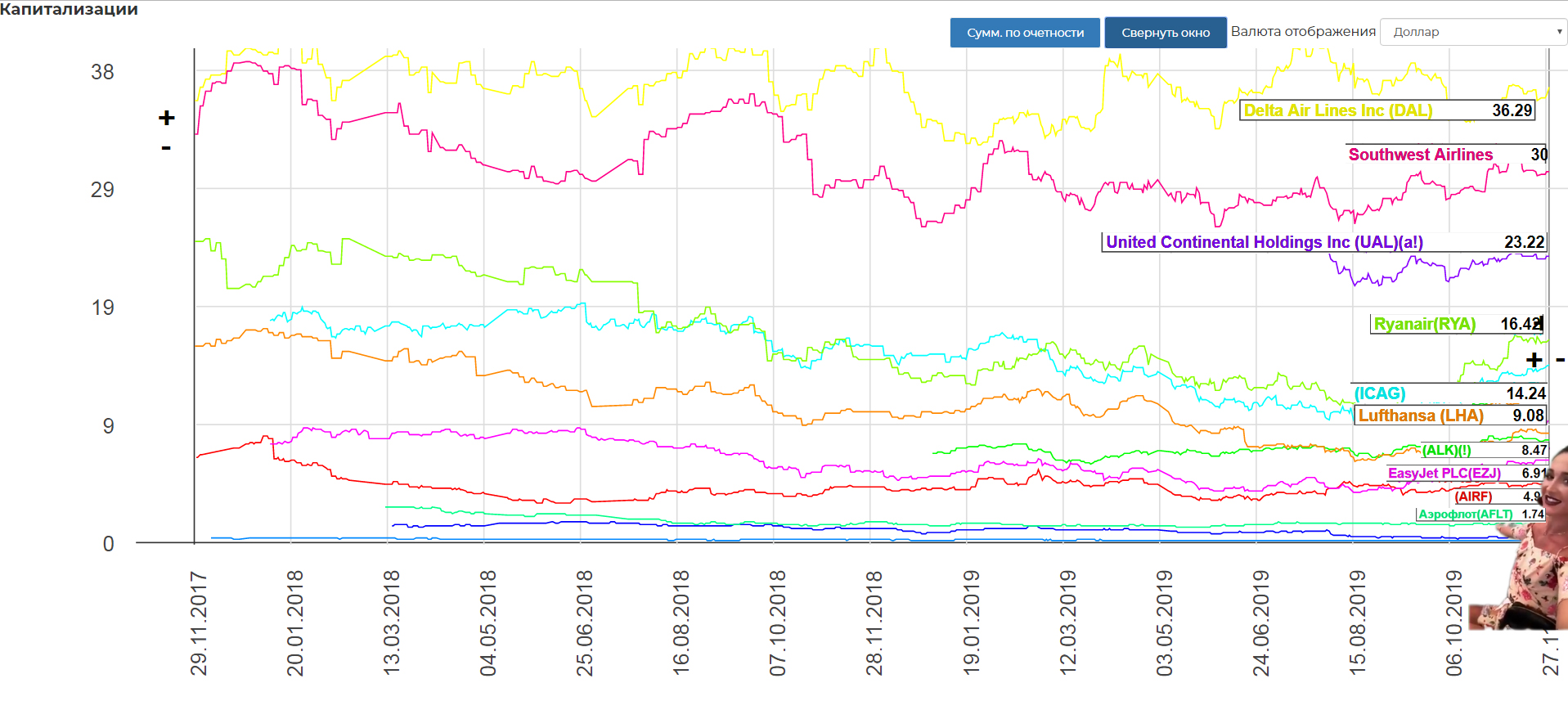

Общая карта перевозчиков Европы и Америки. Прокомментирует любимая в нашем сообществе Ольга Игоревна Бузова. Если кто не в курсе, то ее комментарий здесь.

( Читать дальше )

Аэрофлот - может портатить более 291,5 млн руб на консультации по оптимизации затрат

- 04 декабря 2019, 12:13

- |

Компания хочет увидеть инициативы, направленные на повышение доходов за счет оптимизации такс и сборов, развития услуг и дополнительных сегментов бизнеса. Победитель тендера должен будет проанализировать вопрос оптимизации производственных расходов компании с учетом лучших мировых практик в части управления эксплуатационными затратами авиакомпаний.

Услуги должны быть оказаны в период с даты начала действия договора до 30 апреля 2020 года.

Начальная (максимальная) цена договора составляет 291,666 миллиона рублей. Заявки принимаются до 16 декабря, итоги закупки будут подведены 18 декабря.

источник

Аэрофлот - цель умеренная - Финам

- 04 декабря 2019, 12:03

- |

Мы понижаем рекомендацию до «держать» и целевую цену.Малых Наталия

ГК «Финам»

Прибыль акционеров составила 17,3 млрд.руб. в сравнении с убытком 16,4 млрд.руб. годом ранее. Улучшению результатов способствовало повышение пассажиропотока, количества рейсов, ослабление рубля, снижение финансовых расходов, а также сокращение топливных расходов в высоком 3-м квартале. Прибыль по итогам 2019 года прогнозируется на уровне 15,8 млрд.руб.

Операционные показатели между тем вышли смешанные. Несмотря на улучшение отдельных показателей – пассажиропотока и доли рынка, мы отмечаем, что занятость кресел снижается, а темпы роста пассажиропотока замедлились в августе-октябре в среднем до +6,9%.

Топливные расходы снизились на 2,3% в высоком 3К2019, всего за 9м2019 они повысились на 10,3%. Рублевая стоимость авиатоплива NW Europe сейчас находится вблизи годовых минимумов, и в ноябре снизилась на 3% г/г, показав понижательную динамику 8-й месяц подряд.

Компенсация за топливо в 2018 году может поступить не ранее 2020 года и составить ~10 млрд, руб.

DPS 2019П может составить 7,5 руб. на акцию (+177% г/г) с доходностью 7,2%.

Аэрофлот выглядит недооцененным с точки зрения динамики показателей своих услуг - Фридом Финанс

- 03 декабря 2019, 15:46

- |

Однако, как показывает практика последних 10 лет, компания постепенно справляется с увеличением издержек за счет роста собственной маржи. Ожидаем повышения выручки и чистой прибыли «Аэрофлота» в 2020 году на уровне 707 млрд рублей и 28 млрд рублей.

Компания выглядит недооцененной с точки зрения динамики показателей своих услуг. За девять месяцев пассажиропоток повысился на 10,6%, услугами компании воспользовались 46,7 млн пассажиров. В планах компании увеличение данного показателя по группе к 2023 году до 90-100 млн.

В то же время «Аэрофлот» вынужден финансировать высокий долг, накопленный в 2018 году, что негативно сказывается на ее финансовых мультипликаторах в сравнении с широким российским рынком.

Дивидендная история компании позитивна, однако в отношении среднесрочных оценок выплат высока неопределенность, обусловленная волатильными показателями рентабельности. Мы оцениваем справедливую стоимость акций «Аэрофлота» на конец 2020 года на уровне 118 рублей за штуку и ожидаем признаков улучшения трендовой динамики данных прибыли при снижении долговой нагрузки.Осин Александр

ИК «Фридом Финанс»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал