Аэрофлот

Аэрофлот - объявленные результаты предполагают, что показатели за 3К17 по МСФО окажутся сезонно сильными

- 01 ноября 2017, 10:04

- |

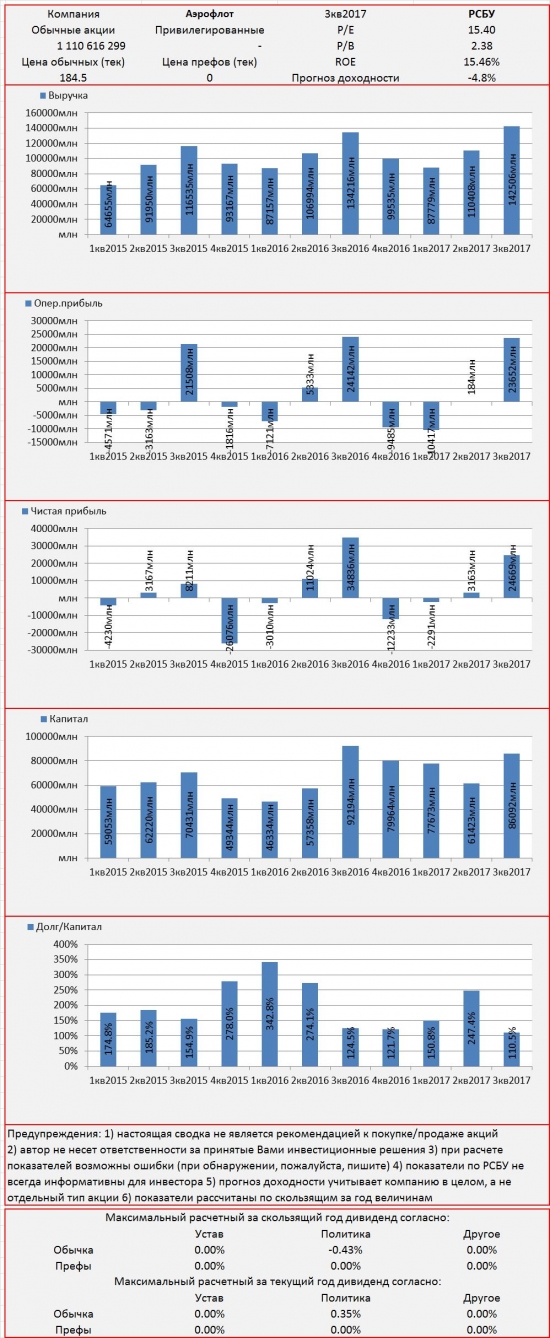

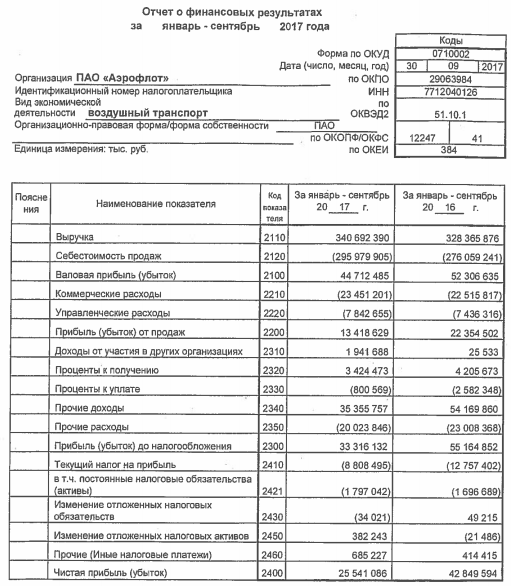

Выручка увеличилась на 6,2% г/г до 142,5 млрд руб., показатель EBIT упал всего на 2,3% до 23,6 млрд руб., а чистая прибыль снизилась на 29% до 24,7 млрд руб. За 9M17 выручка Аэрофлота выросла на 3,8% до 340,7 млрд руб., EBIT и чистая прибыль упали на 40% до 13,4 млрд руб. и 25,5 млрд руб. соответственно. Денежная позиция компании выросла до 37 млрд руб. против 26 млрд руб. на конец 2016.

Показатели по РСБУ имеют мало общего с отчетностью по МСФО, но, в любом случае, их общая динамика дает некоторый ориентир, относительно того, чего ожидать от консолидированных результатов, которые будут объявлены в конце ноября. В целом опубликованные результаты выглядят относительно неплохо — EBIT за 3К17 всего немного ниже уровня прошлого года, что ожидалось, учитывая снижение ставок доходности и укрепление рубля. Существенное снижение чистой прибыли — результат отсутствия прибыли от курсовых разниц относительно эффекта прошлого года. Объявленные результаты предполагают, что показатели за 3К17 по МСФО окажутся сезонно сильными и совпадут с нашими ожиданиями и ожиданиями рынка, однако вряд ли их превысят. В связи с этим мы ожидаем нейтральной реакции рынка и подтверждаем нашу рекомендацию ДЕРЖАТЬ по акциям компании.АТОН

- комментировать

- Комментарии ( 0 )

Аэрофлот – рсбу 9 мес.2017г.

- 31 октября 2017, 21:27

- |

Аэрофлот – рсбу

1 110 616 299 акций http://moex.com/s909

Free-float 41%

Капитализация на 31.10.2017г: 199,91 млрд руб

Общий долг на 31.12.2016г: 97,32 млрд руб

Общий долг на 30.09.2017г: 95,10 млрд руб

Выручка 9 мес 2016г: 328,37 млрд руб

Выручка 9 мес 2017г: 340,69 млрд руб

Валовая прибыль 9 мес 2016г: 52,31 млрд руб

Валовая прибыль 9 мес 2017г: 44,71 млрд руб

Прибыль 9 мес 2015г: 7,15 млрд руб

Убыток 2015г: 18,93 млрд руб

Убыток 1 кв 2016г: 3,01 млрд руб

Прибыль 6 мес 2016г: 8,01 млрд руб

Прибыль 9 мес 2016г: 42,85 млрд руб

Прибыль 2016г: 30,62 млрд руб

Убыток 1 кв 2017г: 2,29 млрд руб

Прибыль 6 мес 2017г: 872,00 млн руб

Прибыль 9 мес 2017г: 25,54 млрд руб

Прибыль 2017г: 18,5 млрд руб – Прогноз. Р/Е 10,8

http://ir.aeroflot.ru/ru/reporting/financial-results/ras/

Аэрофлот - чистая прибыль по РСБУ в январе-сентябре 2017 года упала на 40% г/г

- 31 октября 2017, 18:52

- |

Честно о трейдинге или Повторение - мать учения.

- 31 октября 2017, 14:47

- |

Сегодня вторник, но я всё равно вас рад видеть)))

На рынке я учусь именно по этому принципу!

Повторение мать учения — русская пословица, означающая: Повторение изучаемого материала приводит к хорошим результатам обучения.

Узнаёте?

( Читать дальше )

Аэрофлот - в 4 кв. 2017 года компания может показать динамику лучше, чем рынок

- 27 октября 2017, 12:24

- |

Группа Аэрофлот за 9 месяцев 2017 года перевезла 38,3 млн пассажиров, что на 16,8% превышает результат аналогичного периода прошлого года, сообщила авиакомпания. За этот же период авиакомпания Аэрофлот перевезла 24,8 млн пассажиров, что на 14,2% больше, чем за аналогичный период прошлого года.

В целом перевозки пассажиров по авиакомпаниям РФ за 9 мес. выросли на 19,7%. Т.е. динамика Аэрофлота выглядит хуже рынка. Отметим, что по итогам 9 мес. доля группы Аэрофлот оценивается в 47%. Слабее показатели компании были в целом по сентябрю: рынок вырос на 16,8%, группа Аэрофлот – на 14,8%. Тем не менее, на фоне спада туристического сезона в 4 кв. 2017 года Аэрофлот может показать динамику лучше, чем рынок.Промсвязьбанк

Аэрофлот продолжает демонстрировать хорошие операционные результаты

- 27 октября 2017, 11:35

- |

Пассажиропоток Аэрофлота вырос на 14,8% г/г в сентябре (+23,6% — на международных направлениях, +8,4% — на внутренних направлениях) и составил 4,8 млн пассажиров. Пассажирооборот увеличился на 14,4% до 12,5 млрд пасс*км. За 9M17 Группа Аэрофлот перевезла 38 млн пассажиров (+16,8%), а пассажирооборот вырос на 18% до 99,4 млрд пасс*км (+24,5% — на международных направлениях, +9,8% — на внутренних направлениях). В сентябре коэффициент загрузки пассажирских кресел упал на 0,5 пп до 85,4%, но вырос на 1,3 пп за 9M17.

Аэрофлот продолжает демонстрировать хорошие операционные результаты в абсолютном выражении, однако темпы роста замедляются уже второй месяц подряд (+16,2% г/г в августе и +20% в июле) из-за эффекта высокой базы, и мы ожидаем дальнейшего замедления темпов роста в ближайшие месяцы по той же причине. Коэффициент загрузки также ожидаемо падает из-за роста предельного пассажирооборота. Мы считаем результаты нейтральными для динамики акций компании. Результаты за 9M17 по РСБУ, которые будут опубликованы в начале следующей недели, окажут больше влияния на динамику котировок, поскольку они станут ориентиром для ожиданий по результатам за 9М по МСФО, которые должны быть опубликованы в ноябре.АТОН

Волновой анализ, акции компаний

- 27 октября 2017, 08:31

- |

ВТБ

Ситуация практически не изменилась, но отсутствие уверенных импульсных структур в росте цены скорее всего свидетельствует о том, что в ближайшее время может произойти мощное движение вниз, что позволит закрепиться цене ниже средней линии нисходящего канала.

Рекомендация: в рамках текущего сценария, рекомендуется удерживать ранее открытые продажи акций с целями в районе 0,0550 – 0,0500, и при появлении точки входа продолжить их наращивание.

( Читать дальше )

Аэрофлот - в январе-сентябре 2017 года перевозки пассажиров +16,8% г/г

- 26 октября 2017, 12:35

- |

А/к «Аэрофлот» перевезла 24,8 млн пассажиров, +14,2% г/г.

Пассажирооборот Группы +18,0%, пассажирооборот Компании +11,6%.

Предельный пассажирооборот Группы +16,2%, предельный пассажирооборот Компании +10,6%.

Процент занятости пассажирских кресел по Группе «Аэрофлот» +1,3 процентных пункта (п.п.) и составил 83,7%, по Компании показатель увеличился на 0,8 п.п. до 82,8%.

пресс-релиз

Волновой анализ, акции компаний

- 26 октября 2017, 08:54

- |

ВТБ

Цена по акциям ВТБ продолжает движение вдоль средней линии нисходящего канала, и хотя по-прежнему все остается в рамках рассматриваемого сценария, все же отсутствие динамики продолжает сохранять потенциал для отскока вверх. Но если цена сможет уверенно закрепиться ниже средней линии канала то, данный факт может оказать давление на стоимость акций и привести к усилению снижения цены.

Рекомендация: в рамках текущего сценария, рекомендуется удерживать ранее открытые продажи акций с целями в районе 0,0550 – 0,0500, но лучше всего воздержаться от их наращивания.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал