Банки РФ

ЦБ продлит до 2021 года льготы для банков в части попавших под санкции клиентов

- 09 октября 2018, 21:37

- |

Москва. 9 октября. INTERFAX.RU — ЦБ РФ планирует продлить до 2021 года временные льготы для банков в части создания резервов и расчета отдельных нормативов по клиентам, подпавшим под санкции, сообщил журналистам зампред Банка России Василий Поздышев.

«Мы решили, это будет сделано в ближайшее время, продлить льготы по формированию резервов и по расчету отдельных нормативов в части клиентов банков, которые подпали под санкции. Если вы помните, это была временная льгота, она у нас действовала до 1 января 2019 года», — сказал Поздышев.

ЦБ, обсудив эту ситуацию с банками, решил дать им больше времени на формирование резервов по заемщикам, если их финансовое положение ухудшилось в результате ограничительных мер, отметил зампред.

«Эти льготы будут действовать до 2021 года, то есть на три года мы решили продлить действие тех изначально краткосрочных мер, которые давались этой весной», — добавил Поздышев.

Банк России в конце апреля 2018 года дал российским банкам регуляторные послабления по резервам в отношении кредитов компаниям, которые в начале апреля вошли в «черный список» Минфина США. Регулятор, в частности, разрешил банкам не ухудшать финансовое положение заемщика, качество обслуживания его долга, а также переводить ссуду в другую категорию качества, если положение компании или ее залога ухудшилось вследствие введения санаций.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Fitch сообщило, каким банкам доллар по 80 рублей создаст проблемы

- 05 октября 2018, 20:24

- |

05.10.18 16:49

Аналитики агентства Fitch Ratings считают, что при росте курса USDRUB до 80 рублей за доллар США, у ВТБ и Газпромбанка возникнут сложности с выполнением нормативов по надбавкам к капиталу. В агентстве напоминают, что ослабление российской валюты ведет к росту взвешенных по риску валютных активов, и указанные два банка являются наиболее чувствительными к этому фактору.

Впрочем в Fitch подчеркнули, что минимальные требования ВТБ и Газпромбанк все равно будут выполнять, и о нарушении нормативов без учета надбавок можно будет говорить лишь в случае роста курса доллара к рублю существенно выше 100 рублей.

Стоит отметить, что в обзоре российского банковского сектора, опубликованном в августе, Fitch придерживалось более пессимистичных оценок: тогда в агентстве ожидали проблем у нескольких крупных банков при курсе USDRUB выше 70, а при росте выше 80 рублей за доллар ожидали проблем у значительной части банковского сектора России.

www.profinance.ru/news/2018/10/05/bozt-fitch-soobschilo-kakim-bankam-dollar-po-80-rublej-sozdast-problemy.html

Банки РФ, не имеющие аналогов в мире

- 22 сентября 2018, 17:06

- |

6 мая 2014 года, Национальный банк Украины (НБУ), постановление №260 (все зарегистрированные на территории этой страны кредитно-финансовые организации должны прекратить свои операции в Крыму)

Российские банки и их «украинские дочки» выполнили постановление НБУ.

Путин В.В.: «Работать на Украине надо»

ВЭБ с ВТБ в 2014 году покупают украинский государственный облигационный займ, средства от которого пошли на финансирование… военной операции на Донбассе.

В 2014-2018 годах российские госбанки ВТБ, ВЭБ и Сбербанк несли постоянные убытки от деятельности на Украине, что вынуждало их регулярно на сотни миллионов долларов докапитализировать свои дочерние организации. Общий размер чистого убытка российских банков на Украине в 2016 году составил 1,1 миллиарда долларов, примерно столько же и в 2015 году.

Весной 2017 году НБУ запретил выводить из украинских «дочек» российских банков капитал за границу, размещать там депозиты украинских государственных учреждений и компаний, а также ограничил их в доступе к рынку ценных бумаг.

В итоге ВТБ, ВЭБ и Сбербанк вынуждены были постоянно докапитализировать свои украинские «филиалы» без малейшей надежды вернуть свои деньги.

( Читать дальше )

Набиуллина: процесс оздоровления банковского сектора займет еще несколько лет

- 02 ноября 2017, 17:50

- |

Рынок покинут хронически слабые кредитные организации, а также те, которые используют сомнительную финансовую модель

Процесс оздоровления российского банковского сектора продлится еще несколько лет. Об этом сообщила председатель ЦБ РФ Эльвира Набиуллина.

«Мы начали процесс оздоровления банковского сектора четыре года назад, мы убирали с рынка хронически слабые банки или же банки с сомнительной финансовой моделью. С тех пор было отозвано 350 лицензий», — рассказала Набиуллина в интервью немецкой газете газете Handelsblatt.

Несмотря на то, что была сделана значительная часть работы, «наводить порядок» предстоит еще в течение года или двух, добавила глава регулятора.

Комментируя вопрос сокращения государственного участия в банковском секторе, Набиуллина пообещала учитывать настроения населения. Пока опросы показывают, что уровень доверия граждан к кредитным организациям сильно зависит от того, являются ли она государственными.

«Мы хотим приватизировать банки лишь тогда, когда рынок будет готов к этому», — подчеркнула Набиуллина.

Санация-профанация... вернись, я все прощу

- 10 октября 2017, 09:49

- |

Сегодня за утренним кофе узрел забавную новость о том, что руководители ЦБ лично убеждают крупных клиентов «Открытия» вернуть деньги на счета и ничего больше не выводить

www.rbc.ru/finances/10/10/2017/59dc4eb69a79478dd24280cf?from=newsfeed

в общем не смог удержаться… возвращаясь к вышесказанному

smart-lab.ru/blog/421515.php

хочется задать вопрос ЦБ: что такого в вывеске «Открытие», чтобы искусственно поддерживать его жизнедеятельность любыми способами и похоже любой ценой? Ну хорошо решили спасти «правильных» юриков в Открытии и Бинбанке, Ок… ну дайте уже им денег и отпустите в Сбер с миром. Но если таких юриков постоянно спасать, то они как и физики, под прикрытием АСВ, будут и дальше нести свои деньги в частные г...-банки, где им предложат чуть лучше чем в Сбере условия обслуживания… В ЦБ уверены, что на постоянное спасение таких юриков в бюджете РФ есть деньги? Или ЦБ хочет оплатить этот банкет из ЗВР? Зачем ЦБ полуживой нерентабельный сектор частного бакинга? Для непонятливых топ-менеджеров ЦБ повторю:

( Читать дальше )

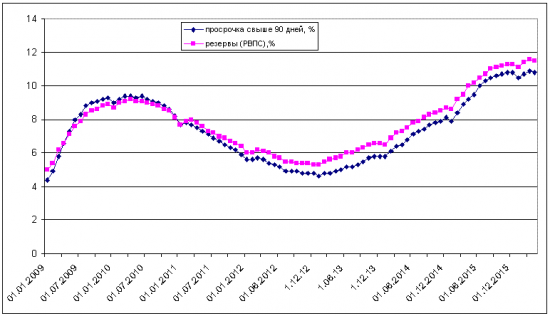

Просроченная задолженность физических лиц в России.

- 30 мая 2016, 20:33

- |

Хорошо это или плохо? Смотря с какого бока посмотреть. С одной стороны, весьма неприятно, если каждый десятый выданный в кредит рубль оказывается проблемным. С другой стороны, при наличии просрочки кредитные организации обязаны формировать обязательный резерв на возможные потери. Пока банки с успехом справляются с резервированием просроченной задолженности. Это видно на фиолетовой линии графика. Из расширенной статистики на сайте ЦБ РФ следует, что резервы на возможные потери по ссудам (РВПС) с просрочкой более 90 дней резервируются банками на уровне 87-88%. Это значительно выше обязательного 75-ти процентного уровня резервирования, установленного Центробанком для наиболее проблемных ссуд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал