Банки

Чистая прибыль ВТБ за 5 мес выросла на 233%

- 28 июня 2021, 10:12

- |

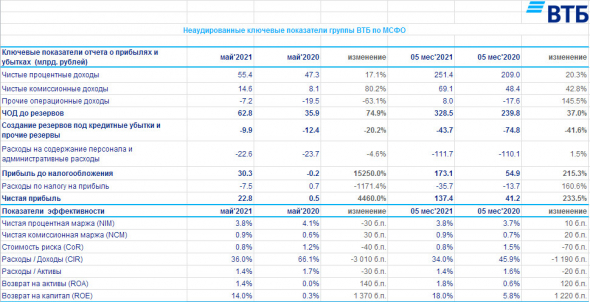

Чистая прибыль группы ВТБ составила 137,4 и 22,8 млрд рублей по итогам 5 месяцев и мая 2021 года, увеличившись в 3,3 и 45,6 раз соответственно по сравнению с аналогичными периодами прошлого года.

Возврат на капитал составил 18,0% по итогам 5 месяцев 2021 года и 14,0% в мае 2021 года по сравнению с 5,8% и 0,3% в аналогичных периодах прошлого года.

Чистые процентные доходы составили 251,4 млрд рублей за 5 месяцев 2021 года и 55,4 млрд рублей в мае 2021 года, увеличившись по сравнению с аналогичными периодами прошлого года на 20,3% и 17,1% соответственно.

Чистая процентная маржа продемонстрировала устойчивость к изменениям ключевой ставки, составив 3,8% в мае и за 5 месяцев 2021 года.

Чистые комиссионные доходы составили 69,1 млрд рублей за 5 месяцев 2021 года (рост на 42,8% год к году) и 14,6 млрд рублей в мае 2021 года (рост на 80,2% год к году).

Стоимость риска составила 0,8% по итогам 5 месяцев 2021 года и в мае 2021 года по сравнению с 1,5% и 1,2% в аналогичных периодах прошлого года.

Расходы на создание резервов составили 43,7 млрд рублей за 5 месяцев 2021 года и 9,9 млрд рублей в мае 2021 года, что ниже уровня аналогичных периодов прошлого года на 41,6% и на 20,2% соответственно.

Доля неработающих кредитов (NPL) в совокупном кредитном портфеле по состоянию на 31 мая 2021 года составила 5,0%

(-70 б.п. с начала года). Покрытие неработающих кредитов резервами по состоянию на 31 мая 2021 года остается на высоком уровне и составляет 134,9% (120,6% на 31 декабря 2020 года).

Группа ВТБ объявляет финансовые результаты по МСФО за май и 5 месяцев 2021 года — - О Группе ВТБ — Банк ВТБ (vtb.ru)

- комментировать

- Комментарии ( 1 )

Новости компаний — обзоры прессы перед открытием рынка

- 28 июня 2021, 08:18

- |

Российский уголь пойдет путем чучхе. Возобновились транзитные поставки через КНДР

В условиях высоких цен на уголь российские экспортеры решились вернуться к поставкам угля в Северную Корею, несмотря на необходимость согласования с ООН и потенциальные риски санкций. В первом квартале из России в КНДР впервые с 2018 года были поставлены 15 тыс. тонн угля, которые затем, вероятно, были перенаправлены транзитом в Китай через порт Раджин. Аналитики напоминают, что в условиях дефицита перевалочных мощностей на Дальнем Востоке у Раджина есть свои преимущества, однако далеко не для всех экспортеров они перевешивают страх перед санкциями.

https://www.kommersant.ru/doc/4877677

Энергосистема Европы испытала тепловой удар. Цены на электроэнергию растут из-за жары

Аномальная жара привела к резкому росту цен на электроэнергию в Прибалтике и Восточной Европе: спотовые цены в некоторых странах в моменте превышали рекордные отметки в €100 за 1 МВт•ч. Спрос на энергию растет с начала июня, но из-за слабого ветра покрывать дефицит приходится более дорогими ТЭС на ископаемом топливе. Еще одна причина высоких цен — невозможность увеличить поставки электроэнергии из России из-за плановых ремонтов сетевой инфраструктуры в Прибалтике.

https://www.kommersant.ru/doc/4877670

Иностранные инвесторы нашли новый повод сократить вложения в Россию

Интерес международных инвесторов резко снизился и к рынку акций, и к рынку облигаций. На минувшей неделе они вывели из российских фондов $60 млн, первый отрицательный результат с ноября прошлого года. Инвесторы распродают активы на всех рынках после неожиданно жестких комментариев ФРС, которые свидетельствуют о близком сворачивании монетарных стимулов. В дополнение к этому российские активы подвержены усилившимся эпидемиологическим рискам.

https://www.kommersant.ru/doc/4877682

Фондовое пополнение. Какие новые инструменты стали доступны частным инвесторам

Второй квартал был богат на расширение линеек паевых фондов крупнейшими управляющими компаниями. Частным инвесторам предлагались как биржевые, так и открытые ПИФы, которые были ориентированы не только на различные активы, но и на различный риск-профиль клиентов. При этом компании планируют расширять финансовый инструментарий, вводя в оборот фонды, ориентированные на исламские инвестиции или на операции репо с центральным контрагентом.

https://www.kommersant.ru/doc/4877125

( Читать дальше )

Планируется налог на трансграничные переводы с физ лиц

- 27 июня 2021, 13:50

- |

В пресс-службе Министерства финансов отметили, что «решений по данному вопросу нет». В ЦБ «Известиям» сказали, что инициатива в Банк России не поступала.

каждый пятый молодой россиянин имеет просроченные долги

- 25 июня 2021, 23:11

- |

Приходили смотреть разные граждане в течении всей недели и все ипотечники и у всех нет денег на залог даже 30тр ))

И тут попадаются новости

1 — Доля молодежи в общей сумме просроченных долгов россиян, переданных коллекторам, подскочила за год 2 раза до 20% по итогам первого квартала 2021. Это заемщики от 18 до 25 лет. Свыше 6 миллиона россиян имеют просроченные долги, или каждый пятый. Во время пандемии количество россиян в кредитной кабале стало расти в 2 раза быстрее.При обслуживании одного кредита просрочка возникает в 10% случаях, двух кредитов – уже 15%, трех кредитов – почти 30%, четырех – более 50%

www.vesti.ru/finance/article/2579593

2- В мае банки выдали физлицам 145 тысяч займов на покупку недвижимости на общую сумму 435 млрд рублей. За пять месяцев с начала года количество кредитов подскочило на 44%, а их объем на 25%.Почти половина всех кредитов выдается людям, которым не по карману даже пятая часть стоимости квартиры. Доля займов с первоначальным взносом ниже 20% практически удвоилась — 45% на конец первого квартала против 24% год назад.

( Читать дальше )

Банк Санкт-Петербург – Прибыль рсбу 5 мес 2021г: 6,775 млрд руб (+98% г/г)

- 25 июня 2021, 21:56

- |

487 554 167 Обыкновенных акций = 32,734 млрд руб

20 100 000 Привилегированных акций = 422,10 млн руб

www.bspb.ru/investors/share/

Капитализация на 25.06.2021г: 33,156 млрд руб

Общий долг на 31.12.2018г: 591,613 млрд руб/ мсфо 597,750 млрд руб

Общий долг на 31.12.2019г: 590,212 млрд руб/ мсфо 594,281 млрд руб

Общий долг на 31.12.2020г: 645,011 млрд руб/ мсфо 641,534 млрд руб

Общий долг на 31.03.2021г: 644,666 млрд руб/ мсфо 639,894 млрд руб

Прибыль 1 кв 2018г: 1,114 млрд руб/ Прибыль мсфо 1,847 млрд руб

Прибыль 4 мес 2018г: 1,220 млрд руб

Прибыль 5 мес 2018г: 2,099 млрд руб

Прибыль 2018г: 5,190 млрд руб/ Прибыль мсфо 9,047 млрд руб

Прибыль 1 кв 2019г: 1,160 млрд руб/ Прибыль мсфо 1,282 млрд руб

Прибыль 4 мес 2019г: 1,221 млрд руб

Прибыль 5 мес 2019г: 1,706 млрд руб

Прибыль 2019г: 5,751 млрд руб/ Прибыль мсфо 7,906 млрд руб

Прибыль 1 кв 2020г: 2,128 млрд руб/ Прибыль мсфо 1,581 млрд руб

Прибыль 4 мес 2020г: 2,242 млрд руб

Прибыль 5 мес 2020г: 3,416 млрд руб

( Читать дальше )

Топ-10 банков РФ по объему запасов драгметаллов, ВТБ - лидер

- 25 июня 2021, 20:03

- |

Запасы драгметаллов в кредитных организациях РФ в мае выросли в пересчете на золото на 6,3 тонны (10%) и составили на начало июня 69,5 тонны — статистика ЦБ

ВТБ — лидер среди российских банков по объему драгметаллов на балансе, в мае 2021 года увеличил запасы на 3,8 тонны в пересчете на золото — до 40 тонн на начало июня.

По 1,3 тонны купили Сбербанк и Совкомбанк.

Самым крупным нетто-продавцом оказался банк «Открытие», его запасы сократились на 0,9 тонны.

ВТБ в мае увеличил запасы драгметаллов на 3,8 т (interfax.ru)

ФРС позволила банкам возобновить buyback и выплаты дивидендов

- 25 июня 2021, 19:56

- |

Федеральная резервная система США (ФРС) в четверг опубликовала результаты ежегодных стресс-тестов крупнейших финансовых институтов США. По мнению ФРС, банки могут выдержать тяжёлую рецессию. Все 23 фин. института с запасом отвечают минимальным требованиям по капиталу. Гипотетический сценарий ФРС включал: снижение ВВП на 4%, рост безработицы до 10,75%, падение цен на коммерческую недвижимость, рост просрочек по корпоративным долгам, 55% падение фондовых индексов. В такой ситуации, по подсчётам ФРС, крупнейшие финансовые институты зафиксируют $474 млрд убытков, но устоят.

ФРС таким образом отменяет «коронавирусные» ограничения для банков по возврату капитала акционерам в форме buyback и дивидендов. Начиная с кризиса 2008 г. крупнейшие финансовые институты США обязаны проходить стресс-тесты и запрашивать разрешение ФРС на выкуп акций и повышение дивидендов. Теперь банки сами должны проводить стресс-тесты и считать «буфер капитала» выше минимальных уровней (т.н. stress capital buffer framework), основываясь на мере риска их операций. Исходя из собственных расчётов по этим метрикам, банки будут принимать решения по дивидендам и buyback. ФРС попросила финансовые институты отложить пресс-релизы, связанные с этими решениями, до середины дня понедельника. В это время ожидается много новостей от финансового сектора.

( Читать дальше )

Bank of America - справедливо оцененный финансовый столп Америки - Финам

- 25 июня 2021, 18:04

- |

Мы рекомендуем «Держать» акции Bank of America с целевой ценой на конец 2021 г. на уровне $ 41,7, что предполагает потенциал роста 3,8%.

Начало этого года оказалось достаточно успешным для Bank of America, несмотря на сохраняющиеся негативные последствия коронакризиса. Банк показал рост выручки в I квартале 2021 г., заметно нарастил прибыль.

Мы рассчитываем, что Bank of America станет одним из главных бенефициаров восстановления экономической активности в США, учитывая сильные позиции банка на рынке финансовых услуг в стране, прежде всего в розничном сегменте. Банк должен больше других выиграть от ожидаемой в перспективе нормализации монетарной политики в Штатах, дополнительную поддержку прибыли окажет дальнейшее высвобождение резервов.Додонов Игорь

ФГ «Финам»

В I квартале Bank of America возобновил выкуп акций после почти годового перерыва, а в апреле объявил новую масштабную программу buyback.

Между тем акции Bank of America уже выглядят справедливо оцененными рынком, и потенциал их роста представляется ограниченным.

ВТБ повысил ставки по ипотеке

- 25 июня 2021, 10:24

- |

Клиенты, использующие сервисы электронной регистрации сделок, и при внесении первого взноса от 60% смогут воспользоваться ставкой 7,8%.

Рефинансирование кредитов сторонних банков — под 8,2%.

Условия в рамках государственных программ не меняются.

ВТБ не повышал ставки по ипотеке с января 2019 года — за это время их уровень в нашем банке снизился до минимального показателя за всю историю. Даже с учетом текущего изменения наши ставки останутся максимально конкурентными на российском рынке

Решение об изменении процентных ставок не отразится на планах ВТБ по продаже ипотеки в 2021 году.

www.interfax.ru/business/773856

Новости компаний — обзоры прессы перед открытием рынка

- 25 июня 2021, 08:21

- |

Платиновая группа собрала «быков». Котировки растут на ожиданиях восстановления промышленного спроса

Металлы платиновой группы после провала на прошлой неделе уверенно восстанавливают свои позиции. Котировки платины на межбанковском рынке с начала недели выросли на 8% и достигли уровня $1,1 тыс. за унцию. Палладий подорожал на 7,7%, до $2,65 тыс. за унцию. Благодаря использованию этих металлов в автомобильной промышленности и энергетике на фоне восстановления мировой экономики спрос на них более устойчивый, чем на спекулятивные золото и серебро. По оценкам экспертов, к концу года котировки палладия могут превысить $3 тыс., а платины — $1,3 тыс. за унцию.

https://www.kommersant.ru/doc/4870054

Маркетплейсам не хватает клиентов. Брокеры и банки хотят стать операторами финансовых услуг

Профессиональные участники финансового рынка предложили ЦБ существенно изменить законодательство по профильным маркетплейсам. В частности, предлагается разрешить совмещать эту деятельность с брокерскими и банковскими услугами, убрать требование к размеру капитала и проработать вопросы идентификации клиентов. Это, по мнению игроков, создаст «открытую архитектуру продаж», в том числе для экосистем, и поддержит конкуренцию. Однако представители самих финансовых платформ отмечают, что могут вырасти риски как для клиентов, так и для финансовых организаций.

https://www.kommersant.ru/doc/4869931

Процентная вставка: в РФ могут ввести допкомиссию за переводы за рубеж

В правительстве обсуждают введение комиссии для трансграничных переводов физилиц. Это следует из протокола совещания у первого замглавы аппарата кабмина Валерия Сидоренко (есть у «Известий»). Власти ищут дополнительные источники доходов в бюджет, поэтому Минфину поручено рассмотреть вопрос о взимании комиссии до 1%. Сейчас при переводах денег ее берут платежные системы и банки — сбор может доходить до 2%, хотя средняя ставка по стране — 1%. По данным ЦБ, общий объем переводов за рубеж в 2020 году составил $40 млрд. То есть бюджет мог бы дополнительно получить порядка 30 млрд рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал