Бонды

Goldman Sachs: время покупать русские бонды

- 16 марта 2015, 14:30

- |

http://www.vestifinance.ru/articles/54531

В текущих условиях говорить что-либо позитивное о России для американцев является одним из самых страшных грехов, тем не менее именно это сделал инвестиционный банк Goldman Sachs. Он опубликовал доклад, в котором указывает на «циклическую и структурную» недооцененность российских облигаций.

Аналитики банка ожидают довольно сильного падения внутреннего спроса в экономике, что позволит центральному банку резко снижать ставки. Судя по всему, речь идет о том, что в результате падения потребительского спроса инфляция замедлится и Банк России сможет спокойно продолжить взятый тренд на смягчение монетарной политики. В связи с этим у Goldman Sachs есть веские основания полагать, что ставки в долгосрочной перспективе будут скорее ниже, чем выше, а значит и доходность облигаций будет снижаться вместе со ставками.

Основные моменте из обзора Goldman Sachs

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Что-то странное происходит в Европе

- 02 марта 2015, 23:07

- |

Покупка облигации с отрицательной доходностью означает, что покупатель ожидает не получить доход от своих инвестиций, в наоборот, желает заплатить эмитенту за саму возможность владеть таким долгом. На первый взгляд это выглядит абсурдом. Ведь покупка такой облигации – это гарантированная потеря денег. Тем не менее, это факт. И этот факт подтверждается такими цифрами от JPMorgan.

— около 1,7 трл. долларов облигаций стран Еврозоны со сроком погашения более 1 года имеют отрицательную доходность. И еще 1 трл. могут добавить облигации Швеции, Швейцарии и Дании.

( Читать дальше )

Аналитика от tgt-trade.com

- 02 марта 2015, 14:12

- |

Трежерис

В конце прошлой недели мы видели ряд позитивных макроэкономических данных, в виде улучшающейся ситуации с инфляцией. Лучше ожиданий были данные по США и Германии. Так же в пятницу мы видели лучше ожиданий данные по ВВП за 4 квартал по США. Все это безусловно оказало давление на бонды, но монетарная политика осталась без изменений. Председатель ФРС, Джанет Йелен, заявила, что понятия ставки не стоит ожидать в ближайшие пару недель. Так же скоро на рынок начнут поступать деньги от ЕЦБ, это безусловно окажет поддержку всему долговому рынку.

Исходя из этой ситуации, мы рекомендуем удерживать позицию, рекомендованную нашим клиентам пользующимся услугой «Персональный брокер» ( http://tgt-trade.com/personal_broker/ ), проданные опционы на страйке 124 на июньский контракт.

Газ

( Читать дальше )

Батька - тролль)))

- 29 января 2015, 16:04

- |

*ЛУКАШЕНКО КОММЕНТИРУЕТ ВОЗМОЖНУЮ РЕСТРУКТУРИЗАЦИЮ ДОЛГА

-0- Jan/29/2015 09:56 GMT

*БЕЛОРУССИЯ МОЖЕТ ПОПРОСИТЬ О РЕСТРУКТУРИЗАЦИИ ДОЛГОВ В 2015Г

-0- Jan/29/2015 09:56 GMT

*ЛУКАШЕНКО ПРОСИТ ДЕРЖАТЕЛЕЙ БОНДОВ УСПОКОИТЬСЯ-0- Jan/29/2015 12:43 GMT

*ЛУКАШЕНКО ГОВОРИТ, ЧТО ИМЕЛ ВВИДУ РЕФИНАНСИРОВАНИЕ ДОЛГА-0- Jan/29/2015 12:43 GMT

*У БЕЛОРУССИИ ДОСТАТОЧНО СРЕДСТВ ДЛЯ ПОГАШЕНИЯ ДОЛГА — ЛУКАШЕНКО-0- Jan/29/2015 12:43 GMT

UPD:

UPD2

UPD3

крайне спокойное открытие в ОФЗ и еврбондах

- 27 января 2015, 10:21

- |

Ночью ,на даче ,где-то в барвихе!

- 17 декабря 2014, 23:47

- |

Добрый вечер, необходимо разрулить вопрос. Роснефти надо погасить бонды на бешенные тыщи уе, ликвидности нет, Эльвира, так? Какие будут предложения?

Набиулина:

Да, сейчас валюту найти проблема, много корпоратов закрывают год, платят по евробондам, валюта в цене, внешние рынки закрыты, ликвидности валютной нет

Путин:

Игорь, че раньше то не откупились?

Сечин:

Да б**, кто ж знал то.., Эльвира затупила, вовремя не маякнула.

Набиулина:

Нуу.., предсказать последствия нашей мудрой геополитики очень сложно..

Греф:

У тя ж Юдаева макроэкономист, должна была предвидеть и просчитать!

Путин:

Короче, коллеги, слушаю предложения.

Сечин:

Вобщем схема такая: мы выпускаем бонды, герман и андрей все скупают, а потом репуют это у эльвиры, полученные бабки конвертим в уе. Профит.

Путин:

А как это скажется на курсе?

Костин:

Ху**о. Но, технически, здесь никто ни при чем, всё спекулянты проклятые. В сми понегодуем: америкосы душат страну, встающую с колен. Потом саша (ткачев) вбросит, дескать крымнаш нужно отбивать, терпите, имперцы. Прорвемся, короч.

( Читать дальше )

Бэнкинг по-русски: Открывашки не режут лося в бондах...

- 15 декабря 2014, 00:49

- |

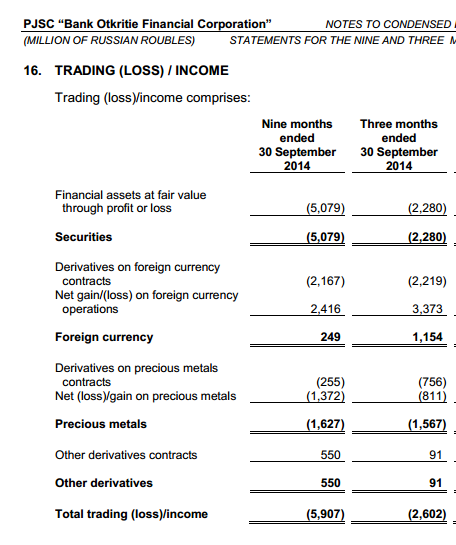

Общая же квартальныя прибыль сократилась более чем в 10 раз, по сравнению с предыдущим периодом всего до 392 млн руб. чистой прибыли,

Основная причина сокращения прибыли — убыток по ценным бумагам (портфель банка состоит из облигаций), признает он, но обращает внимание: это переоценка, а не реализованный убыток.

Хотя существенно улучшить ситуацию до конца 2014 г. вряд ли удастся, сомневается он: убыток банка от торговых операций за январь — сентябрь — 5,9 млрд руб.

Полагаю что-то подобное ожидает по итогам года и другие крыпные банки, имеющие значительные облигационные портфели.

( Читать дальше )

Банк «Восточный экспресс» попытается занять на рынке 5 млрд рублей под 18%

- 12 декабря 2014, 07:55

- |

12.12.2014 РБК

Банк «Восточный экспресс» начал размещение субординированных облигаций. Объем эмиссии составит 5 млрд руб. по ставке 18% годовых. Это происходит на фоне бегства инвесторов из облигаций розничных банков.

«Восточный экспресс» проводит размещение рублевых субординированных облигаций сроком на 5,5 лет, ставка купона составляет 18%. В среду закончилось действие преимущественного права, в ближайшие дни выпуск будет предложен всем желающим, рассказали РБК источник в одном из инвестбанков, источник в одном из инвестфондов и подтвердил собеседник в «Восточном экспрессе».

По словам собеседников РБК, пока ни один из действующих акционеров банка не воспользовался своим преимущественным правом. Крупнейшими акционерами «Восточного экспресса» являются Игорь Ким, которому принадлежит 13,84% акций, председатель совета директоров банка Сергей Власов (11,84%), фонды Russia Partners (6,97%) и Baring Vostok (33,88%), а также IFC (11,87%).

В Russia Partners и Baring Vostok отказались от комментариев, однако источники, близкие к акционерам банка, рассказали, что фонды не участвовали в размещении бумаг «Восточного экспресса». В IFC в ответ на запрос РБК посоветовали обратиться в банк, заявив, что «вся информация будет раскрыта в свое время». «Окончательные итоги размещения будут подведены после 18 декабря, – сообщил директор дирекции корпоративных финансов банка «Восточный экспресс» Александр Цакунов. – Мы рассчитываем, что большая часть выпуска будет выкуплена инвесторами».

Аналитик БКС Юлия Сафарбакова говорит, что доходность этих бумаг «Восточного экспресса» значительно ниже рынка. «Сейчас «старые» долларовые евробонды таких банков, как ТКС или ХКФ, торгуются†с доходностью близкой к 20% годовых, и это в долларах, – говорит она. – Учитывая растущие риски в банковском секторе, премия за рублевые бумаги такой срочности должна быть значительно выше».

( Читать дальше )

БИН-банк разместился,а Уралсиб не стал...

- 11 декабря 2014, 09:22

- |

Бинбанк завершил размещение дополнительных выпусков биржевых облигаций серий БО-02 и БО-04 и выпуска облигаций серии БО-05 на общую сумму 8 млрд рублей, говорится в сообщениях кредитной организации.

Заявки инвесторов на бонды банк принимал 8 декабря. По итогам маркетинга цена размещения дополнительных выпусков биржевых облигаций серий БО-02 и БО-04 установлена в размере 100% от номинала, ставка 1-го купона облигаций серии БО-05 — 14% годовых.

Объем размещения допвыпуска облигаций серий БО-02 и БО-04 составил по 3 млрд рублей каждый, выпуска серии БО-05 — 2 млрд рублей. Ставка 2-го купона облигаций серии БО-05 приравнена к ставке 1-го купона.

ФБ ММВБ в ноябре допустила к торгам 12 дополнительных выпусков биржевых облигаций Бинбанка серий БО-02, БО-03 и БО-04. Дополнительным выпускам присвоены идентификационные номера основных выпусков облигаций, 4B020202562B — 4B020402562B соответственно.

( Читать дальше )

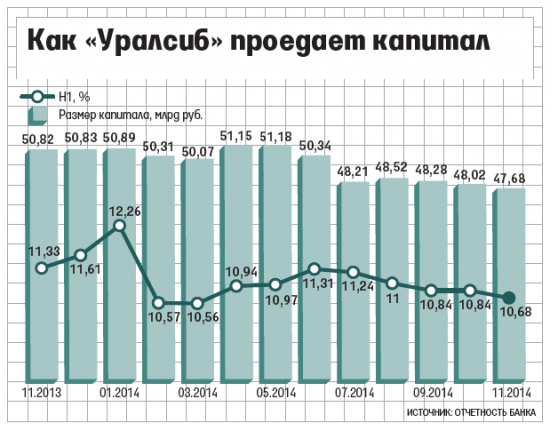

«Уралсиб» не смог разместить субординированные облигации

- 10 декабря 2014, 21:59

- |

Банк «Уралсиб» не смог разместить субординированные облигации на $150-200 млн среди фондов и состоятельных граждан, но намерен повторить попытку

«Уралсиб» планировал открыть книгу размещения 2 декабря, а закрыть 7-го.

За субординированный долг сроком в 5,5 года банк сулил инвесторам доходность к погашению 12-13% годовых.

Однако ситуация на рынке не позволила ему привлечь капитал.

Из-за резкого роста ставок на долговом рынке «Уралсиб» не стал проводить размещение и даже не открывал книгу, знает источник, близкий к акционеру банка — ФК «Уралсиб».

Банк решил не объявлять о размещении облигаций до появления признаков стабилизации ситуации, указал его представитель. И не исключил, что оно может состояться в декабре.

Альфа-банк в конце ноября разместил субординированные облигации нового образца, включаемые в капитал, — 10-летние бумаги с пятилетним колл-опционом и доходностью 9,5% годовых. Премаркетинг проводился в том числе среди частных клиентов, писали аналитики «Сбербанк CIB». Однако с 26 ноября они потеряли пятую часть стоимости и вчера котировались по 79,3% номинала (данные Bloomberg).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал