ВВП США

Что встряхнет Рынок? Снятие Карантина, Рост Безработицы, Обвал NFP, Рецессия в США / Новости финансов

- 13 мая 2020, 19:14

- |

- комментировать

- Комментарии ( 0 )

Спасет ли глобальную экономику мировой монетаризм?

- 30 апреля 2020, 07:34

- |

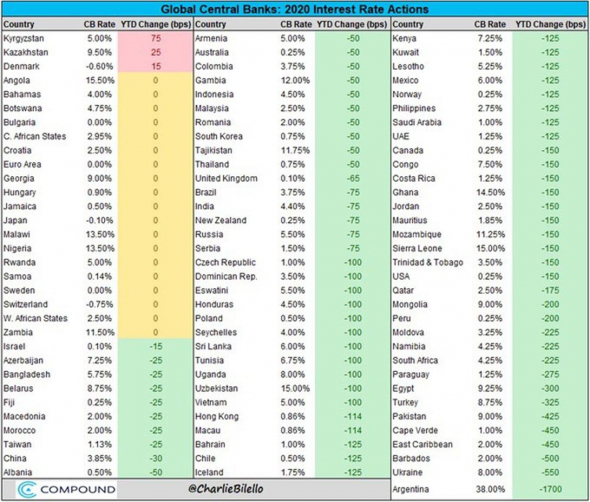

Монетарный мир единодушен: снижение ставок имеет массовый характер. С одной стороны, это опережающая реакция в борьбе с пандемическим кризисом. С другой – отражение низкой инфляции на всей планете.

Иллюстрация: значения и изменения ключевых ставок мировых центральных банков. Источник: t.me/bcs_express/5919

И откуда бы ей пока что взяться: деньги высвобождаются из резервных фондов по всему миру, но идут на затыкание откровенных финансовых дыр. На поддержание балансов банков, бюджетов, пенсионных систем, как дополнение – фондовых котировок.

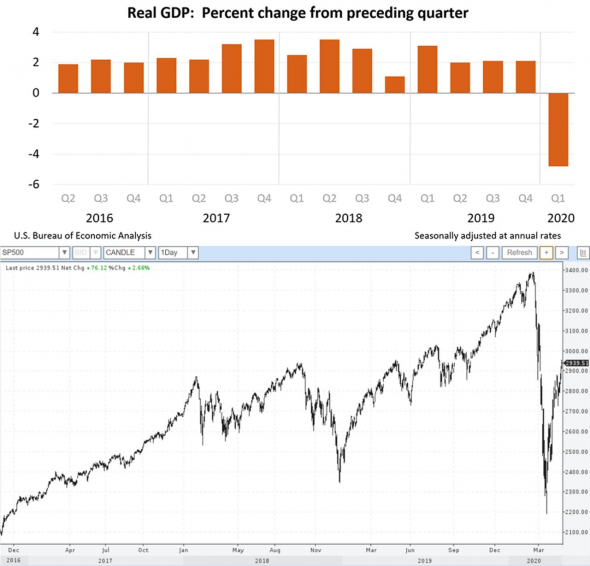

Неплохое отображение монетарных действий – в сопоставлении уровней американского рынка акций и динамики американского ВВП. Падение ВВП на 4,8% в 1 квартале 2020 (к 1 кварталу 2019 года) и ожидание еще большего падения во втором квартале, казалось бы, должно вызвать обвал фондового рынка. Но при массированной денежной поддержке обвалов не бывает.

( Читать дальше )

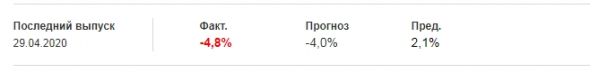

Обзор: ВВП США в 1-м кв снизился на 4,8% годовых, прогнозировали понижение на 4%

- 29 апреля 2020, 20:48

- |

Бывший председатель ФРС Бернанке: ВВП США сократится на 38% или более во 2-м квартале

- 08 апреля 2020, 09:55

- |

Бывший председатель ФРС Бен Бернанке предупредил о высокой вероятности того, что ВВП США сократится на 38% или более во 2-м квартале, при чем безработица покажет такой же резкий рост.

Бернанке выступил с речью в Брукингском институте во вторник, заявив, что длительность текущего кризиса, схожего, по его словам, больше с природным бедствием, чем с Великой депрессией, будет иметь ключевое значение.

Goldman Sachs: ВВП США в следующем квартале может сократиться на 24%

- 20 марта 2020, 22:37

- |

В Goldman Sachs теперь ожидают масштабного спада экономики США во 2-м квартале года.

Банк прогнозирует сокращение валового внутреннего продукта США в следующем квартале на 24%, тогда как ранее они ожидали сокращения на 5%. Это связано с тем, что экономические данные страны (а именно производственные данные) уже не оправдывают прогнозов экономистов, то есть даже до того, как американцы начали оставаться дома, чтобы избежать распространения коронавируса.

Эта оценка, опубликованная в пятницу в начале сессии, стала одной из самых пессимистичных на Уолл-Стрит. Согласно прогнозу J.P. Morgan, опубликованному в среду, ожидается сокращение ВВП во 2-м квартале на 14%.

Если прогноз Goldman Sachs оправдается, то это означает, что США приближаются к самому резкому квартальному падению ВВП за всю историю наблюдений в текущей форме. Последнее рекордное сокращение ВВП было зафиксировано в 1-м квартале 1958 года, когда ВВП сократился на 10%.

«Почему мы видим такие крайние прогнозы, особенно для 2-го квартала? Неожиданная остановка экономической активности в ответ на распространение вируса стала беспрецедентной, и первые данные, опубликованные за последнюю неделю, подтверждают нашу уверенность в том, что драматическое замедление на самом деле уже началось, — говорят экономисты. – В некоторых штатах США власти публикуют распоряжения об остановке работы предприятий на своей территории, чтобы замедлить темпы распространения вируса и избежать разрушения системы здравоохранения – это меры, которые еще больше понизят уровень экономической активности».

( Читать дальше )

Пятничный обзор финансовых рынков от TVT (29.11.2019)

- 29 ноября 2019, 20:52

- |

Главная тема итогов недели — Рост экономики США

Ведущий Александр Янюк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал