ВДО

Коротко о главном на 06.07.2022

- 06 июля 2022, 10:12

- |

Кредитный рейтинг, дефолт и итоги размещения:

- АКРА подтвердило рейтинг Sanymon Corporation Limited (CYP, сеть супермаркетов «Азбука вкуса») на уровне А-(RU) со стабильным прогнозом.

- «Калита» допустила дефолт при выплате 27-го купона по облигациям серии 001Р-01 на 3,7 млн рублей. Причина неисполнения обязательств — отсутствие денежных средств в необходимом объеме.

- МГКЛ («Мосгорломбард») завершил размещение выпуска облигаций серии 001P-01 объемом 150 млн рублей и сроком обращения 4,5 года за один день торгов. Ставка 1-го купона установлена на уровне 19% годовых. Ставки последующих купонов будут рассчитываться по формуле: ключевая ставка Банка России, действующая по состоянию на пятый рабочий день, предшествующий дате начала купонного периода, плюс 9%. Купоны ежеквартальные. Выпуск был размещен по закрытой подписке среди квалифицированных инвесторов.

Подробнее о событиях и эмитентах на Boomin.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Cbonds обновил состав основного бенчмарка рынка ВДО – индекса Cbonds-CBI RU High Yield

- 05 июля 2022, 12:22

- |

С первого июля в индекс входит 115 (156 в предыдущем составе) выпусков облигаций от 78 эмитентов, общий объём бумаг в обращении составляет 52.5 млрд рублей.

Наиболее представленные в индексе отрасли:

🏗 Строительство зданий — 22.3%

🚗 Лизинг и аренда — 14.1%

📦 Оптовая торговля — 7.1%

В сравнении с предыдущим составом индекса на несколько п. п. увеличилась концентрация на крупнейших эмитентах, сейчас на топ-10 эмитентов приходится 44.3% от объёма индекса.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

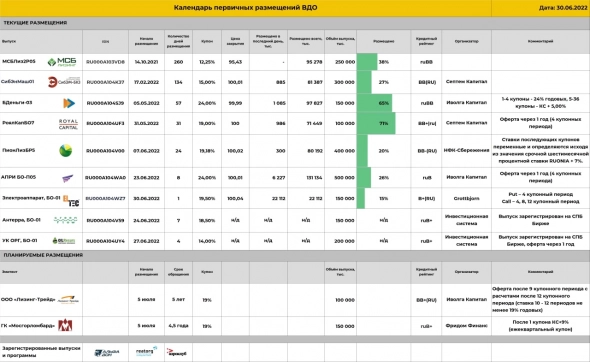

Календарь первичных размещений ВДО. Стартовало размещение облигаций Лизинг-Трейд 001P-04 (BB+(RU), 100 млн.р., YTM ~20,5% до годовой оферты)

- 05 июля 2022, 09:46

- |

Сегодня, 5 июля, стартовало размещение четвертого выпуска облигаций крупного межрегионального лизингодателя ООО «Лизинг-Трейд»

Обобщенные параметры выпуска:

• Размер выпуска – 100 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год до выкупа по оферте (после 2-го года обращения еще один выкуп по оферте, весь срок обращения — 5 лет).

• Ориентир ставки купона на первый год, до выкупа по первой оферте – 19% годовых.

• Купонный период – 30 дней.

Организатор выпуска – ИК Иволга Капитал.

Скрипт для участия в первичном размещении:

— полное / краткое наименование: Лизинг-Трейд 001P-04 / ЛТрейд 1P4

— ISIN: RU000A104XE0

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

( Читать дальше )

Коротко о главном на 05.07.2022

- 05 июля 2022, 09:41

- |

Старт размещений и ставка купона:

- «Лизинг-Трейд» сегодня начинает размещение пятилетнего выпуска облигаций серии 001P-04 объемом 100 млн рублей. Регистрационный номер — 4B02-04-00506-R-001P. Ставка 1-9-го купонов установлена на уровне 19% годовых. Купоны ежемесячные. Организатор — ИК «Иволга Капитал».

- МГКЛ («Мосгорломбард») сегодня начинает размещение выпуска облигаций серии 001P-01 объемом 150 млн рублей и сроком обращения 4,5 года. Регистрационный номер — 4B02-01-11915-A-001P. Номинальная стоимость одной бумаги составляет 1000 рублей. Ставка 1-го купона установлена на уровне 19% годовых. Ставки последующих купонов будут рассчитываться по формуле: ключевая ставка Банка России, действующая по состоянию на пятый рабочий день, предшествующий дате начала купонного периода, плюс 9%. Купоны ежеквартальные. Выпуск будет размещен по закрытой подписке среди квалифицированных инвесторов. Андеррайтер — ИК «Фридом Финанс».

( Читать дальше )

Скрипт участия в размещении облигаций Лизинг-Трейд 001P-04 (5 июля, BB+(RU), 100 млн.р., YTM ~20,5% до годовой оферты)

- 04 июля 2022, 10:51

- |

5 июля — старт размещения четвертого выпуска облигаций ООО «Лизинг-Трейд» (BB+ (RU)):

Обобщенные параметры выпуска:

• Размер выпуска – 100 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год до выкупа по оферте (после 2-го года обращения еще один выкуп по оферте, весь срок обращения — 5 лет).

• Ориентир ставки купона на первый год, до выкупа по первой оферте – 19% годовых.

• Купонный период – 30 дней.

Организатор выпуска – ИК Иволга Капитал.

Скрипт для участия в первичном размещении:

— полное / краткое наименование: Лизинг-Трейд 001P-04 / ЛТрейд 1P4

— ISIN: RU000A104XE0

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок 5 июля — с 10-00 до 13-00 Мск. с 16-45 до 18-30 Мск (с перерывом не клиринг)

Контакты клиентского блока ИК «Иволга Капитал»:

( Читать дальше )

Коротко о главном на 02.07.2022

- 04 июля 2022, 09:21

- |

Новый выпуск, понижение рейтинга и договор факторинга:

- Московская биржа зарегистрировала выпуск облигаций «ХК Финанс» серии 001P-08. Регистрационный номер — 4B02-08-36426-R-001P. Бумаги включены в Третий уровень котировального списка.

- «Эксперт РА» понизил рейтинг кредитоспособности НПП «Моторные технологии» до уровня ruB+ со стабильным прогнозом. Ранее у компании действовал рейтинг на уровне ruBB+ со стабильным прогнозом.

- Акционер «реСтор» принял решение заключить с Альфа-Банком годовой договор факторинга на сумму до 100 млн рублей. Согласно условиям договора «реСтор» обязуется уступать банку денежные требования к покупателям/заказчикам по оплате поставленных компанией товаров (выполненных работ или оказанных услуг), предусматривающих отсрочку платежа. Со своей стороны, банк обязуется предоставлять компании денежные средства в счет уступаемых требований. Договор может быть пролонгирован на срок до пяти лет.

( Читать дальше )

За 4 года портфель PRObonds ВДО принес 44% и переиграл большинство инвестиционных инструментов

- 04 июля 2022, 08:04

- |

Дайджест рейтинговых действий в высокодоходном сегменте облигаций за прошедшую неделю

- 03 июля 2022, 11:53

- |

🔴 Главторг

Эксперт РА понизило рейтинг кредитоспособности с ruВВ+ до ruB- с развивающимся прогнозом

Понижение рейтинга компании связано с ухудшением ликвидности, а также снижением оценки по корпоративным рискам. По расчетам агентства, в течение 2022 года без привлечения новых заемных средств компания не будет способна обслуживать свои кредитные обязательства. Также в настоящее время в отношении генерального директора компании возбуждено уголовное дело, связанное с дистрибуцией продукции Холдинга «Объединенные кондитеры», что оказывает негативное влияние на оценку деловой репутации компании и на уровень рейтинга в целом.

🟢 Аквилон-лизинг

АКРА подтвердило кредитный рейтинг на уровне ВВ(RU), изменив прогноз на «позитивный»

АКРА отмечает снижение концентрации на отдельных клиентах и группах, но, по оценке Агентства, она все еще остается на высоком уровне: на крупнейшего контрагента приходится 21% лизингового портфеля (28% годом ранее), на десять наиболее крупных групп клиентов — 74% (81% годом ранее). АКРА отмечает положительную динамику в изменении структуры фондирования Компании. Выпуск облигационного займа в 2021 году позволил сократить долю основного источника фондирования — банковских кредитов и займов, которые на 31.12.2021 составляли 55% пассивов (61% годом ранее).

( Читать дальше )

Календарь первичных размещений ВДО.

- 01 июля 2022, 09:39

- |

5 июля стартует размещение четвертого выпуска облигаций крупного межрегионального лизингодателя ООО «Лизинг-Трейд» (BB+(RU), 100 млн рублей, 19%).

Презентация эмитента и выпуска облигаций:

( Читать дальше )

Размещения ВДО в июне. Обморочное состояние

- 01 июля 2022, 07:55

- |

В мае возобновились первичные размещения облигаций. И в мае же было размещено бумаг из ВДО-сегмента всего на 218 млн.р. В июне сумма размещений почти утроилась.

Однако и июньский 641 млн.р. (2 размещения на СПБ Бирже, Антерра и УК ОРГ, совокупной суммой 250 млн.р., вне расчета, раскрытий информации по ним нет ни от эмитентов, ни от самой биржи) – это масштаб зарождения розничного сегмента облигаций, возврат в середину 2018 года. В лучшем случае.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал