ВДО

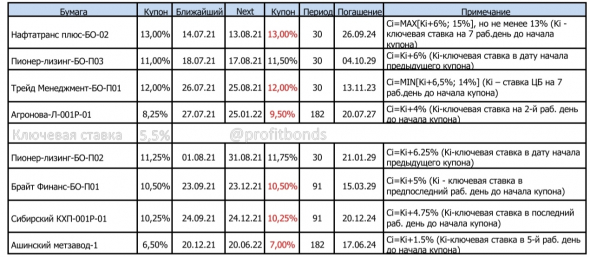

Облигации с привязкой купона к ключевой ставке

- 02 июля 2021, 16:41

- |

- комментировать

- ★3

- Комментарии ( 0 )

Коротко о главном на 02.07.2021

- 02 июля 2021, 07:27

- |

«Ставки сделаны», даты объявлены:

- «МигКредит» 12 июля начнет размещение выпуска трехлетних облигаций серии 01 объемом 800 млн рублей, предназначенный для квалифицированных инвесторов. Ставка купона установлена на уровне 12,25% годовых и зафиксирована на весь период обращения, купоны ежемесячные. По выпуску предусмотрена амортизация.

- «Круиз» (ранее «ГрузовичкоФ-Центр») установил ставку купона четырёхлетних облигаций серии БО-01 объемом 50 млн рублей, предназначенный для квалифицированных инвесторов, на уровне 12% годовых. Ставка зафиксирована на весь период обращения, купоны ежемесячные. По выпуску предусмотрена амортизация и поручительство. Размещение состоится 02.07.2021г. по открытой подписке.

- «Дельта» установила амортизацию по выпуску трехлетних облигаций серии 001Р-01 объемом 700 млн рублей: по 25% от номинальной стоимости будут гаситься начиная с 9-го по 12-й купонный период.

( Читать дальше )

Коротко о главном на 01.07.2021

- 01 июля 2021, 10:20

- |

Регистрация выпусков и планы размещений:

- «Лизинговая компания «Дельта» зарегистрировала выпуск трехлетних облигаций серии 001Р-01 объемом 700 млн рублей. Присвоенный регистрационный номер — 4B02-01-00556-R-001P. По выпуску предусмотрена амортизация в течение последнего года обращения. Ориентир ставки купона: 10,5%-11% годовых. Компания с 14:00 МСК 18 июня до 14:00 МСК 1 июля принимает заявки инвесторов. Техразмещение запланировано на 5 июля. Организатор — «Атон».

- «Элит строй» зарегистрировал трехлетние облигации серии 01. Присвоенный регистрационный номер — 4-01-00593-R. Бумаги будут размещены по закрытой подписке среди квалицированных инвесторов. Номинальная стоимость одной облигации — 1 000 рублей. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента.

- МФК «Займ Онлайн» зарегистрировала выпуск трехлетних коммерческих облигаций серии КО-01. Купоны ежемесячные. Присвоенный регистрационный номер — 4CDE-01-00036-L. Номинальная стоимость одной ценной бумаги — 10 000 рублей.

( Читать дальше )

Корпоративный блог JetLend теперь на smart-lab. Это еще кто?

- 30 июня 2021, 15:18

- |

Посмотреть запись можно здесь 👉 ссылка

( Читать дальше )

Коротко о главном на 30.06.2021

- 30 июня 2021, 09:29

- |

Новые выпуски и новые эмитенты на долговом рынке:

- «Круиз» (ранее «ГрузовичкоФ-Центр») зарегистрировал четырехлетние облигации серии БО-01 объемом 50 млн рублей Московская биржа. Бумаги включены в Сектор ПИР. Купоны ежемесячные. По выпуску предусмотрено поручительство от ООО «Автофлот-столица». Организатор — «Юнисервис Капитал».

- ИСКЧ зарегистрировал пятилетние облигации серии БО-01 объемом 300 млн рублей на Московской бирже. Бумаги включены в Сектор роста. По выпуску предусмотрено обеспечение исполнения обязательств в форме поручительства.

- «Химтэк» зарегистрировал программу облигаций серии 001P объемом до 2 млрд рублей на Московской бирже. Присвоенный регистрационный номер — 4-00602-R-001P-02E.

Подробнее о событиях и эмитентах на Boomin.

( Читать дальше )

О нашем доверительном управлении

- 30 июня 2021, 07:06

- |

• ИК «Иволга Капитал» начинает выводить на широкий рынок услугу индивидуального доверительного управления.

• Прежде чем сделать ДУ публичным, мы прошли долгий путь на ограниченном числе счетов. Первый договор ДУ наш клиент открыл в конце 2019 года. На сегодня таких договоров 16, общей суммой 271 млн.р. За вторую половину 2021 года планируем увеличить размер активов ДУ до 600 млн.р.

• Привожу доходность до уплаты НДФЛ, после списания комиссий для 4 счетов ДУ, которые ведутся хотя бы 1 год, и за это время клиенты не заводили и не выводили с них денежные средства.

• Бенчмарком для счетов ДУ является портфель PRObonds #1, все операции и динамика которого уже 3 года публикуются в нашем телеграм-канале и в этом блоге. Приведенные счета ДУ, в среднем, повторяют доходность публичного портфеля.

• С целью снижения возможных потерь инвесторов на счета ДУ распространяется

( Читать дальше )

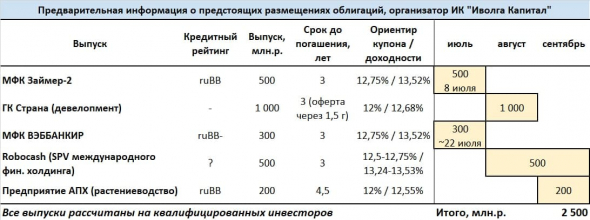

Календарь облигационных размещений от ИК "Иволга Капитал"

- 30 июня 2021, 06:41

- |

• Размещение облигаций крупнейшей микрофинансовой компании России МФК «Займер» (ruBB, 500 млн.р., 3 года, YTM 13,52%) должно состояться 8 июля. Срок вполне предсказуем, а само размещение завершится, скорее всего, за 1 сессию. На данный момент книга заявок собрана на 92%.

• Определилась дата следующего размещения. Дебютный выпуск ВЭББАНКИР (ruBB-, 300 млн.р., 3 года, YTM 13,52%) намечено на 22 июля. Объявление о сборе заявок после на следующей неделе. Собираться будет не более 2/3 выпуска (1/3 выпуска распределена между инвесторами заранее).

• Вероятно, на август сдвинется размещение дебютного облигационного выпуска федерального девелопера ГК «Страна» (1 млрд.р., 3 года с возможностью досрочного погашения через 1,5 года, YTM 12,86%). Регистрационные процедуры для этих бумаг завершаются, но, как почти всегда бывает с холдингами, растянулись они надолго.

( Читать дальше )

Коротко о главном на 29.06.2021

- 29 июня 2021, 09:08

- |

Регистрация выпуска и техдефолт:

- Банк России зарегистрировал выпуск трехлетних облигаций МФК «ЦФП» («Viva Деньги») серии 02 объемом 1 млрд рублей. Номинальной стоимость одной бумаги — 1 тыс. рублей. Купоны ежемесячные. Размещение пройдет по закрытой подписке среди квалифицированных инвесторов.

- «Дэни Колл» допустил технический дефолт по выплате купонного дохода за 12-й период по облигациям серии КО-П02. Объем неисполненных обязательств составил 103 тыс. 704 рубля. Причиной неисполнения является не перечисление эмитентом денежных средств для выплаты купонного дохода.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

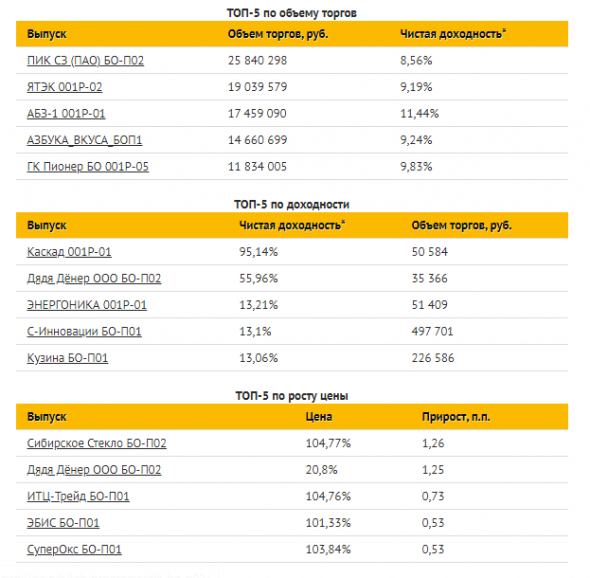

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

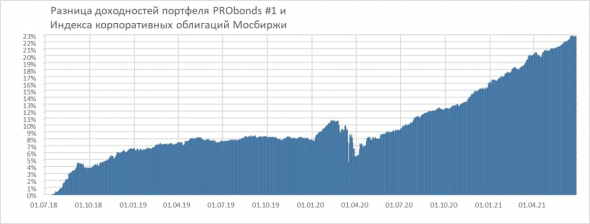

Обзор портфеля PRObonds #1 (текущая доходность 13,1%)

- 29 июня 2021, 07:02

- |

Текущая годовая доходность облигационного портфеля PRObonds #1 (за последние 365 дней) – 13,1%. С начала 2021 года портфель дал доход 4,45% (9,0% годовых), что на 0,35% (на 0,7% годовых) превышает результат базового индекса высокодоходных облигаций Cbonds-CBI RU High Yield. Фактическая разница больше, около 1,4% годовых, поскольку в индексе Cbonds не учтены комиссионные издержки.

Портфель оказался достаточно эффективным в борьбе с растущей инфляцией. Из-за коротких сроков до погашения облигации в нем хоть и просели, но слабо, а высокая купонная доходность не только компенсировала просадку, но и позволила портфелю сохранить премию к инфляции.

( Читать дальше )

Максимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield c 18-25.06.2021

- 28 июня 2021, 11:06

- |

• Нафтатранс Плюс, БО-01 +1.15%, цена закрытия 103.8% Доходность к погашению 10.58%

• Первый Ювелирный, БО-П02 +1.08%, цена закрытия 105.63% Доходность к погашению 8.97%

• Охта Групп, БО-П01 +0.8%, цена закрытия 103.3% Доходность к погашению 10.88%

• ТД Мясничий, БО-П03 +0.75%, цена закрытия 103.4% Доходность к погашению 11.24%

• СЭЗ им. Орджоникидзе, 001Р-02 +0.59%, цена закрытия 101.35% Доходность к погашению 10.87%

• ХК Финанс, 001P-02 -0.67%, цена закрытия 101.0% Доходность к погашению 7.65%

• Моторные технологии, 001P-02 -0.89%, цена закрытия 102.04% Доходность к погашению 12.16%

• ОбъединениеАгроЭлита, БО-П03 -1.17%, цена закрытия 103.08% Доходность к погашению 12.79%

• СофтЛайн Трейд, 001P-03 -1.45%, цена закрытия 103.47% Доходность к погашению 8.89%

• Дядя Дёнер, БО-П02 -40.3%, цена закрытия 20.0% Доходность к погашению 239.67%

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал