ВДО

Коротко о главном на 02.03.2020

- 02 марта 2020, 08:07

- |

- «Дэни колл» утвердило программу коммерческих облигаций серии 001РС объемом до 10 млрд рублей включительено. В рамках бессрочной программы облигации могут быть размещены на срок до 5 лет по закрытой подписке

- «Офир» установил ставку купона третьего выпуска коммерческих облигаций на уровне 15% годовых, купоны квартальные. Техническое размещение запланировано на 3 марта, облигации будут размещены по закрытой подписке

- Московская биржа зарегистрировала выпуск трехлетних облигаций ГК «Самолет» серии БО-П08 объемом 6 млрд рублей и включила их в первый уровень котировального списка

Подробнее об эмитентах и событиях на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

- комментировать

- Комментарии ( 0 )

«ТаксовичкоФ» выплатил купон за 9-й период

- 28 февраля 2020, 14:42

- |

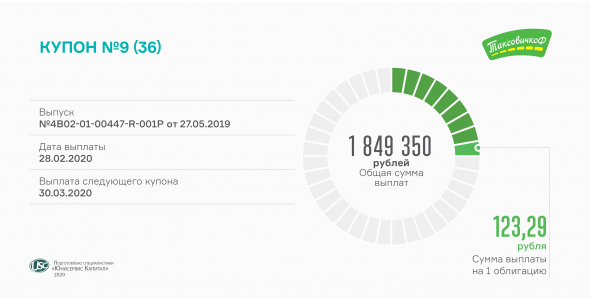

Размер купона постоянный и составляет 15% годовых. В пользу инвесторов ООО «Транс-Миссия» ежемесячно перечисляет в НРД сумму в размере 1 849 350 рублей.

Всего, в рамках эмиссии было выпущено 15 тысяч бумаг номиналом 10 тысяч рублей. Купонный доход по одной биржевой облигации составляет 123,29 рубля. На данный момент в обращении находится весь выпуск серии Б-П01 (RU000A100E70) объемом 150 миллионов.

В ходе январских торгов мини-бондами «ТаксовичкоФ» на Московской бирже был сформирован оборот в 17,3 млн рублей. Средневзвешенная цена выросла на 1,75 п.п. по отношению к декабрьским котировкам и составила 105,64% от номинальной стоимости облигаций.

Сервис «ТаксовичкоФ» активно использует в работе собственное мобильное приложение, при помощи которого можно заказать любую из предлагаемых услуг — от вызова такси до заказа грузоперевозки и помощи эвакуатора. География присутствия компании насчитывает 25 городов России. Сервис работает также в столице Казахстана Нур-Султане.

Выплата 3-го купона по облигациям «Диалекс» состоялась сегодня

- 28 февраля 2020, 13:13

- |

Биржевые облигации серии БО-П01 (RU000A0ZZKW1) выпущены в обращение в сентябре 2018-го сроком на 3 года. Купонный доход по ним выплачивается раз в полугодие.

В пользу инвесторов каждые 6 месяцев компания перечисляет свыше 19,2 миллионов рублей. На одну бумагу номиналом 4 миллиона приходится 256438,36 рублей по ставке 13% годовых. Общий объем эмиссии составляет 300 миллионов, все облигации в данный момент находятся в обращении.

В планах компании объявление оферты не значится, однако, по данному выпуску предусмотрена возможность досрочного погашения.

По данным Московской биржи, бумаги котируются близко к номиналу — средневзвешенная цена зафиксирована на уровне 100,02%.

Коротко о главном на 28.02.2020

- 28 февраля 2020, 12:38

- |

- «Легенда» зафиксировала ставку квартальных купонов на уровне 11% годовых на весь срок обращения нового выпуска. Ожидаемая дата начала размещения — 3 марта

- «Рольф» завершил размещение выпуска двухлетних облигаций серии 001Р-02 объемом 4,5 млрд рублей. На 10 самых крупных сделок пришлось 28,8% от размещенного объема. Ставка купона установлена в размере 9% годовых на весь срок обращения, купоны квартальные

- МФК «Быстроденьги» сообщила о принятом решении о реорганизации в компании в форме присоединения к ней дочернего ООО Микрокредитная компания «БДК»

- «Аптечная сеть 36,6» сообщила, что компания Tacticum Investments S.A. зарегистрированная в Люксембурге, сократила долю участия в Аптечной сети 36,6″ с 15,02% до 0,93%

Подробнее об эмитентах и событиях на boomin.ru

( Читать дальше )

Эффект паники и отечественные облигации

- 28 февраля 2020, 07:25

- |

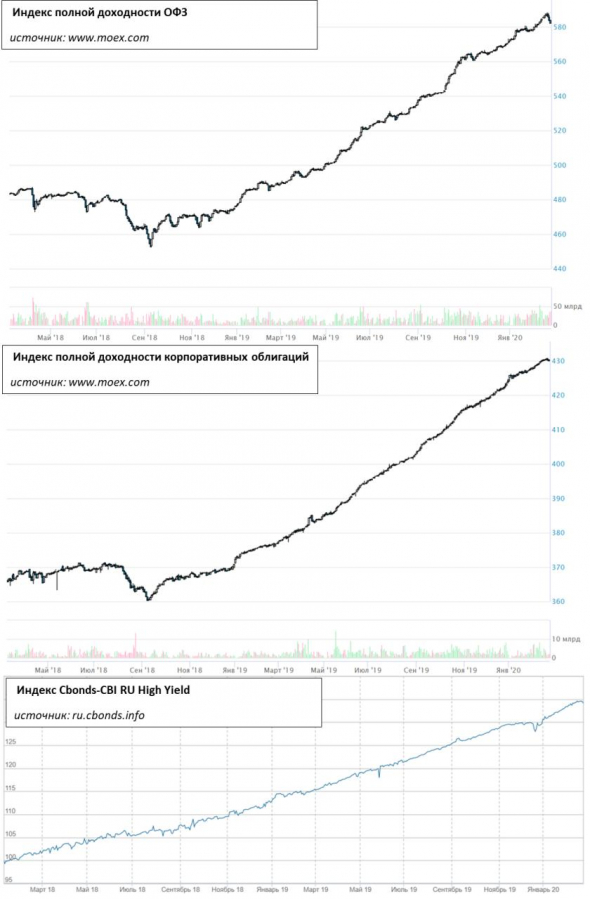

Рублевые облигации вчера снизились, и снизились третий день подряд. Как к этому относиться? Если сравнивать с динамикой западных фондовых рынков, нефти, российских акций, где снижения за это время составили по 5-10% и более, в облигациях все в относительном порядке.

Однако и радоваться снижению облигационных цен как возможности удачной покупки, наверно, рано. Индексы отечественных облигаций корректировались в последний раз более полутора лет назад, после чего испытали одно из самых впечатляющих ралли. Так что сейчас отделаться коррекцией в три дня вряд ли получится.

Мало того, облигации – как правило, запаздывающий в своей динамике рынок. Сначала падают акции, потом облигации, хотя это не догма. Но какой бы болезненной коррекция не оказалась, в обвал она перейти имеет незначительные шансы. Когда в апреле 2018 года рухнули ОФЗ, это была закономерная реакция на обрушение пирамиды carry trade. Сегодня подобной проблемы нет, а отвязка России от мировой финансовой системы стала еще больше. Главная, пожалуй, проблема – нефть. Ее цена сейчас, объективно, непредсказуема.

( Читать дальше )

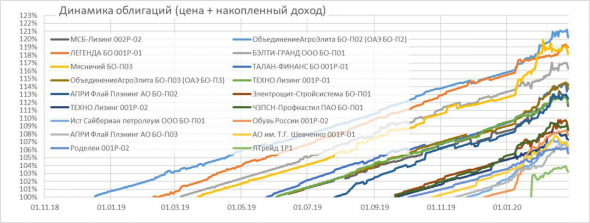

Коррекция не обошла и рынок ВДО

- 27 февраля 2020, 10:47

- |

( Читать дальше )

Коротко о главном на 27.02.2020

- 27 февраля 2020, 08:31

- |

- «Брусника» планирует 5 марта начать сбор заявок инвесторов на покупку трехлетних облигаций серии 001Р-01 объемом не более 4 млрд рублей. Ориентир ставки первого купона — 10,90-11,15% годовых

- «Джи-групп» планирует разместить в марте трехлетний выпуск облигаций объемом 1 млрд рублей. Ориентир ставки купона будет определен перед размещением

- Московская биржа зарегистрировала выпуск трехлетних облигаций ООО НПП «Моторные технологии» серии 001Р-02, бумаги включены в третий уровень котировального списка и Сектор Роста

- МФК «КарМани» сообщила получении 100 млн рублей, средства получены в виде оказания безвозмездной финансовой помощи и направлены на увеличение размеров чистых активов эмитента

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

БК осваивает инвестиции: готовится к открытию новый цех

- 27 февраля 2020, 07:42

- |

С целью удовлетворения растущего спроса ООО «БК» открывает новый производственный цех, запуск которого запланирован на начало лета 2020 года.

Компания обеспечивает свою конкурентоспособность на рынке путем использования современных технологий для выпуска высококачественной продукции. Покупка нового оборудования потребовала значительных финансовых вложений, которые были привлечены путем эмиссии коммерческих облигаций.

Напомним, что выпуск коммерческих облигаций объемом 16 млн рублей был размещен в декабре 2019 года по закрытой подписке. 1600 мини-бондов номиналом 10 тыс. рублей со ставкой купонного дохода в размере 16,5% годовых будут находиться в обращении в течение полутора лет. На эти средства были приобретены 3 термопластавтомата (ТПА), 3 пресс-формы для пищевого направления и два робота. Пресс-формы, изготовление которых было заказано в Китае, должны быть доставлены к моменту запуска цеха. В настоящее время, сотрудники компании по причине сложной эпидемиологической обстановки не могут выехать на завод производителя.

( Читать дальше )

Выгодное вложение: экспресс-тест на оценку эмитента

- 26 февраля 2020, 14:26

- |

Большинство ответивших оказались достаточно рискованными инвесторами, правильно предсказать дефолт смогли «не только лишь все».

Мы решили повторить тест на проверку аналитических способностей, но в этот раз предлагаем определить ставку, соответствующую на ваш взгляд риску эмитента.

Сейчас (как и до кризиса 2008 года) спрэд по рисковым облигациям в сравнении с безрисковыми инструментами сокращается более быстрыми темпами, чем падают ставки в экономике. Выпуски третьего эшелона, ставка по которым предлагается ниже, чем предполагает риск компании, тоже размещаются. Но дольше.

В выборку включены только те выпуски (как уже погашенные, так и в обращении, но не дефолтные), по которым состоялось, по нашим оценкам, максимально рыночное размещение с широким кругом инвесторов и вторичными торгами.

( Читать дальше )

«Ламбумиз» полностью освоил 120 миллионов рублей инвестиций

- 26 февраля 2020, 08:13

- |

Средства были направлены на развитие производства картонной и гибкой упаковки, ламинированного картона и одноразовой посуды.

В соответствии с заявленным ранее планом, большая часть средств (113 млн рублей) потрачена на покупку основного сырья, а 7 млн — на платежи по покупке оборудования. Так, в 2019 году были приобретены и введены в эксплуатацию: бобинорезательная машина, линия для производства бумажных стаканов, тигельный пресс для высечки. Реальный экономический эффект от развития новых направлений можно будет оценить после формирования годовой отчетности.

Компания разместила первый выпуск облигаций на сумму 120 млн рублей в июле прошлого года, с периодом обращения — 5 лет. Размер купонного дохода по мини-бондам установлен на первые два года заявленного срока и составляет 13,5% годовых с ежемесячной выплатой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал