ВДО

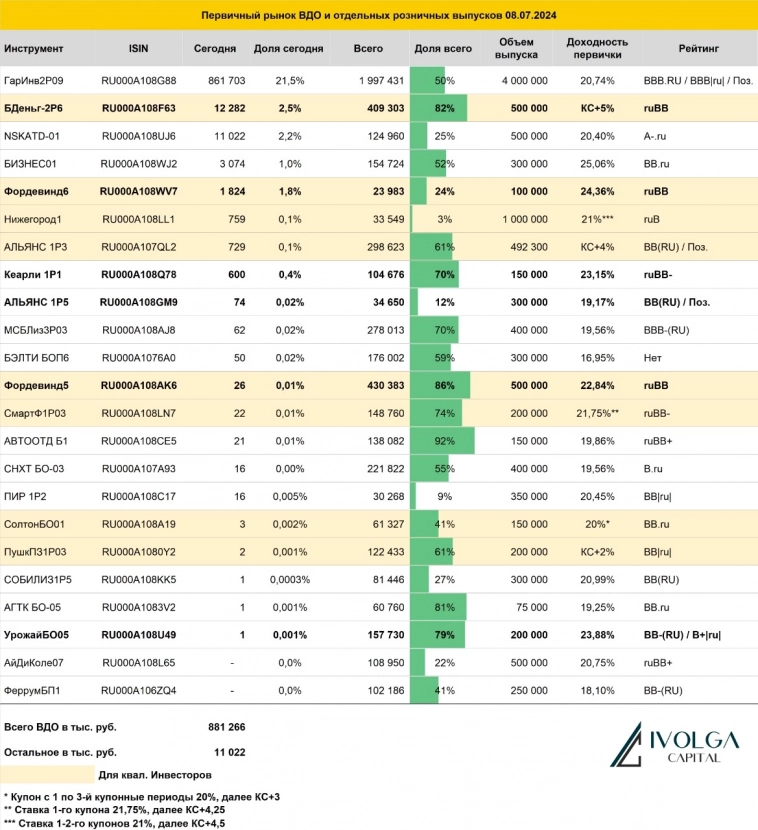

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 09 июля 2024, 09:44

- |

- комментировать

- Комментарии ( 0 )

Итоги торгов за 08.07.2024

- 09 июля 2024, 07:03

- |

Коротко о торгах на первичном рынке

8 июля новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 430 выпускам составил 817,5 млн рублей, средневзвешенная доходность — 18,66%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Главное на рынке облигаций на 08.07.2024

- 08 июля 2024, 13:34

- |

- «Промомед» планирует 12 июля провести первичное публичное размещение акций на Московской бирже. Сбор заявок инвесторов стартовал 5 июля и продлится до 11 июля. Диапазон размещения установлен в размере 375-400 рублей, что соответствует капитализации 75-80 млрд рублей. Квалифицированным и неквалифицированным инвесторам доступны акции дополнительного выпуска в количестве 40 млн штук. Таким образом, в рамках IPO инвесторам будет предложено примерно 7,5–8% от общего количества выпущенных акций, без учета акций, размещаемых в рамках IPO, на сумму около 6 млрд рублей. По итогам IPO основатель компании сохранит за собой преобладающую долю в акционерном капитале. Эмитент имеет кредитный рейтинг ruА- со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала трехлетние облигации «Михайловского молочного завода» (ММЗ) серии 001Р-01 объемом 70 млн рублей. Регистрационный номер — 4B02-01-00799-R-001P.

( Читать дальше )

Итоги торгов за 05.07.2024

- 08 июля 2024, 13:30

- |

Коротко о торгах на первичном рынке

5 июля стартовало размещение Фордевинд 06. Выпуск объемом 100 млн в первый день торгов был размещен на 22, 16 млн рублей (22,16% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 422 выпускам составил 761,2 млн рублей, средневзвешенная доходность — 18,59%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Первичные размещения облигаций: план на неделю с 08.07 по 14.07.24

- 08 июля 2024, 11:45

- |

🏦 ВТБ Лизинг: AA, купон до 18% ежемес. (YTM~19,4%), 2 года, 1 млрд.

Одна из крупнейших лизинговых компаний РФ, по размеру портфеля уступает только ГПБ, Сберу и ГТЛК. Параметры ближе к верхней части по рейтинговой группе, объем по меркам AA крошечный, купон высокий – думаю без проблем соберут и могут даже снизить на размещении

Если бы не негативные ожидания по ставке ЦБ, бумагу наверняка разорвали бы и торговали потом с хорошим апсайдом. Для менее оптимистичного сценария – у нас есть 2 свежих AA-флоатера (Европлан, который собрали 4 июля, и Позитив – запланирован на середину месяца) со сравнимым стартовым купоном. И по нынешнему сантименту на дистанции 2 года у них есть все шансы отработать как минимум не хуже фикса, а то и лучше

( Читать дальше )

Текущий анализ эмитента: ООО "Технология" (за 1кв. 2024 г.)

- 08 июля 2024, 10:17

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 1кв. 2024 г.

Финансовые результаты:

— Выручка: 275 млн. руб.

— Чистая прибыль (убыток): 26 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 8% (+), долгосрочные обязательства сократились на 6% (+), краткосрочные прибавили 4% (-).

Предприятие закредитованное, заемный капитал превышает собственный в 2,11 раза. Долговая нагрузка в отчетном периоде уменьшилась на 11% (+).

По финансовым результатам: прирост по выручке составил +22% (г/г), чистая прибыль прибавила 61%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей и др.) см. в телеграм-канале.

Сделки в портфеле ВДО. Продолжаем покупать облигации

- 08 июля 2024, 09:02

- |

Сделки портфеля PRObonds ВДО на новую неделю. Вес облигаций в портфеле после их проведения вырастет чуть больше, чем на 2% от активов. Урожай покупаем сегодня на первичных торгах. Остальные сделки — на вторичных торгах, по 0,1% за сессию, начиная с сегодняшней, для каждой из позиций. Кроме Азбуки Вкуса, Интерлизинга и Пионера, для них по 0,2% за сессию.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

( Читать дальше )

Пришло ли время покупать ВДО (средняя доходность 24,2%)?

- 08 июля 2024, 05:42

- |

Взглянем на движение доходностей ВДО. Для удобства или по привычке берем динамику во времени для доходностей отдельных кредитных ВДО-рейтингов (от B- до BBB, хотя на графике спектр рейтингов — до А+). Первый график. Доходности продолжают расти. Продолжали и на ушедшей неделе.

И покупать сейчас, получается – стоять против тренда. Второй и третий графики расширяют картину.

На втором – премия тех же ВДО-доходностей (в разрезе кредитных рейтингов) к доходности денежного рынка. Премии приближаются к рекордным уровням начала 2023 года. Только тогда ключевая ставка была 7,5%. Сейчас 16%. Тогда премии позволили рынку очень долго не падать при быстром подъеме ключевой ставки. Сейчас, если ставка вырастет даже до 18%, защищенность от ее повышения не хуже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал