ВТб

Втб, может тоже под шумок

- 18 декабря 2020, 00:51

- |

- комментировать

- Комментарии ( 11 )

Банковский сектор РФ впервые за 3 года вернулся к дефициту ликвидности

- 17 декабря 2020, 18:20

- |

Банковский сектор РФ впервые более чем за три года вернулся к дефициту ликвидности: структурный дефицит на 17 декабря 2020 года составил 72,3 млрд рублей против профицита в 309,1 млрд рублей днем ранее, следует из данных ЦБ РФ.

Последний раз дефицит ликвидности в секторе наблюдался в середине августа 2017 года.

Профицит ликвидности в банковском секторе в 2020 году снижался из-за роста наличных денег в обращении и увеличения вложений банков в ОФЗ на фоне масштабных заимствований Минфина.

Выкуп акций ВТБ у «Открытия»

- 17 декабря 2020, 08:20

- |

— Банк России собирается потратить на покупки активов с баланса банка «Открытие» почти 80 млрд руб. На конец третьего квартала у «Траста» было не так много свободных средств, то есть основные траты будет осуществлять ЦБ. При этом 9% акций ВТБ, которые предполагается выкупить, стоят всего 44 млрд руб. На что пойдут остальные средства, с учетом того что акции ОВК останутся у «Открытия»? ЦБ консультировался с вами по поводу сделки? Как предполагается распоряжаться акциями ВТБ?

— Предстоящая сделка — решение акционера, завершится к концу года. В нее войдут не только акции ВТБ, но и другие активы. Подробности сможем раскрыть после подписания. Что касается распоряжения акциями ВТБ, мы решим, что с ними делать, когда получим на баланс.

И что вот они таки будут с ними делать? В целом, интервью неплохое.

В 2021 году банки ждет падание прибыли

- 16 декабря 2020, 12:45

- |

Акции банков к текущему моменту находятся около своих исторических пиков. Сбербанк с начала ноября вырос с 200 руб. до 282 руб./акцию (+41%). Но прогнозы различных агентств не позволяют надеяться на подобные результаты в 2021 году.

В этой статье мы:

- рассмотрим прогнозы аналитиков по прибыльности банков в 2021 году;

- посмотрим на наши прогнозы на Сбербанк, ВТБ и Тинькофф;

- смоделируем влияние этих прогнозов на Сбербанк, ВТБ и Тинькофф.

Снижение прибыли банковского сектора в России может составить 48% в 2021 году

McKinsey прогнозируют в 2021 году потерю выручки мирового банковского сектора в 50%. Эксперты агентства Эксперт РА прогнозируют снижение прибыли отрасли из-за череды банкротств и отмены послаблений по резервированию реструктурированных кредитов. По оценкам АКРА, падение прибыли Российского банковского сектора может составить 48% с 1410 млрд руб. в 2020 году до 735 млрд руб. в 2021.

Мы решили смоделировать, как такие прогнозы скажутся на финансовом состоянии банков в 2021 году. Для начала мы проанализировали динамику стоимости риска Сбербанка по отношению к сектору.

( Читать дальше )

Сделка по покупке 9% акций ВТБ банком Траст будет закрыта до конца года

- 16 декабря 2020, 09:48

- |

Предстоящая сделка — решение акционера, завершится к концу года. В нее войдут не только акции ВТБ, но и другие активы

Дальнейшие решения по акциям ВТБ банк примет после закрытия сделки.

Банк непрофильных активов Траст покупает у Открытия ряд непрофильных активов, в том числе 9% голосующих акций ВТБ, на рыночных условиях.

Финансирование сделки по выкупу активов будет осуществляться в том числе из предоставляемого ЦБ финансирования, размер которого не превысит 79,8 млрд руб.

Новости компаний — обзоры прессы перед открытием рынка

- 16 декабря 2020, 08:53

- |

Хайтек разменивают на биткойны. Вакцина меняет приоритеты инвесторов

Высокая эффективность вакцин против COVID-19 и ожидания массовой вакцинации заметно укрепили инвесторов в оценке восстановления мировой экономики. В таких условиях снижается спрос на акции высокотехнологических компаний и доллары США, но растет интерес к стратегиям, основанным на инвестировании в биткойн. Однако в 2021 году лучшей инвестиционной идеей считаются рынки развивающихся стран, которые привлекают своей недооцененностью в сравнении с рынками развитых стран.

https://www.kommersant.ru/doc/4615838

Даешь на стороне угля. Китай заместит австралийский импорт поставками из России

Российские угольщики спешат воспользоваться конфликтом Китая и Австралии, взвинтившем цены в КНР, чтобы увеличить свою долю на крупнейшем в мире угольном рынке. «Эльгауголь», входящая в «А-Проперти» Альберта Авдоляна и разрабатывающая самое крупное в РФ месторождение коксующихся углей, создает СП с китайским судоходным оператором GH-Shipping. Компания планирует увеличить поставки в Китай с 1 млн тонн до 30 млн тонн к 2023 году, а в дальнейшем — до 50 млн тонн. Другие угольщики также планируют увеличить поставки в КНР, хотя, по мнению аналитиков, нынешний всплеск цен не станет долгосрочным.

( Читать дальше )

Акции ВТБ могут сохранить устойчивость по сравнению с более волатильными акциями - Русс-Инвест

- 15 декабря 2020, 15:24

- |

Между тем рыночные технические индикаторы свидетельствуют о сохранении высокой вероятности бокового движения. Девятидневный индекс RSI находится на уровне 65%, что примерно находится на уровне предыдущей недели. Текущие котировки находятся на 8-9% выше уровней 50-дневной и 200-дневной скользящих средних, которые находятся на отметке 0,0351-0,0355 рубля за акцию.

С учетом доминирования бокового движения в последний месяц и отставания в динамике от рынка, техническая коррекция индекса МосБиржи может в меньшей степени повлиять на динамику акций ВТБ, которые могут сохранить большую устойчивость по сравнению с более волатильными акциями.Беденков Дмитрий

ИК «РУСС-ИНВЕСТ»

ВТБ получил прямой доступ к системе внутренних платежей Китая

- 15 декабря 2020, 12:15

- |

Это позволяет ВТБ стать первым и единственным из банков РФ полноценным прямым участником расчетов в юанях и обеспечить оперативность и надежность трансграничных платежей и валютообменных операций между Россией и Китаем.

Статус прямого участника CNAPS позволит ВТБ исключить китайские банки-посредники из расчетного обслуживания филиала и головного офиса, повысить скорость проведения платежей в китайских юанях, обеспечить надежность и бесперебойность расчетов в том числе благодаря использованию SWIFT-независимых каналов связи, активнее привлекать на обслуживание в филиал китайских клиентов и обеспечить возможность полного сопровождения российско-китайских контрактов в периметре ВТБ, укрепить конкурентные преимущества банка в Китае.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

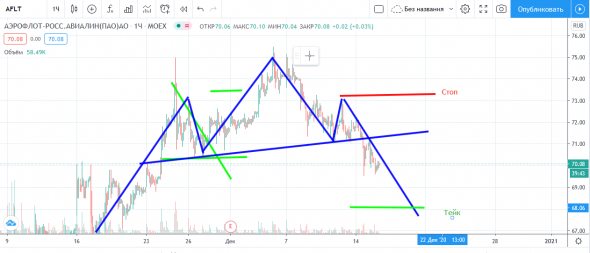

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал