SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ГАзпром

Акции Газпром - прогнозы, фундаментальный анализ, новости компании. Все записи в блогах о компании Газпром.

Газпром МЕГАЭФФЕКТИВЕН

- 15 июня 2013, 09:26

- |

Менеджеров монополии не стоит слишком сурово критиковать — с решением своих настоящих задач они справляются неплохо

Недавно шведский профессор Андерс Ослунд, некогда консультант российского правительства реформаторов и видный специалист по восточноевропейской экономике, сделал смелое заявление: «Ни одна крупная компания в мире не управляется так плохо, как контролируемая российским государством газовая компания «Газпром».

Повод для такой уничтожающей оценки — четырехкратное падение капитализации «Газпрома» с 2008 года. Теперь компания оценивается менее чем в 2,5 годовых прибылей за 2012 год — и вправду невероятно дешево. Как менеджмент «Газпрома» этого добился? Ослунд отвечает: ему, менеджменту, присущи крайняя степень инертности, нежелание воспринимать новую информацию, коррупция и невероятное высокомерие. Поэтому он прозевал две революции — появление гигантской индустрии сжиженного газа и рост добычи газа сланцевого — и не смог даже привести свои цены в соответствие с новым состоянием глобального спроса. В результате у него слишком много газа, гораздо больше, чем он может продать. Снижая добычу, «Газпром» за огромные деньги строит лишние, по мнению экономиста, трубопроводы и вообще «уничтожает стоимость», бесконтрольно тратя десятки миллиардов долларов на инвестиционные прогр

( Читать дальше )

Недавно шведский профессор Андерс Ослунд, некогда консультант российского правительства реформаторов и видный специалист по восточноевропейской экономике, сделал смелое заявление: «Ни одна крупная компания в мире не управляется так плохо, как контролируемая российским государством газовая компания «Газпром».

Повод для такой уничтожающей оценки — четырехкратное падение капитализации «Газпрома» с 2008 года. Теперь компания оценивается менее чем в 2,5 годовых прибылей за 2012 год — и вправду невероятно дешево. Как менеджмент «Газпрома» этого добился? Ослунд отвечает: ему, менеджменту, присущи крайняя степень инертности, нежелание воспринимать новую информацию, коррупция и невероятное высокомерие. Поэтому он прозевал две революции — появление гигантской индустрии сжиженного газа и рост добычи газа сланцевого — и не смог даже привести свои цены в соответствие с новым состоянием глобального спроса. В результате у него слишком много газа, гораздо больше, чем он может продать. Снижая добычу, «Газпром» за огромные деньги строит лишние, по мнению экономиста, трубопроводы и вообще «уничтожает стоимость», бесконтрольно тратя десятки миллиардов долларов на инвестиционные прогр

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 2 )

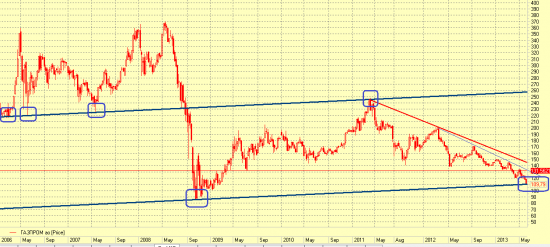

Газпром, канал Кукла на ТФ неделя

- 14 июня 2013, 19:31

- |

Если кто не в курсе.

Метод построения данного канала называется Хитрым.

От метода и сам канал называется Хитрым.

Он строится по одной точке снизу… и одной точке сверху… а три точки СЛЕВА, точки, которые служили раньше поддержкой, они нам нужны именно для угла наклона и для построения.

Смысл, канала, который построен всего по одной точке поддержки?!?

Смысл в том, что Должны дать, как минимум Вторую точку....

ВОТ ВАМ ЕЕ И ДАЛИ ))))

на 108-109 ))) В другом месте ее и быть не должно.

Газпром на примере Сбербанка

- 13 июня 2013, 20:58

- |

Был холодный 2000 год, в те временя Сбер ничего не стоил. 2007 разогнались до 113, потом кризис и 2009 году цена «сухарика» опустилась до 20, 2010 — полет до 110, потом 60, 113, сейчас 90...

вот когда Сбер в 2007 и 2011 потеряли по 100-200% тогда Люд наверно тоже говорил что мол «будем падать ниже потому что моя линия туда ведет», так же как сейчас с ГП… ГП вверх полетил, осень, морозы не за горами

вот когда Сбер в 2007 и 2011 потеряли по 100-200% тогда Люд наверно тоже говорил что мол «будем падать ниже потому что моя линия туда ведет», так же как сейчас с ГП… ГП вверх полетил, осень, морозы не за горами

Новый метод ТА по определению направления рынка.

- 13 июня 2013, 18:37

- |

Новый метод ТА по определению направления рынка.

Здравствуйте товарищи. Хочу поделиться результатами нового метода классического тех. анализа (я его отношу к классике) по определению направления тенденции.

Почему результатами? Потому что можно проверить работоспособность метода на сегодняшних графиках. На примере графиков Сбера, Газпрома, и S&P.

Как известно трейдером нельзя родиться, трейдером можно только стать.

Поэтому я не буду разжевывать что за метод, а просто дам ссылки на прогноз от 23 мая 2013 года с использованием нового метода. И трейдер если он действительно что-то стоит он найдет его. Думаю разобраться не составит труда.

Если заинтересует метод пишите в коменты раскажу подробнее.

Если кто будет смотреть, то смотрите на метод проекции Спайс Герлз)).

( Читать дальше )

Здравствуйте товарищи. Хочу поделиться результатами нового метода классического тех. анализа (я его отношу к классике) по определению направления тенденции.

Почему результатами? Потому что можно проверить работоспособность метода на сегодняшних графиках. На примере графиков Сбера, Газпрома, и S&P.

Как известно трейдером нельзя родиться, трейдером можно только стать.

Поэтому я не буду разжевывать что за метод, а просто дам ссылки на прогноз от 23 мая 2013 года с использованием нового метода. И трейдер если он действительно что-то стоит он найдет его. Думаю разобраться не составит труда.

Если заинтересует метод пишите в коменты раскажу подробнее.

Если кто будет смотреть, то смотрите на метод проекции Спайс Герлз)).

( Читать дальше )

Газпром и его возможный раздел.

- 13 июня 2013, 18:05

- |

Наблюдая за поведением акций Газпрома укоренилась мысль, что их сливает само государство. Зачем? Ответ напрашивается следующий — делить компанию будут обязательно. А как известно, при реорганизации акционерного общества потребуется выкупать бумаги, а дорого выкупать мы(Газпром, а точнее государство) не будем… И вот почему — выкуп у несогласных, если я не ошибаюсь, по нашему законодательству возможен в сумме не превышающей 10 процентов от чистых активов ОАО. На настоящий момент это примерно 700- 800 млрд рублей. Никто таких денег платить не хочет. В результате, получив среднерыночную цену акции рублей 80-90 Газпром сможет существенно уменьшить круг желающих продать ему акции в ходе реорганизации. Возможно и придется потратить пару десятков млрд рупий, но это будет все же на порядок меньше обозначенной выше цифры.

В общем, горизонт падения неограничен, может и 50 рублей сделают. Техника и фундамент здесь не работают. Лотерея, выигрыш в которой знают очень ограниченный круг товарищей. Иностранные инвесторы совсем не виноваты в том, что происходит с ГАЗПРОМОМ, и туфтовый сланец не виноват. Так что всем сидельцам, и мне в том числе, особенно рассчитывать не на что. Видимо придется стать невольным инвестором и ждать получения через год-два акций двух компаний, о капитализации которых, возможно, побеспокоятся больше, чем о народном(т.е. ничьем) достоянии :)))), :(((((.

( Читать дальше )

В общем, горизонт падения неограничен, может и 50 рублей сделают. Техника и фундамент здесь не работают. Лотерея, выигрыш в которой знают очень ограниченный круг товарищей. Иностранные инвесторы совсем не виноваты в том, что происходит с ГАЗПРОМОМ, и туфтовый сланец не виноват. Так что всем сидельцам, и мне в том числе, особенно рассчитывать не на что. Видимо придется стать невольным инвестором и ждать получения через год-два акций двух компаний, о капитализации которых, возможно, побеспокоятся больше, чем о народном(т.е. ничьем) достоянии :)))), :(((((.

( Читать дальше )

Интересно ГАЗик будет меньше цены Сбера?

- 13 июня 2013, 16:32

- |

Интересно ГАЗик будет меньше цены Сбера?

Просто тупо покупаю эквити

- 13 июня 2013, 11:23

- |

Хороший момент для бай опотьюнити….просто тупо докупаю в порт фьючи на индекс, сбер, газ и спот на лук и гмк с суром.

И мне на самом деле пофиг что рынок может быть еще на 5% ниже…главное что он будет на 30% выше:)

Ясно что ФРС не будет менять в июне программы по покупке активов и МБС, нефть держиться в рендже бодрячком. А покупать на самых лоях – это не мое…

И мне на самом деле пофиг что рынок может быть еще на 5% ниже…главное что он будет на 30% выше:)

Ясно что ФРС не будет менять в июне программы по покупке активов и МБС, нефть держиться в рендже бодрячком. А покупать на самых лоях – это не мое…

13/06 Сбер, Газпром

- 13 июня 2013, 10:26

- |

h№1 S — Газпром! Шорт от 10900! sar 11100

h№2 S — Сбербанк! Шорт от 9270! SAR 9400

h№2 S — Сбербанк! Шорт от 9270! SAR 9400

Торговля одной рукой на Windows Phone

- 12 июня 2013, 15:08

- |

в прошлый раз гики не повелись на зеленого

http://smart-lab.ru/blog/122173.php

ладно, попробуем другую систему, айос оставим пока в стороне, у них грусть-печаль после орошения радугой ЛГБТ от Айва...

http://smart-lab.ru/blog/122173.php

ладно, попробуем другую систему, айос оставим пока в стороне, у них грусть-печаль после орошения радугой ЛГБТ от Айва...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал