ГМК НорНикель

Сбербанк продолжает борьбу за ЕМА-55

- 31 июля 2019, 10:35

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Белая свеча при росте объема торгов, и котировки немного превысили уровень скользящей средней ЕМА-55. Однако на недельном графике три черных свечи подряд, что увеличивает шансы возобновления падения. При этом российские акции относительно Нефти Брент сейчас значительно переоценены (примерно на 12.5%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 65,20*18,5=1206.2 пункта, а биржевое значение — около 1356.7 пункта. В такой ситуации остаются шансы на закрытие «бычьего» разрыва 5 апреля на уровне 221.9 рублей. Таким образом, не исключаем открытие «шорта».

Газпром. Рост снова замедлился, объем торгов еще снизился, а свеча вышла молотообразной. При этом котировки остаются выше уровня скользящей средней ЕМА-55, которая только недавно начала смотреть наверх. Таким образом, по примеру прошлого года (после закрытия дивидендного разрыва) растущий тренд может продлиться пару месяцев, но сейчас умеренная коррекция вполне возможна.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

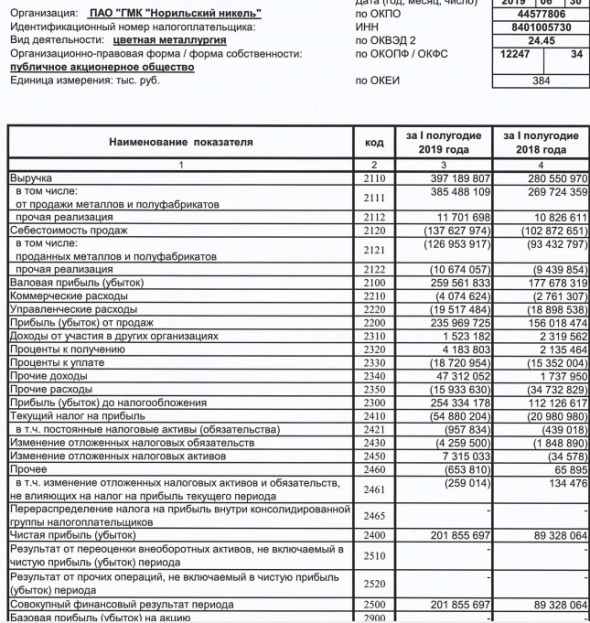

ГМК Норникель – рсбу 6 мес 2019г

- 30 июля 2019, 19:39

- |

ГМК Норникель – рсбу/ мсфо

158 245 476 акций http://fs.moex.com/files/12122

Free-float 38%

Капитализация на 30.07.2018г: 2,296.14 трлн руб

Общий долг 31.12.2016г: 734,129 млрд руб/ мсфо 765,737 млрд руб

Общий долг 31.12.2017г: 642,821 млрд руб/ мсфо 689,998 млрд руб

Общий долг 31.12.2018г: 815,649 млрд руб/ мсфо 817,972 млрд руб

Общий долг 31.03.2019г: 797,510 млрд руб

Общий долг 30.06.2019г: 891,518 млрд руб

Выручка 2016г: 422,829 млрд руб/ мсфо 548,564 млрд руб

Выручка 6 мес 2017г: 192,275 млрд руб/ мсфо 247,705 млрд руб

Выручка 2017г: 455,921 млрд руб/ мсфо 536,753 млрд руб

Выручка 6 мес 2018г: 280,551 млрд руб/ мсфо 345,250 млрд руб

Выручка 2018г: 609,062 млрд руб/ мсфо 728,915 млрд руб

Выручка 1 кв 2019г: 171,870 млрд руб

Выручка 6 мес 2019г: 397,190 млрд руб

Прочие доходы, рсбу 6 мес 2017г: 3,551 млрд руб

Прочие доходы, рсбу 6 мес 2018г: 1,738 млрд руб

( Читать дальше )

EBITDA Русала может показать 37%-ный рост во 2 квартале - Sberbank CIB

- 29 июля 2019, 16:05

- |

Продажи алюминия в 2К19 достигли 1 082 тыс. т, превысив уровень 1К19 на 21%, что предполагает реализацию около 100 тыс. т товарных запасов (совокупные накопленные товарные запасы за 2018 год составили около 300 тыс. т). Отметим, что на этот год компания прогнозирует высвобождение $0,9-1,0 млрд оборотного капитала. Продажи продукции с добавленной стоимостью (ПДС) выросли на 60% с уровней 1К19 до 414 тыс. т (что по-прежнему ниже среднего показателя за квартал в 2017 году — около 470 тыс. т), а доля ПДС в структуре продаж повысилась до 38%, или на 9 п. п. по сравнению с 1К19 (мы ожидаем, что за этот год средняя доля ПДС составит 40%).

( Читать дальше )

Акция Газпрома дороже акции Сбербанка

- 29 июля 2019, 11:45

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Черная свеча, и котировки остались ниже уровня скользящей средней ЕМА-55. Более того, на недельном графике три черных свечи подряд. При этом российские акции относительно Нефти Брент сейчас значительно переоценены (примерно на 15.7%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 63,10*18,5=1167.4 пункта, а биржевое значение — около 1351.0 пункта. В такой ситуации пробой вниз ЕМА-55, который остается очень вероятным, может привести к серьезному падению и закрытию «бычьего» разрыва 5 апреля на уровне 221.9 рублей.

Газпром. Еще одна большая белая свеча при огромном объеме торгов. В такой ситуации котировки превысили уровень скользящей средней ЕМА-55, а дивидендный разрыв на уровне 235.8 рублей закрылся. Напомним, что в прошлом году слабость после дивидендного разрыва и нахождение ниже ЕМА55 продолжалась чуть менее двух недель (сейчас 6 торговых сессий), после чего сформировался растущий тренд продолжительностью два месяца.

( Читать дальше )

Газпром готов продолжить растущий тренд

- 26 июля 2019, 12:14

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Белая свеча, но котировки остались ниже уровня скользящей средней ЕМА-55. Более того, на недельном графике две черных свечи подряд, и есть шансы на третью. При этом российские акции относительно Нефти Брент сейчас значительно переоценены (примерно на 14.8%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 63,50*18,5=1174.8 пункта, а биржевое значение — около 1348.3 пункта. В такой ситуации пробой вниз ЕМА-55, который остается очень вероятным, может привести к серьезному падению и закрытию «бычьего» разрыва 5 апреля на уровне 221.9 рублей.

Газпром. Разрыв вниз, его закрытие, и белая свеча с заметной верхней тенью при огромном объеме торгов. В такой ситуации котировки продолжают борьбу за уровень скользящей средней ЕМА-55. Напомним, что в прошлом году слабость после дивидендного разрыва и нахождение ниже ЕМА-55 продолжалась чуть менее двух недель, после чего сформировался растущий тренд продолжительностью два месяца. В такой ситуации «бычий» разрыв на уровне 190.9 рублей еще долго может оставаться незакрытым.

( Читать дальше )

Медвежий разрыв в Газпроме

- 25 июля 2019, 11:34

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Черная свеча, и котировки остались ниже уровня скользящей средней ЕМА-55. Более того, на недельном графике две черных свечи подряд, а российские акции относительно Нефти Брент сейчас значительно переоценены (примерно на 13.8%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 63,40*18,5=1172.9 пункта, а биржевое значение — около 1334.3 пункта. В такой ситуации пробой вниз ЕМА-55, который остается очень вероятным, может привести к серьезному падению и закрытию «бычьего» разрыва 5 апреля на уровне 221.9 рублей.

Газпром. Черная свеча при увеличении объема торгов опустила котировки ниже уровня скользящей средней ЕМА-55. Напомним, что в прошлом году слабость после дивидендного разрыва и нахождение ниже ЕМА-55 продолжалась чуть менее двух недель, после чего сформировался растущий тренд продолжительностью два месяца. Однако на этот раз на уровне 190.9 рублей есть незакрытый «бычий» разрыв, и исключать снижение к этому уровню нельзя.

( Читать дальше )

Магнит продолжает борьбу за уровень ЕМА-55

- 24 июля 2019, 11:33

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Неплохая белая свеча, но котировки остались ниже уровня скользящей средней ЕМА-55. Более того, на недельном графике две черных свечи подряд, а российские акции относительно Нефти Брент сейчас значительно переоценены (примерно на 14.2%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 63,95*18,5=1183.1 пункта, а биржевое значение — около 1350.6 пункта. В такой ситуации пробой вниз ЕМА-55, который остается очень вероятным, может привести к серьезному падению и закрытию «бычьего» разрыва 5 апреля на уровне 221.9 рублей.

Газпром. Крестообразная свеча, и котировки остаются ниже уровня скользящей средней ЕМА-55. Напомним, что в прошлом году слабость после дивидендного разрыва и нахождение ниже ЕМА-55 продолжалась чуть менее двух недель, после чего сформировался растущий тренд продолжительностью два месяца.

ГМК НорНикель. Крестообразная свеча после черной. При этом скользящая средняя ЕМА-89 только недавно увеличила наклон наверх. Таким образом, слом растущего тренда выглядит маловероятным, но умеренная коррекция вполне возможна.

( Читать дальше )

Газпром может повторить прошлогоднее движение после дивидендного гэпа

- 23 июля 2019, 12:11

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Еще одна черная свеча при увеличении объема торгов удалила котировки от уровня скользящей средней ЕМА-55. Более того, недельная свеча снова вышла черной, а российские акции относительно Нефти Брент сейчас значительно переоценены (примерно на 14.1%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 63,60*18,5=1176.6 пункта, а биржевое значение — около 1342.4 пункта. В такой ситуации пробой вниз ЕМА-55, который становится все более вероятным, может привести к серьезному падению и закрытию «бычьего» разрыва 5 апреля на уровне 221.9 рублей.

Газпром. Небольшая белая свеча, и котировки остаются ниже уровня скользящей средней ЕМА-55. Напомним, что в прошлом году слабость после дивидендного разрыва и нахождение ниже ЕМА-55 продолжалась чуть менее двух недель, после чего сформировался растущий тренд продолжительностью два месяца.

ГМК НорНикель. Неприятная черная свеча после исторического максимума. При этом скользящая средняя ЕМА-89 только недавно увеличила наклон наверх. Таким образом, слом растущего тренда выглядит маловероятным, но умеренная коррекция вполне возможна.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал