SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ГМК Норникель

Тихие гавани российского рынка - Финам

- 10 апреля 2020, 17:53

- |

Даже в пору идеального шторма на рынке всегда остаются инструметы привлекательные для инвестиций. В текущий момент осторожным инвесторам можно присмотреться к разного рода «защитным активам», в том числе к золоту, акциям зоотодобывающих компаний, «дивидендным историям», «префам» «Сургутнефтегаза», бумагам телекоммуникационного сектора… Такие рекомендции дали эксперты отвечая на вопрос о «тихих гаванях» в онлайн-конференцииFinam.ru «Итоги недели — нефть играет на нервах».

Сергей Суверов, cтарший аналитик «БКС Премьер»: Скорее всего, продолжится рост в золоте, так как в мире растут инфляционные ожидания из-за мер стимулирования, также увеличивается недоверие к фиатным деньгам. Из фундаментально привлекательных имен можно выделить «ФосАгро» (стабильный спрос на удобрения, позитив для финансовых результатов от девальвации), «Юнипро» (стабильный спрос на электроэнергию, высокая дивидендная доходность), среди менее ликвидных имен например акции Европейской Электротехники (низкая долговая нагрузка, недавний байбек).

( Читать дальше )

Сергей Суверов, cтарший аналитик «БКС Премьер»: Скорее всего, продолжится рост в золоте, так как в мире растут инфляционные ожидания из-за мер стимулирования, также увеличивается недоверие к фиатным деньгам. Из фундаментально привлекательных имен можно выделить «ФосАгро» (стабильный спрос на удобрения, позитив для финансовых результатов от девальвации), «Юнипро» (стабильный спрос на электроэнергию, высокая дивидендная доходность), среди менее ликвидных имен например акции Европейской Электротехники (низкая долговая нагрузка, недавний байбек).

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Металлургический сектор сохранит дивидендную привлекательность - Атон

- 10 апреля 2020, 16:19

- |

В этом отчете мы оцениваем, оправдывает ли металлургический сектор свою репутацию источника щедрых дивидендов в условиях текущего коронавирусного кризиса.

Проводим три теста: ожидаемые дивиденды в 2020, дивидендные доходности на дне цикла, чувствительность коэффициентов выплат к снижению прибыли.

Сектор демонстрирует хорошую устойчивость в условиях продолжающейся нестабильности; наши фавориты для дивидендной доходности – «Норникель» и «Северсталь»

Хотите хорошую дивидендную историю?

Федорова Мария

( Читать дальше )

Проводим три теста: ожидаемые дивиденды в 2020, дивидендные доходности на дне цикла, чувствительность коэффициентов выплат к снижению прибыли.

Сектор демонстрирует хорошую устойчивость в условиях продолжающейся нестабильности; наши фавориты для дивидендной доходности – «Норникель» и «Северсталь»

Хотите хорошую дивидендную историю?

Лучше не найдете. Сектор предлагает инвесторам именно то, что они ищут: 1) высокую дивидендную доходность более 10%; 2) хорошую предсказуемость за счет ясной и гибкой дивидендной политики; 3) хорошую защиту от снижения благодаря сильным балансам. Норникель и Северсталь обещают самые хорошие перспективы с точки зрения дивидендов, и мы продолжаем отдавать им предпочтение как качественным долгосрочным инвестициямЛобазов Андрей

Федорова Мария

( Читать дальше )

Норникель-22 - доступный короткий долг - Финам

- 10 апреля 2020, 13:09

- |

Хотя рынок евробондов довольно активно отыгрывает потери после мартовского sell-off (причем Россия является одним из лидеров в этом отношении среди крупных развивающихся экономик), сам характер такого восстановления кажется нам несколько неустойчивым. Прежде всего, поражает быстрота как обвала рынков, так и их последующего разворота к росту.

Понятно, что ФРС среагировала довольно быстро, и ожидания притока все новой дешевой ликвидности толкают мировой долларовый долговой рынок все к новым ценовым высотам. Вместе с тем, пока очень сомнительно, что кто-то сможет дать точный прогноз относительно потерь, которые в конечном счете понесет мировая экономика вследствие все еще набирающей ход пандемии коронавируса.

( Читать дальше )

Понятно, что ФРС среагировала довольно быстро, и ожидания притока все новой дешевой ликвидности толкают мировой долларовый долговой рынок все к новым ценовым высотам. Вместе с тем, пока очень сомнительно, что кто-то сможет дать точный прогноз относительно потерь, которые в конечном счете понесет мировая экономика вследствие все еще набирающей ход пандемии коронавируса.

В этой связи обратим внимание на сравнительно короткие выпуски российских компаний нефинансового сектора с хорошим кредитным профилем. В частности, на те из них, которые торгуются на Мосбирже и доступны для неквалифицированных инвесторов. Например, на евробонд «Норникеля» с погашением в октябре 2022 г.

( Читать дальше )

Сегодня лишь тупой не заработал... ( пост 163)

- 09 апреля 2020, 17:48

- |

Давайте по порядку...

Сначала я заработал 109 кг сахара, вот скрин:

И сейчас мне два раза свезло:

Это первый раз свезло, смотрим скрин:

( Читать дальше )

Сначала я заработал 109 кг сахара, вот скрин:

И сейчас мне два раза свезло:

Это первый раз свезло, смотрим скрин:

( Читать дальше )

Норникель - вложил в Кольский ГМК 225 млн руб

- 08 апреля 2020, 20:40

- |

В Цехе электролиза никеля Кольской ГМК введена в эксплуатацию новая выпарная установка. Это оборудование является ключевым в технологическом процессе получения электролитного кобальта.

Введение в эксплуатацию новой выпарной установки позволит обеспечить непрерывность и надежность кобальтового производства с возможным увеличением мощностей.

Инвестиции «Норникеля» в реализацию проекта составили около 225 млн руб.

источник

Введение в эксплуатацию новой выпарной установки позволит обеспечить непрерывность и надежность кобальтового производства с возможным увеличением мощностей.

Инвестиции «Норникеля» в реализацию проекта составили около 225 млн руб.

источник

Норникель остается интересной дивидендной идеей - Фридом Финанс

- 07 апреля 2020, 23:06

- |

ГМК «Норникель» в настоящее время одна из самых дивидендных компаний. Доходность за год составляет около 10%. Рентабельность EBITDA превышает 50%, уровень долговой нагрузки менее 1х EBITDA позволяет выплачивать дивиденд. Риск отмены дивиденда нам представляется низким, дивиденд ГМК очень важен для RusAl. В прошлом году компании очень помог рост цен на палладий, цена на который за 7 месяцев удвоилась. Причем, котировки этого металла быстро восстановились после обвала в марте, сейчас цены около $2200 / унцию. Палладий стал ключевым сегментом для компании.

ИК «Фридом Финанс»

Мы полагаем, что в 2020 году продажи никеля в консервативном сценарии составят $2800-3000 млн, меди – $2600-2800 млн. Драйверов для снижения рентабельности производства в ближайшее время не просматривается. Бумаги ГМК, по прежнему, одни из лучших долгосрочных идей, крупные инвестдома не пересматривали рекомендации по ним. Наша рекомендация — «держать», цель – 20000 рублей за акцию.Ващенко Георгий

ИК «Фридом Финанс»

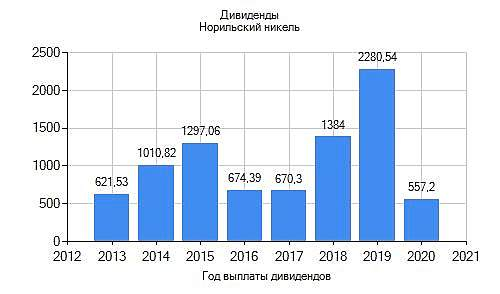

Норникель - дивиденды 557,20 рублей на одну обыкновенную акцию

- 07 апреля 2020, 16:48

- |

Совет директоров НорНикеля решил

Рекомендовать годовому Общему собранию акционеров принять решение о выплате дивидендов по обыкновенным именным акциям Компании по результатам 2019 года в размере 557,20 рублей на одну обыкновенную акцию.

2. Предложить годовому Общему собранию акционеров установить в качестве даты, на которую определяются лица, имеющие право на получение дивидендов, 25 мая 2020 года.

ГОСА 13 мая 2020 года

дату определения (фиксации) лиц, имеющих право на участие в Собрании – 20 апреля 2020 года

сообщение

Рекомендовать годовому Общему собранию акционеров принять решение о выплате дивидендов по обыкновенным именным акциям Компании по результатам 2019 года в размере 557,20 рублей на одну обыкновенную акцию.

2. Предложить годовому Общему собранию акционеров установить в качестве даты, на которую определяются лица, имеющие право на получение дивидендов, 25 мая 2020 года.

ГОСА 13 мая 2020 года

дату определения (фиксации) лиц, имеющих право на участие в Собрании – 20 апреля 2020 года

сообщение

Потанин предложил перенести выплату дивидендов Норникеля

- 06 апреля 2020, 12:58

- |

03.04.20

Президент ГМК «Норильский никель» Владимир Потанин предложил акционерам компании перенести выплаты дивидендов в 2020 году на более поздний срок в связи с кризисом, «пока не рассосется ситуация».

Его предложение не поддержал крупнейший акционер — «Русал» (владелец Олег Дерипаска), рассказал Потанин в интервью «Комсомольской правде».

«Понятно, что все акционеры любят дивиденды. Но все-таки когда встает вопрос ребром — повышенные дивиденды или инвестиции в стратегический рост, то 75% миноритариев поддерживают линию на инвестиции. А в такие острые моменты, как сейчас, вступают еще и аргументы другого характера. Морально-психологического. Во время кризиса не надо раздражать людей высокими дивидендами. Лучше создать резервы»,— сказал Потанин.

После того, как акционеры не поддержали отсрочку, было принято решение выплатить минимальные дивиденды, которые компания обязана выплачивать. Рекомендации о выплатах за 2019 год совет директоров «Норникеля» должен объявить 7 апреля.

Президент ГМК «Норильский никель» Владимир Потанин предложил акционерам компании перенести выплаты дивидендов в 2020 году на более поздний срок в связи с кризисом, «пока не рассосется ситуация».

Его предложение не поддержал крупнейший акционер — «Русал» (владелец Олег Дерипаска), рассказал Потанин в интервью «Комсомольской правде».

«Понятно, что все акционеры любят дивиденды. Но все-таки когда встает вопрос ребром — повышенные дивиденды или инвестиции в стратегический рост, то 75% миноритариев поддерживают линию на инвестиции. А в такие острые моменты, как сейчас, вступают еще и аргументы другого характера. Морально-психологического. Во время кризиса не надо раздражать людей высокими дивидендами. Лучше создать резервы»,— сказал Потанин.

После того, как акционеры не поддержали отсрочку, было принято решение выплатить минимальные дивиденды, которые компания обязана выплачивать. Рекомендации о выплатах за 2019 год совет директоров «Норникеля» должен объявить 7 апреля.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал