SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ГМК Норникель

Норникель - чистая прибыль за 9 мес по РСБУ выросла в 2,7 раза

- 22 октября 2019, 17:41

- |

Норникель — чистая прибыль за 9 мес по РСБУ выросла в 2,7 раза

Выручка увеличилась на 42%, до 636,4 миллиарда рублей.

Валовая прибыль выросла на 48%, составив 416 миллиардов рублей.

Прибыль от продаж достигла 381,5 миллиарда рублей, увеличившись в 1,5 раза.

Себестоимость продаж возросла почти на 33%, до 220,4 миллиарда рублей, прибыль до налогообложения — в 2,5 раза, до 469 миллиардов рублей.

отчет

Выручка увеличилась на 42%, до 636,4 миллиарда рублей.

Валовая прибыль выросла на 48%, составив 416 миллиардов рублей.

Прибыль от продаж достигла 381,5 миллиарда рублей, увеличившись в 1,5 раза.

Себестоимость продаж возросла почти на 33%, до 220,4 миллиарда рублей, прибыль до налогообложения — в 2,5 раза, до 469 миллиардов рублей.

отчет

- комментировать

- ★1

- Комментарии ( 4 )

Не стоит принимать скоропалительных решений по акциям Норникеля на новостях об аварии - Московские партнеры

- 22 октября 2019, 16:47

- |

На руднике «Таймырский», принадлежащем «Норникелю», произошло чрезвычайное происшествие, сообщила компания.

В результате инцидента, произошедшего сегодня, пострадали несколько человек. По предварительным данным, погибло три человека. Обстоятельства произошедшего выясняются. На месте работают аварийно-спасательные службы.

Срочная новость по «Норникелю»: на руднике «Таймырский» произошла авария, есть жертвы.

ИГ «Московские партнеры»

Бумага отреагировала на новости полетом вниз на 3%, однако затем половину падения выкупили. Повторю: не стал бы спешить.

Вместе с тем, рынок, как известно, очень циничен. Выходят новости, гибнут люди, но рынок очень быстро перемалывает эту информацию и идет дальше. Другой вопрос – насколько велика прореха в бизнесе компании, и как она повлияет на операционные и финансовые показатели.

Будем ждать уточнений и разъяснений.

В результате инцидента, произошедшего сегодня, пострадали несколько человек. По предварительным данным, погибло три человека. Обстоятельства произошедшего выясняются. На месте работают аварийно-спасательные службы.

Срочная новость по «Норникелю»: на руднике «Таймырский» произошла авария, есть жертвы.

Пока не очень понятен масштаб катастрофы (новости появились несколько минут назад), поэтому не стал бы принимать скоропалительных решений по поводу акций.Коган Евгений

Нужно понять, как это может повлиять на бизнес компании. «Таймырский» – достаточно важный актив, на который по добыче приходится порядка 35% никеля, 20% меди и 15% платиноидов.

ИГ «Московские партнеры»

Бумага отреагировала на новости полетом вниз на 3%, однако затем половину падения выкупили. Повторю: не стал бы спешить.

Вместе с тем, рынок, как известно, очень циничен. Выходят новости, гибнут люди, но рынок очень быстро перемалывает эту информацию и идет дальше. Другой вопрос – насколько велика прореха в бизнесе компании, и как она повлияет на операционные и финансовые показатели.

Будем ждать уточнений и разъяснений.

Пацаны, чо делать?

- 22 октября 2019, 14:11

- |

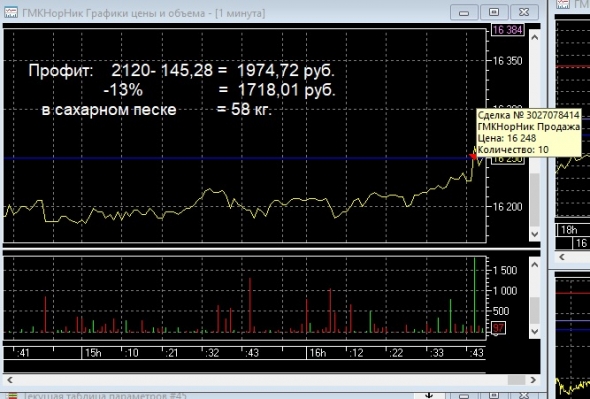

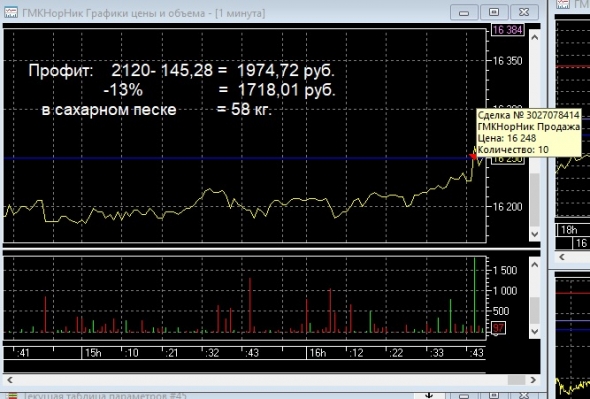

1. Сейчас был в Супермаркете «Глобус», там накушался всяких пробников. Пришел домой и увидел умно поставленную мною сделку на продажу. Смотрите скрин внизу. Осталось у меня еще 20 штук ГМК, купленные по этой цене до отсечки дивов. Не знаю, продавать или не продавать?! Может подождать немного и продать подороже?!

2. Сейчас вот шел по дороге домой со следующими мыслями в голове:

Я давеча написал пост про нашу приму Маринку Мещерякову. И вот мне все не дает покоя одна мысль: За какие такие заслуги помимо красивого сопрано, кагал мирового еврейства в Вене подарил ее детям и ей пожизненно квартирку! Обычно евреи не любят отмечать достижения русских людей и часто эти достижения либо не замечают, либо принижают или просто приворовывают их себе ( хотя бы посмотрите на ту же Нобелевку). А тут такое. Я просто в мире не знаю аналогов такого награждения. Может, у кого есть мысли, как это объяснить? Может она обучила музыке и пению высших лиц в стране, их детей и внуков. И которые добились хороших успехов на этом поприще? Вот мучает эта мысль и все.

( Читать дальше )

2. Сейчас вот шел по дороге домой со следующими мыслями в голове:

Я давеча написал пост про нашу приму Маринку Мещерякову. И вот мне все не дает покоя одна мысль: За какие такие заслуги помимо красивого сопрано, кагал мирового еврейства в Вене подарил ее детям и ей пожизненно квартирку! Обычно евреи не любят отмечать достижения русских людей и часто эти достижения либо не замечают, либо принижают или просто приворовывают их себе ( хотя бы посмотрите на ту же Нобелевку). А тут такое. Я просто в мире не знаю аналогов такого награждения. Может, у кого есть мысли, как это объяснить? Может она обучила музыке и пению высших лиц в стране, их детей и внуков. И которые добились хороших успехов на этом поприще? Вот мучает эта мысль и все.

( Читать дальше )

Соотношение РТС/Брент на максимуме с февраля 2016 года

- 22 октября 2019, 11:40

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Вчера мы открыли короткую позицию по третьему варианту (продали 13 000 акций по 234.4 рубля). День закрылся небольшим снижением, и позиция перенесена на сегодня. В такой ситуации котировки остаются выше уровня скользящей средней ЕМА-55. Мы не считаем, что это говорит за зарождение растущего тренда. Действительно, российские акции относительно Нефти Брент сейчас значительно переоценены (примерно на 25.6%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 58,90*18,5=1089.7 пункта, а биржевое значение — около 1368.2 пункта. Таким образом, попытаемся удержать «шорт».

Газпром. Опять минимальные изменения, и котировки остаются около уровня скользящей средней ЕМА-55. В такой ситуации шансы на зарождение падающего тренда остаются. Таким образом, не исключаем открытие «шорта».

ГМК НорНикель. Еще одна белая свеча, но дивидендный разрыв 4 октября на уровне 16 600 рублей остается незакрытым. При этом цены на акции выше уровня скользящей средней ЕМА-89, которая направлена вверх. В такой ситуации мы по-прежнему считаем, что вероятность V-образного разворота (пробитие уровня ЕМА-55 и закрепление ниже) достаточно мала. Тем более, что недельная свеча вышла белой.

( Читать дальше )

Сбербанк. Вчера мы открыли короткую позицию по третьему варианту (продали 13 000 акций по 234.4 рубля). День закрылся небольшим снижением, и позиция перенесена на сегодня. В такой ситуации котировки остаются выше уровня скользящей средней ЕМА-55. Мы не считаем, что это говорит за зарождение растущего тренда. Действительно, российские акции относительно Нефти Брент сейчас значительно переоценены (примерно на 25.6%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 58,90*18,5=1089.7 пункта, а биржевое значение — около 1368.2 пункта. Таким образом, попытаемся удержать «шорт».

Газпром. Опять минимальные изменения, и котировки остаются около уровня скользящей средней ЕМА-55. В такой ситуации шансы на зарождение падающего тренда остаются. Таким образом, не исключаем открытие «шорта».

ГМК НорНикель. Еще одна белая свеча, но дивидендный разрыв 4 октября на уровне 16 600 рублей остается незакрытым. При этом цены на акции выше уровня скользящей средней ЕМА-89, которая направлена вверх. В такой ситуации мы по-прежнему считаем, что вероятность V-образного разворота (пробитие уровня ЕМА-55 и закрепление ниже) достаточно мала. Тем более, что недельная свеча вышла белой.

( Читать дальше )

Магнит может немного подрасти

- 21 октября 2019, 11:08

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Четвертая подряд белая свеча, и котировки превысили уровень скользящей средней ЕМА-55. Мы считаем, что это ложный пробой, и шансы на зарождения падающего тренда остаются. Действительно, российские акции относительно Нефти Брент сейчас значительно переоценены (примерно на 24.0%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 59,45*18,5=1099.8 пункта, а биржевое значение — около 1364.2 пункта. Таким образом, не исключаем открытие «шорта».

Газпром. Минимальные изменения, и котировки остаются около уровня скользящей средней ЕМА-55. В такой ситуации шансы на зарождение падающего тренда остаются. Таким образом, не исключаем открытие «шорта».

ГМК НорНикель. Белая свеча, но дивидендный разрыв 4 октября на уровне 16 600 рублей остается незакрытым. При этом цены на акции выше уровня скользящей средней ЕМА-89, которая направлена вверх. В такой ситуации мы по-прежнему считаем, что вероятность V-образного разворота (пробитие уровня ЕМА-55 и закрепление ниже) достаточно мала. Тем более, что недельная свеча вышла белой.

( Читать дальше )

Сбербанк. Четвертая подряд белая свеча, и котировки превысили уровень скользящей средней ЕМА-55. Мы считаем, что это ложный пробой, и шансы на зарождения падающего тренда остаются. Действительно, российские акции относительно Нефти Брент сейчас значительно переоценены (примерно на 24.0%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 59,45*18,5=1099.8 пункта, а биржевое значение — около 1364.2 пункта. Таким образом, не исключаем открытие «шорта».

Газпром. Минимальные изменения, и котировки остаются около уровня скользящей средней ЕМА-55. В такой ситуации шансы на зарождение падающего тренда остаются. Таким образом, не исключаем открытие «шорта».

ГМК НорНикель. Белая свеча, но дивидендный разрыв 4 октября на уровне 16 600 рублей остается незакрытым. При этом цены на акции выше уровня скользящей средней ЕМА-89, которая направлена вверх. В такой ситуации мы по-прежнему считаем, что вероятность V-образного разворота (пробитие уровня ЕМА-55 и закрепление ниже) достаточно мала. Тем более, что недельная свеча вышла белой.

( Читать дальше )

А женщинам все мало

- 18 октября 2019, 17:01

- |

Госпоже Лизюковой все мало денег. Пришлось сейчас продать немного ГМКНорникеля! Смотрим скрин:

1700 рублей — это хорошая добавка к пенсии. Тем более, что я в Глобусе почти 3000 руб истратил.

Сегодня на гора заработал 2300 рублей чистыми. Пошла вода в баню!

Ваш все тот же самый,

S.Hamster

P.S. Мой канал в телеге: @/Hamster1955

уже 100 подписчиков)))

1700 рублей — это хорошая добавка к пенсии. Тем более, что я в Глобусе почти 3000 руб истратил.

Сегодня на гора заработал 2300 рублей чистыми. Пошла вода в баню!

Ваш все тот же самый,

S.Hamster

P.S. Мой канал в телеге: @/Hamster1955

уже 100 подписчиков)))

Магнит остается слабым

- 18 октября 2019, 12:43

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Третья подряд белая свеча, и котировки превысили уровень скользящей средней ЕМА-55. Мы считаем, что это ложный пробой, и шансы на зарождения падающего тренда остаются. Действительно, российские акции относительно Нефти Брент сейчас значительно переоценены (примерно на 22.2%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 59,75*18,5=1105.4 пункта, а биржевое значение — около 1350.7 пункта. Таким образом, не исключаем открытие «шорта».

Газпром. Небольшой рост, и котировки остаются около уровня скользящей средней ЕМА-55. В такой ситуации шансы на зарождение падающего тренда остаются. Таким образом, не исключаем открытие «шорта».

ГМК НорНикель. Молотообразная свеча подряд, и дивидендный разрыв 4 октября на уровне 16 600 рублей остается незакрытым. При этом цены на акции выше уровня скользящей средней ЕМА-89, которая направлена вверх. В такой ситуации мы по-прежнему считаем, что вероятность V-образного разворота (пробитие уровня ЕМА-55 и закрепление ниже) достаточно мала. Тем более, что недельная свеча вышла белой.

( Читать дальше )

Сбербанк. Третья подряд белая свеча, и котировки превысили уровень скользящей средней ЕМА-55. Мы считаем, что это ложный пробой, и шансы на зарождения падающего тренда остаются. Действительно, российские акции относительно Нефти Брент сейчас значительно переоценены (примерно на 22.2%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 59,75*18,5=1105.4 пункта, а биржевое значение — около 1350.7 пункта. Таким образом, не исключаем открытие «шорта».

Газпром. Небольшой рост, и котировки остаются около уровня скользящей средней ЕМА-55. В такой ситуации шансы на зарождение падающего тренда остаются. Таким образом, не исключаем открытие «шорта».

ГМК НорНикель. Молотообразная свеча подряд, и дивидендный разрыв 4 октября на уровне 16 600 рублей остается незакрытым. При этом цены на акции выше уровня скользящей средней ЕМА-89, которая направлена вверх. В такой ситуации мы по-прежнему считаем, что вероятность V-образного разворота (пробитие уровня ЕМА-55 и закрепление ниже) достаточно мала. Тем более, что недельная свеча вышла белой.

( Читать дальше )

Норникель - инвестиции в Мурманскую область составят около 140 млрд руб. до 2023 г.

- 17 октября 2019, 17:23

- |

президент Норникеля Владимир Потанин:

Компания планирует вывести взаимодействие с регионом «на новый уровень» не только за счет обширной инвестиционной программы, но и социальных и туристических проектов.

источник

«Инвестиции компании в Мурманскую область составят около 140 млрд руб. до 2023 г. по всем направлениям при оптимистичном прогнозе»

Компания планирует вывести взаимодействие с регионом «на новый уровень» не только за счет обширной инвестиционной программы, но и социальных и туристических проектов.

источник

Сбербанк выше ЕМА-55, но вряд ли надолго

- 17 октября 2019, 12:01

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Вчера мы закрыли короткую позицию на Стоп-лоссе (купили 15 000 акций по 230.00). День закрылся белой свечой, и котировки превысили уровень скользящей средней ЕМА-55. Мы считаем, что это ложный пробой, и шансы на зарождения падающего тренда остаются. Действительно, российские акции относительно Нефти Брент сейчас значительно переоценены (примерно на 23.8%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 58,85*18,5=1088.7 пункта, а биржевое значение — около 1347.3 пункта. Таким образом, не исключаем открытие «шорта».

Газпром. Белая свеча, и котировки остаются около уровня скользящей средней ЕМА-55. В такой ситуации шансы на зарождение падающего тренда остаются. Таким образом, не исключаем открытие «шорта».

ГМК НорНикель. Вторая белая свеча подряд, но дивидендный разрыв 4 октября на уровне 16 600 рублей остается незакрытым. При этом цены на акции выше уровня скользящей средней ЕМА-89, которая направлена вверх. В такой ситуации мы по-прежнему считаем, что вероятность V-образного разворота (пробитие уровня ЕМА-55 и закрепление ниже) достаточно мала. Тем более, что недельная свеча вышла белой.

( Читать дальше )

Сбербанк. Вчера мы закрыли короткую позицию на Стоп-лоссе (купили 15 000 акций по 230.00). День закрылся белой свечой, и котировки превысили уровень скользящей средней ЕМА-55. Мы считаем, что это ложный пробой, и шансы на зарождения падающего тренда остаются. Действительно, российские акции относительно Нефти Брент сейчас значительно переоценены (примерно на 23.8%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 58,85*18,5=1088.7 пункта, а биржевое значение — около 1347.3 пункта. Таким образом, не исключаем открытие «шорта».

Газпром. Белая свеча, и котировки остаются около уровня скользящей средней ЕМА-55. В такой ситуации шансы на зарождение падающего тренда остаются. Таким образом, не исключаем открытие «шорта».

ГМК НорНикель. Вторая белая свеча подряд, но дивидендный разрыв 4 октября на уровне 16 600 рублей остается незакрытым. При этом цены на акции выше уровня скользящей средней ЕМА-89, которая направлена вверх. В такой ситуации мы по-прежнему считаем, что вероятность V-образного разворота (пробитие уровня ЕМА-55 и закрепление ниже) достаточно мала. Тем более, что недельная свеча вышла белой.

( Читать дальше )

Норникель - генератор дивидендов - Финам

- 16 октября 2019, 13:26

- |

ГМК «Норильский никель» является одним из крупнейших игроков сегмента промышленных металлов, на него приходится около 14% мирового производства никеля, свыше 2% меди, 45% палладия и около 15% платины.

Благодаря мировой экологической повестке автомобильная промышленность, даже несмотря на падение продаж, поддерживает спрос на никель и обеспечивает рост спроса на палладий. Это позволяет компании генерировать прибыль и увеличивать дивидендные выплаты.

«Норникель» принял новую стратегию, которая предполагает в полтора раза – до $10,5-11,5 млрд, увеличить капвложения на 2019-2022 г. В долгосрочном плане это станет позитивным фактором для оценки «Норникеля», хотя на среднесрочном горизонте может привести к росту долговой нагрузки и снизить дивидендную доходность его акций.

Значения основных мультипликаторов, рассчитанных по отчетности компании, соответствуют отраслевым уровням, что оставляет мало простора для роста стоимости акций.

Основным риском можно считать вероятность падения спроса на промышленные металлы, если продолжение «торговых войн» приведет к замедлению темпов роста мировой экономики.

ГК «ФИНАМ»

Благодаря мировой экологической повестке автомобильная промышленность, даже несмотря на падение продаж, поддерживает спрос на никель и обеспечивает рост спроса на палладий. Это позволяет компании генерировать прибыль и увеличивать дивидендные выплаты.

«Норникель» принял новую стратегию, которая предполагает в полтора раза – до $10,5-11,5 млрд, увеличить капвложения на 2019-2022 г. В долгосрочном плане это станет позитивным фактором для оценки «Норникеля», хотя на среднесрочном горизонте может привести к росту долговой нагрузки и снизить дивидендную доходность его акций.

Значения основных мультипликаторов, рассчитанных по отчетности компании, соответствуют отраслевым уровням, что оставляет мало простора для роста стоимости акций.

Основным риском можно считать вероятность падения спроса на промышленные металлы, если продолжение «торговых войн» приведет к замедлению темпов роста мировой экономики.

Мы подтверждаем рекомендацию «Держать» по обыкновенным акциям ПАО ГМК «Норильский никель».Калачев Алексей

ГК «ФИНАМ»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал