Газпромбанк

Рассмотрение иска Транснефти к Euroclear Bank на сумму $85 млн отложено до 16 июля арбитражным судом Москвы – ТАСС

- 24 апреля 2025, 09:31

- |

Арбитражный суд Москвы отложил до 16 июля рассмотрение иска «Транснефти» к Euroclear Bank на сумму $85 млн, следует из картотеки арбитражных дел.

Ранее суд удовлетворил ходатайство «Транснефти» о рассмотрении дела в закрытом режиме. Представитель компании заявлял, что представляемые в ходе заседания сведения о плановых и фактических финансовых вложениях «Транснефти», в том числе в ценные бумаги внешних эмитентов, являются коммерческой тайной.

В качестве третьих лиц в деле выступают Газпромбанк и Национальный расчетный депозитарий.

Источник: tass.ru/ekonomika/23769189

- комментировать

- Комментарии ( 0 )

Газпромбанк победил в двух номинациях конкурса «Элита фондового рынка» НАУФОР

- 23 апреля 2025, 13:55

- |

Газпромбанк завоевал две престижные награды ежегодного национального конкурса «Элита фондового рынка», проводимого НАУФОР, победив в номинациях «Компания рынка облигаций» и «Брокерская компания для институциональных инвесторов». Национальное жюри оценило достижения Банка в сфере инвестиционного бизнеса, а также вклад в развитие финансового рынка в целом. Награды вручались за достижения, отмеченные в 2024 году.

На протяжении многих лет Газпромбанк занимает лидирующие позиции на рынке инвестиционно-банковских услуг. Первый Вице-Президент, Глава Блока рынков капитала Газпромбанка Денис Шулаков отметил, что Газпромбанк с 2022 года сохраняет лидерство на российском долговом рынке не только по объемам, но и по качественным характеристикам и является ведущим организатором сделок по привлечению долгового финансирования на рынках капитала для российских компаний. Третий год подряд Банк занимает 1 место в Рэнкинге организаторов облигаций России (все выпуски) Cbonds, разместив 265 выпусков облигаций для 132 эмитентов с объемом квоты 1,1 трлн руб. в 2024 году.

( Читать дальше )

Газпромбанк Лизинг может выкупить офисы у Лужников за ₽20 млрд, потенциальная выручка от аренды — до ₽2,3 млрд в год – Ъ

- 23 апреля 2025, 09:53

- |

Крупные игроки финансового сектора продолжают активно инвестировать в московскую офисную недвижимость. «Газпромбанк Лизинг» ведёт переговоры о покупке двух зданий в комплексе Luzhniki Collection у стадиона «Лужники». Общая площадь корпусов составляет 37,9 тыс. кв. м, а стоимость сделки может достичь 20 млрд руб.

В компании подтвердили, что рассматривают приобретение в рамках возможной лизинговой сделки с крупным клиентом, чьё имя не раскрывается. Девелопер проекта — ГК «Абсолют», на счету которой уже 551 тыс. кв. м недвижимости в стадии строительства. Сам Luzhniki Collection после завершения будет насчитывать 324 тыс. кв. м, из которых 128 тыс. кв. м займёт жильё.

По оценке экспертов, арендные ставки в комплексе могут составить 55–60 тыс. руб. за кв. м в год. Это обеспечит потенциальную выручку от аренды до 2,3 млрд руб. ежегодно. Сделка вписывается в устойчивый тренд: в 2024 году банки сформировали до 40% всех сделок на офисном рынке Москвы. В первом квартале 2025 года доля банков составила 27%.

( Читать дальше )

Газпром закрыл книгу заявок по облигациям в долларах с расчетами в рублях объемом 350 млн долларов на срок 3 года с купоном 7,65% с ежемесячной выплатой — Ведомости

- 15 апреля 2025, 22:42

- |

◾ 15 апреля 2025 года ПАО «Газпром» закрыло книгу заявок по облигациям в долларах с расчетами в рублях объемом 350 млн долларов на срок 3 года с купоном 7,65% с ежемесячной выплатой. Эмитентом выступило ООО «Газпром капитал». Техническое размещение — 18 апреля 2025 года.

◾ Книга заявок была открыта с ориентировочным объемом выпуска в размере 200 млн долларов и ставкой купона не выше 8%. Благодаря двукратной переподписке удалось увеличить объем размещения на 150 млн долларов и снизить ставку купона на 35 б.п. Купон по долларовому выпуску в итоге установлен ниже купона по выпуску эмитента в евро 7,75% с датой книги 10 апреля 2025 года. Спред к кривой замещающих облигаций в долларах Министерства финансов РФ составил 100 б.п.

◾ Адресная работа с инвесторами позволила собрать представительную книгу заявок с участием всех категорий российских инвесторов. В размещении приняли участие 55 институциональных инвесторов и отмечен значительный интерес розничных клиентов. Выпуск аллоцирован на 67,2% клиентам частных банков и брокерских компаний, в т.ч. розничным инвесторам, на 21,6% управляющим, инвестиционным и страховым компаниям и на 11,2% коммерческим банкам.

( Читать дальше )

«Газпром» разместит трехлетние облигации на 350 млн евро

- 11 апреля 2025, 11:23

- |

10 апреля 2025 года ООО «Газпром капитал» закрыл книгу заявок по выпуску локальных облигаций в евро с расчетами в рублях объемом 350 млн евро на срок 3 года по ставке 7,75% с ежемесячной выплатой купона. Размещение пройдет 15 апреля 2025 года.

Выпуск в евро Газпрома стал первым размещением в данной валюте на локальном рынке и, несмотря на рыночную волатильность, был реализован по уровню доходности ниже ставок вторичного рынка замещающих облигаций.

Компания сделала предложение текущим держателям своих замещающих облигаций, погашаемым 15 апреля 2025 г., перейти в локальные облигации в той же валюте на рыночных условиях, а также привлекла новый инвесторский спрос.

По словам первого вице-президента, главы блока рынков капитала Газпромбанка Дениса Шулакова, находясь в маркетинге более недели, книга привлекла значительную аудиторию инвесторов. Поддержку спросу оказали сильный рубль и высокое кредитное качество Газпрома. Общий объем спроса существенно превысил итоговый размер выпуска, за счет чего ориентир по ставке купона был снижен на 75 б.п.

( Читать дальше )

Газпромбанк снизил ставки по накопительным счетам

- 09 апреля 2025, 21:22

- |

Крупные банки продолжают менять условия по сберегательным продуктам, несмотря сохраняющуюся ключевую ставку на прежнем уровне 21%.

Газпромбанк снизил ставки по счетам «Накопительный счет» и «Простой процент»

www.rbc.ru/quote?utm_source=topline

Газпромбанк провел дебютную сделку секьюритизации потребительских кредитов

- 01 апреля 2025, 17:40

- |

Газпромбанк провел дебютную сделку по секьюритизации портфеля потребительских кредитов на общую сумму 5 млрд рублей. Объем старшего транша облигаций (серия А1) составил 4 млрд рублей с фиксированным купоном в размере 21,50% годовых.

Эмитентом облигаций выступило ООО «СФО ГПБ-СПК». Размещение облигаций старшего транша осуществлялось по открытой подписке среди широкого круга инвесторов. Интерес к размещению облигаций старшего транша проявили инвестиционные и управляющие компании, а также частные инвесторы, доля которых составила 82% от объема размещения.

Рейтинговое агентство «Эксперт РА» присвоило старшему траншу облигаций наивысший кредитный рейтинг ruAAA.sf, таким образом подтвердив надежность структуры сделки на самом высоком уровне.

Механизм секьюритизации позволяет трансформировать долгосрочные кредиты в ликвидные инструменты привлечения фондирования, что в текущих условиях может быть интересным как для самих банков-оригинаторов, так и широкого круга инвесторов, получающих возможность диверсификации инвестиционных портфелей инструментами, сочетающими в себе высокую надежность и привлекательную доходность.

( Читать дальше )

Инарктика: приглашаем на наш вебинар в рамках планируемого размещения облигаций

- 28 марта 2025, 11:57

- |

Инарктика совместно с Московской биржей и Газпромбанком проведет онлайн презентацию в рамках планируемого размещения облигаций.

🗓 Save the date:

- 31 марта 2025 года

- 11:00 в онлайн-формате.

📌 Для участия нужно зарегистрироваться по ссылке.

Программа:

- 11:00 – 11:05, приветственное слово Московской биржи;

- 11:05 – 11:35, презентация ПАО «ИНАРКТИКА»;

- 11:35 – 12:00, дискуссия, Q&A.

Спикеры:

- Илья Геннадьевич Соснов, генеральный директор;

- Сергей Лимаренко, первый заместитель генерального директора;

- Андрей Николаевич Баранов, заместитель генерального директора.

Модератор:

- Максим Чижов, исполнительный директор, департамент инструментов долгового рынка, Газпромбанк.

По вопросам регистрации вы также можете обратиться к команде MOEX IR-СЕРВИСЫ MIRS@moex.com |

Будем рады пообщаться,

Ваша Инарктика

Газпромбанк (Газпром) – Убыток рсбу 2 мес 2025г: 4,556 млрд руб против прибыли 31,742 млрд руб г/г

- 27 марта 2025, 13:01

- |

Газпромбанк (Газпром) – рсбу/ мсфо

Общий долг на 31.12.2022г: 11,546.50 трлн руб мсфо не опубликован

Общий долг на 31.12.2023г: 14,618.99 трлн руб/ мсфо не опубликован

Общий долг на 30.09.2024г: 16,749.09 трлн руб

Прибыль 1 кв 2023г: 51,676 млрд руб/ мсфо банком не опубликован

Прибыль 6 мес 2023г: 114,637 млрд руб/ Прибыль мсфо 110,536 млрд руб

Прибыль 9 мес 2023г: 179,409 млрд руб/ Прибыль мсфо 182,885 млрд руб

Прибыль 2023г: 178,877 млрд руб/ мсфо банком не опубликован

Прибыль 1 мес 2024г: 18,987 млрд руб

Прибыль 2 мес 2024г: 31,742 млрд руб

Прибыль 1 кв 2024г: 45,689 млрд руб/ мсфо банком не опубликован

Прибыль 6 мес 2024г: 103,450 млрд руб/ мсфо банком не опубликован

Прибыль 9 мес 2024г: 191,552 млрд руб/ мсфо банком не опубликован

Прибыль 2024г: 209,483 млрд руб/ мсфо банком не опубликован

Убыток 1 мес 2025г: 3,823 млрд руб

Убыток 2 мес 2025г: 4,556 млрд руб

www.cbr.ru/banking_sector/credit/coinfo/f102?regnum=354&dt=2025-03-01

www.cbr.ru/banking_sector/credit/coinfo/f102?regnum=354&dt=2025-01-01

( Читать дальше )

Секьюритизированные облигации под 25% годовых - разбираемся!

- 25 марта 2025, 16:32

- |

Новые выпуски секьюритизированных облигаций.

Что это? Зачем они нужны банку и инвестору? Вопросов много, попробуем разобраться.

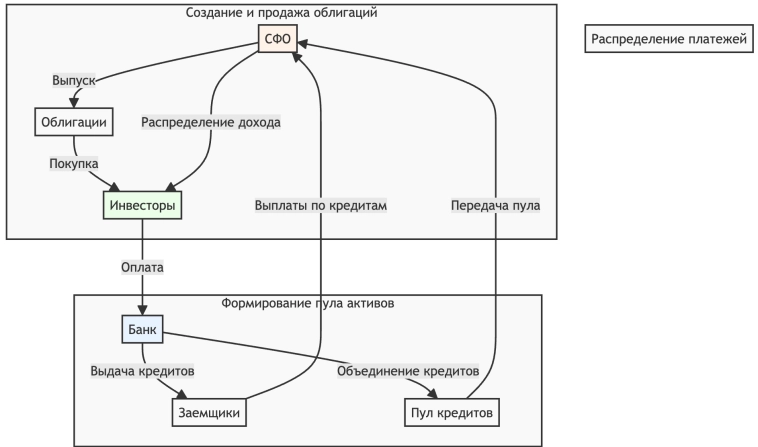

1️⃣Общая теория

Секьюритизационные облигации (или просто секьюритизация) — это финансовый инструмент, который позволяет превращать активы (например, ипотечные кредиты, автокредиты или другие долговые обязательства) в ценные бумаги, которые можно продать инвесторам.

Простыми словами:

▪️Представьте, что банк выдал много кредитов (например, ипотечных).

▪️Вместо того чтобы ждать, пока заемщики постепенно выплатят деньги, банк собирает эти кредиты в «пул» (набор активов).

▪️Затем банк передает этот пул специальной компании (СФО — специальное финансовое общество), которая выпускает облигации.

▪️Эти облигации покупают инвесторы. Деньги, которые они платят за облигации, сразу поступают банку.

▪️Заемщики продолжают выплачивать свои кредиты, а СФО распределяет эти платежи между инвесторами как доход.

Таким образом, секьюритизация позволяет банку:

1️⃣Снизить риски

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал