SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Госдолг

Бизнес США предостерег сенат от введения «адских» санкций против России

- 18 декабря 2019, 15:03

- |

Две американские бизнес-ассоциации предостерегли ключевой комитет сената от ужесточения санкций против России, рассказывет Bloomberg. Они утверждают, что санкции ударят по американскому бизнесу и помешают продвижению интересов государства.

Торговая палата США и Американский институт нефти написали комитету по международным отношениям письма, в которых призвали сенаторов осторожно относиться к введению санкций в отношении других государств. Комитет готовится к рассмотрению сегодня законопроекта DASKA — Defending American Security from Kremlin Aggression Act («О защите американской безопасности от агрессии Кремля»). Представляя инициативу в августе прошлого года, сенатор Линдси Грэм назвал ее «санкционным законопроектом из ада», указывая на жесткие положения, в том числе на ограничения в отношении суверенного долга России. Переработанную версию законопроекта он представил ранее в феврале этого года.

Торговая палата США и Американский институт нефти написали комитету по международным отношениям письма, в которых призвали сенаторов осторожно относиться к введению санкций в отношении других государств. Комитет готовится к рассмотрению сегодня законопроекта DASKA — Defending American Security from Kremlin Aggression Act («О защите американской безопасности от агрессии Кремля»). Представляя инициативу в августе прошлого года, сенатор Линдси Грэм назвал ее «санкционным законопроектом из ада», указывая на жесткие положения, в том числе на ограничения в отношении суверенного долга России. Переработанную версию законопроекта он представил ранее в феврале этого года.

( Читать дальше )

Торговая палата США и Американский институт нефти написали комитету по международным отношениям письма, в которых призвали сенаторов осторожно относиться к введению санкций в отношении других государств. Комитет готовится к рассмотрению сегодня законопроекта DASKA — Defending American Security from Kremlin Aggression Act («О защите американской безопасности от агрессии Кремля»). Представляя инициативу в августе прошлого года, сенатор Линдси Грэм назвал ее «санкционным законопроектом из ада», указывая на жесткие положения, в том числе на ограничения в отношении суверенного долга России. Переработанную версию законопроекта он представил ранее в феврале этого года.

Торговая палата США и Американский институт нефти написали комитету по международным отношениям письма, в которых призвали сенаторов осторожно относиться к введению санкций в отношении других государств. Комитет готовится к рассмотрению сегодня законопроекта DASKA — Defending American Security from Kremlin Aggression Act («О защите американской безопасности от агрессии Кремля»). Представляя инициативу в августе прошлого года, сенатор Линдси Грэм назвал ее «санкционным законопроектом из ада», указывая на жесткие положения, в том числе на ограничения в отношении суверенного долга России. Переработанную версию законопроекта он представил ранее в феврале этого года.( Читать дальше )

- комментировать

- ★6

- Комментарии ( 7 )

Итоги недели 12.12.2019. Курс доллара, нефть и другие рынки

- 12 декабря 2019, 19:09

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

( Читать дальше )

США не вписали санкции против госдолга России в бюджет Пентагона

- 10 декабря 2019, 12:59

- |

В бюджете Министерства обороны США, основные параметры которого опубликованы на сайте комитета по вооруженным делам американского сената, отсутствует положение о санкциях в отношении суверенного долга России. Внесение обсуждалось летом, когда соответствующая поправка появилась в версии оборонного бюджета, одобренной в палате представителей. Сначала идею включить в оборонный бюджет санкции против российского госдолга предложили члены палаты представителей демократы Брэдли Шерман и Максин Уотерс. Затем свою версию представили сенаторы Марко Рубио и Крис Ван Холлен. Поправки запрещали операции с облигациями, выпущенными российским Центральным банком, Фондом национального благосостояния, Федеральным казначейством или аффилированными с ними лицами и структурами. Рубио и Ван Холлен утверждали, что их предложение должно предотвратить вмешательство России в следующие президентские выборы.

После обсуждения на согласительной конференции с участием представителей обеих палат конгресса этот пункт был удалён.

После обсуждения на согласительной конференции с участием представителей обеих палат конгресса этот пункт был удалён.

Итоги недели 21.11.2019. Курс доллара, нефть и другие рынки

- 21 ноября 2019, 19:16

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

Наконец придумал, как с графиками сделать

( Читать дальше )

Наконец придумал, как с графиками сделать

( Читать дальше )

Почему Япония тупо не отменит все налоги на 1 год и не напечатает необходимые деньги для годового бюджета? Кто-то может популярно обьяснить? Будет утрачено доверие? Будет обесценивание активов?

- 15 ноября 2019, 10:59

- |

Формула Фишера

- 12 ноября 2019, 19:00

- |

Это просто формула: номинальная доходность по длинным облигациям = ставка реального (без инфляции) процента + ожидаемая инфляция. Либо проще: Нет роста экономики = нет инфляционных ожиданий = нет доходностей на рынке

По всему миру одна и та же картина: мало роста, мало инфляции, мало доходности.

( Читать дальше )

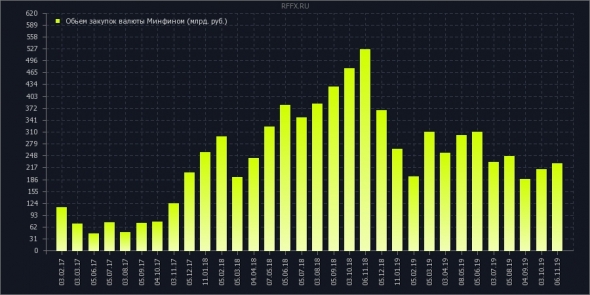

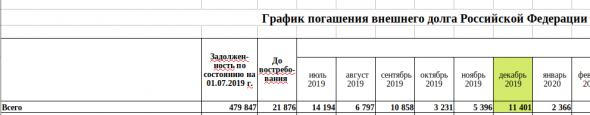

покупка валюты минфином

- 06 ноября 2019, 13:10

- |

закупка валюты (08.11-05.12)

так же в декабре будут выплаты по гос. долгу на 11 млрд.$

( Читать дальше )

так же в декабре будут выплаты по гос. долгу на 11 млрд.$

( Читать дальше )

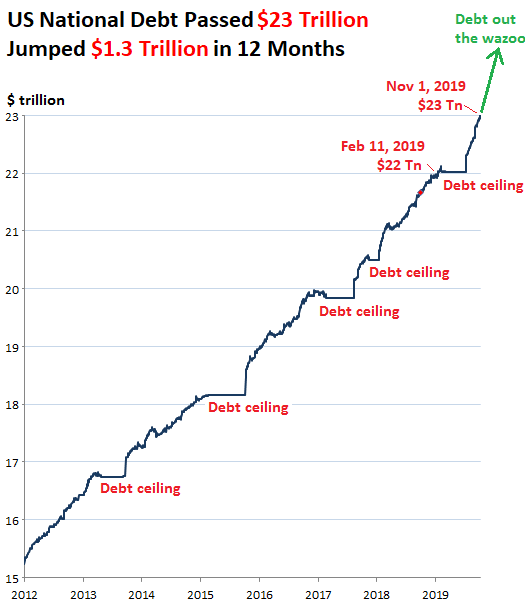

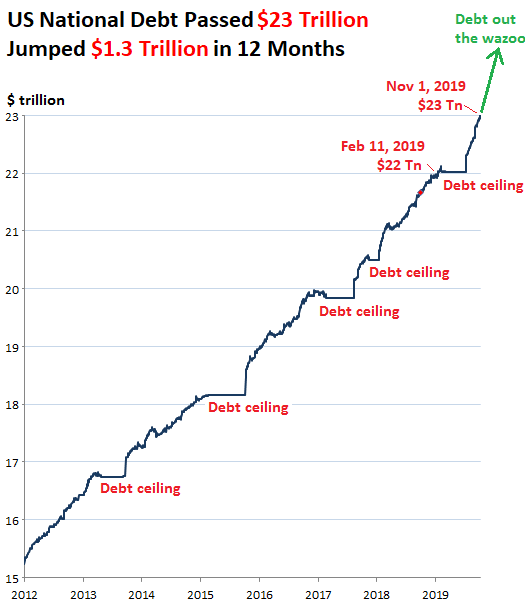

Is there any ceiling?!

- 05 ноября 2019, 14:23

- |

There is no ceiling...

Причем, проекция роста значений при г-не Трампе приобрела практически вертикальный характер и развивает скорость 1.33 трлн.$/год...

И заметьте, это еще не финансовый кризис, когда все валится к чертям...

Посему, его обслуживание становится с каждым днем все дороже по причине того, что за 12 месяцев валовой национальный долг США вырос на 5,6% по сравнению с аналогичным периодом годом ранее, а номинальный ВВП за тот же период вырос всего на 3,7%. С помощью нехитрых вычислений получаем, что 1.9% или 437 млрд.$ — заимствовано на международном рынке под отрицательные ставки, предположим в ЕС или Японии, и это цифры на текущий момент. При этом, рост долга получит дальнейшее свое ускорение по причине дальнейшего сокращения роста ВВП и замедления мировой экономики, с учетом уже существующих экономических прогнозов, по скромным оценкам расхождение может составить 3-4%, а его обслуживание превысит 500 млрд.$. И это не повод для паники, сообщает нам г-н Трамп: «Stock Market hits RECORD HIHG. Spend your money well...»

Отсюда возникает резонный вопрос, если рост гос. долга опережает экономику в такие сказочно хорошие времена, что будет происходить, когда наступит рецессия?

( Читать дальше )

Причем, проекция роста значений при г-не Трампе приобрела практически вертикальный характер и развивает скорость 1.33 трлн.$/год...

И заметьте, это еще не финансовый кризис, когда все валится к чертям...

Посему, его обслуживание становится с каждым днем все дороже по причине того, что за 12 месяцев валовой национальный долг США вырос на 5,6% по сравнению с аналогичным периодом годом ранее, а номинальный ВВП за тот же период вырос всего на 3,7%. С помощью нехитрых вычислений получаем, что 1.9% или 437 млрд.$ — заимствовано на международном рынке под отрицательные ставки, предположим в ЕС или Японии, и это цифры на текущий момент. При этом, рост долга получит дальнейшее свое ускорение по причине дальнейшего сокращения роста ВВП и замедления мировой экономики, с учетом уже существующих экономических прогнозов, по скромным оценкам расхождение может составить 3-4%, а его обслуживание превысит 500 млрд.$. И это не повод для паники, сообщает нам г-н Трамп: «Stock Market hits RECORD HIHG. Spend your money well...»

Отсюда возникает резонный вопрос, если рост гос. долга опережает экономику в такие сказочно хорошие времена, что будет происходить, когда наступит рецессия?

( Читать дальше )

Итоги недели 03.10.2019. Подробно о нефти и другие рынки

- 03 октября 2019, 20:21

- |

Доллар, рубль, нефть (подробно), индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

( Читать дальше )

Итоги недели 26.09.2019. Смысл экологического экстремизма. Курс доллара и нефть

- 26 сентября 2019, 19:09

- |

Коротко о событиях недели

Смысл экологического экстремизма

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Смысл экологического экстремизма

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал