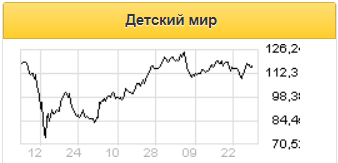

Детский Мир

Детский мир: изменение доли инсайдера

- 17 ноября 2020, 23:20

- |

Должность: Член правления

Доля в капитале после: 0,014%

Было обыкн. акций: 0,04%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=6788

- комментировать

- Комментарии ( 0 )

Дивиденды Детского мира за 2020 год могут составить 10,6 рубля на акцию - Альфа-Банк

- 13 ноября 2020, 16:44

- |

Совокупный размер дивидендов за 2020, вероятно, составит 7,8 млрд руб., или 10,6 руб. на акцию, по заявлению менеджмента, что немного выше уровней 2019 г. и предусматривает дивидендную доходность на уровне 9,1% при текущих уровнях котировок.Кипнис Евгений

Воробьева Олеся

«Альфа-Банк»

Комфортный уровень долга (1,1 — 1,2x чистый долг / EBITDA) и весьма ограниченные требования по капиталовложениям (4-5 млрд руб. в год в 2021-2023П) гарантируют устойчивость высоких дивидендных выплат в ближайшие годы. Это также позволит менеджменту провести обратный выкуп акций в том случае, если статьи курсовых разниц негативно отразятся на Отчете о прибылях и убытках, дополнительно защитив дивидендную историю «Детского мира».

Новостной шум:Полюс, Тинькофф, Детский мир

- 12 ноября 2020, 23:45

- |

Финансовые результаты Полюса за III кв. 2020 г. по МСФО. Выручка золотодобытчика увеличилась на 36% по сравнению с аналогичным периодом прошлого года – до $1,45 млрд. Чистая прибыль компании увеличилась на 72% – до $516 млн.

Результаты вышли в рамках наших ожиданий. Сильные финпоказатели достигнуты в основном за счёт роста цен на золото и девальвации рубля. Кроме это, у Полюса в отчётном периоде были сильные операционные результаты, которые внесли свою лепту. #PLZL

Финансовые результаты Тинькофф за III кв. 2020 г. по МСФО. Выручка финансового конгломерата составила 48,8 млрд, увеличившись на 12% по сравнению с аналогичным периодом прошлого года. Чистая прибыль группы выросла на 30% — до 12,6 млрд руб.

Такой результат был достигнут за счёт некредитных направлений группы, доля в общей выручки которых достигла 41%. Ограничительные меры и распространение коронавируса способствует компании за счёт онлайн-ориентирования.

( Читать дальше )

Детский мир дивиденды за 9 мес 5,08 руб/ао

- 12 ноября 2020, 09:53

- |

Выплатить дивиденды в размере в размере 5,08 (Пять 08/100) российских рублей на одну обыкновенную именную акцию ПАО «Детский мир», номинальной стоимостью 0,0004 (Ноль целых четыре десятитысячных) российского рубля каждая.

Общая сумма дивидендов ПАО «Детский мир» 3 754 120 000 (Три миллиарда семьсот пятьдесят четыре миллиона сто двадцать тысяч 00/100) российских рублей;

Установить дату, на которую определяются лица, имеющие право на получение дивидендов, – 28 декабря 2020 года.

ВОСА — 17 декабря 2020 года

закр реестра ВОСА — 22 ноября 2020 года.

сообщение

Дивиденды.Детский мир.

- 12 ноября 2020, 09:53

- |

Детский мир - одним онлайном сыт не будешь

- 11 ноября 2020, 17:52

- |

Оглядываясь назад в первое полугодие становится понятно, что Детский мир достаточно сильная компания, чтобы пережить условия пандемии. Сегмент онлайн продаж поддержал показатели первого квартала. А лишь частичное закрытие магазинов в условиях карантина позволило финансовым показателям даже немного подрасти. Давайте посмотрим на 3 квартал, и как изменились цифры уже в стабильный период.

3 квартал для компании завершился на позитивной ноте. Выручка составила 38,5 млрд рублей, что больше показателей 2019 года на 13,5%. Продолжил расти онлайн-сегмент. Его выручка составила 8 млрд рублей, увеличившись к 2019 году в 2,4 раза. Доля в общих продажах достигла 21,4%, подтверждая приверженность руководства к наращиванию продаж на сайте. А вот Казахстан остается под давлением. Выручка снижается на 26,7%. За 9 месяцев Группе удалось нарастить выручку на 9,5% в условиях локдауна.

Операционные расходы, включая арендные платежи остались на уровне прошлого года. Этот показатель напрямую повлиял на чистую прибыль в 3 квартале, которая упала на 1,5% до 2,3 млрд рублей. За 9 месяцев показатель еще хуже минус 24,7% и 3,4 млрд рублей соответственно. В части прибыли прослеживается влияние пандемии. Ну хоть чистый долг в 3 квартале показал снижение. На конец сентября ND/EBITDA LMT составила 1,1x.

( Читать дальше )

Я готовлюсь к встрече с Тимофеем) Портфель российских акций 32,77%

- 05 ноября 2020, 20:18

- |

Друзья, всем привет!

Пришло время обновить мои таблички, потому что я готовлюсь к встрече с Тимофеем Мартыновым)

В конце будет график стоимости портфеля за все время! Выглядит она для многих достаточно скромно, но в итоге процент за год набегает хороший. Среднегодовая доходность на текущий момент с учетом всех комиссий, налогов, дивидендов и простоя кэша у меня составляет 32,77%

Немного откатилась от доходности 35%, потому что ничего не было закрыто в октябре. И, более того, в октябре я много чего купила. Жду не дождусь, когда буду продавать.

Первая табличка. Она содержит информацию об акциях, которые в моем портфеле сейчас.

Есть строчка — Свободно — это свободный кэш в портфеле.

Вторая табличка содержит все-все-все мои сделки с акциями. Это закрытые позиции — их уже нет в моем портфеле.

( Читать дальше )

Подготовка к IPO Ozon поддержит интерес инвесторов к акциям АФК Система - Альфа-Банк

- 05 ноября 2020, 13:58

- |

В соответствии с этим документом, компания планирует провести IPO АДС на обыкновенные акции Ozon Holdings PLC; акции мажоритарных акционеров предлагаться не будут (АФК “Система” – 45,2%, Baring Vostok – 45,1%, Index ventures – 6,0%, Princeville Global – 5,6%).Фонды, связанные с Baring Vostok, как ожидается, заключат соглашение, в соответствии с которым смогут одновременно и по цене IPO принять участие в частном размещении. Ozon намерен направить средства от IPO и соответствующего частного размещения на корпоративные цели. GMV Ozon (включая продажу услуг) достиг 44,2 млрд руб. в 3К20 и 121,6 млрд руб. за 9M20 (+142% г/г). GMV в 3К20 снизился на 3,4% со своих пиковых уровней 2К20 на фоне пандемии, однако остается на траектории сильного роста с увеличением на 127% г/г.

Отметим, что на прошлой неделе Яндекс сообщил о росте GMV маркетплейса на 134% г/г в 3К20, что, на наш взгляд, указывает на то, что Яндекс продолжает отставать по показателю прироста GMV, учитывая рост с низкой базы. Доля GMV маркетплейса Ozon достигла 51,4% от общего GMV в 3К20 против 19% годом ранее и 47,4% в 2К20. Выручка Ozon за 3К20 составила 22,4 млрд руб. (-7% к/к, +58% г/г) и 66,6 млрд руб. за 9М20 (+70% г/г). Хотя Ozon остается убыточным, цифры показывают позитивные тренды с улучшением скорректированной рентабельности EBITDA до -12% за 9М20 с -27% за 9М19. Отметим, что в 2К и 3К скорректированная рентабельность EBITDA улучшилась только до отрицательных 7-8%, и показатель вклада в прибыль стал положительным (0,9-1,0 млрд руб. за квартал). Долг Ozon (исключая арендные обязательства) составил 10,6 млрд руб. на конец 3К20.

( Читать дальше )

Детский мир, отчет за 3 кв.

- 04 ноября 2020, 21:11

- |

ДМ весьма неплохо отчитался за 3 квартал.

Выручка выросла на 13,5% до 38,5 млрд руб. Продолжается рост выручки от онлайн деятельности, которая увеличилась в 2,1 раза г/г, а ее доля составила рекордные 21% от общей выручки.

EBITDA (adj) выросла на 24,2% до 5,2 млрд. руб. Рентабельность EBITDA составила 13,5%, что является максимумом за последние 3 года.

Чистая прибыль (adj) снизилась на (4% г/г) до 2,4 млрд. руб. Основной причиной снижения стали курсовые разницы из-за пересчета валютной кредиторки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал