Детский мир

Усиленные Инвестиции: обзор за 04 - 11 июня

- 14 июня 2021, 12:52

- |

Портфель вырос на 2.8% (+2.2% совокупно с учетом Evraz на бирже LSE) против индекса Мосбиржи +0.9%

Evraz -3.1% в пересчете на рубли. Портфель на LSE (включает только Evraz) на данный момент составляет 10.2% от совокупного

По основным компаниям изменения: Русагро +4.9%, ММК +5.6%, Полиметалл -2.9%, НЛМК +3.4%, Акрон -1.1%, Фосагро +5.7%, Северсталь +5.3%, Газпром нефть -0.6%, QIWI +1.0%, Магнит -0.7%, М.Видео -1.1%, Мать и дитя +2.5%, Детский мир -2.6%

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Анализ рынка 10.06.2021 / Нефть, сланцевики, уголь, ВТБ, белуга, Детский мир

- 10 июня 2021, 09:25

- |

Детский мир запустил новый распредцентр в Казании на базе Почты России

- 03 июня 2021, 11:42

- |

Площадь центра составляет 8 000 кв. метров и может вмещать до 200 000 товарных позиций.

Производительность распределительного центра – до 250 000 заказов в месяц.

Центр будет обрабатывать все товарные категории.

Распределительный центр будет собирать и комплектовать заказы интернет-магазина «Детского мира» и ускорит сроки доставки.

Теперь дистрибуционная сеть Детского мира включает 2 федеральных и 2 региональных распределительных центра общей площадью более 175 000 кв. метров.

источник

Обзор: Перспективы Детского мира

- 03 июня 2021, 11:19

- |

В прошлом году Детский мир подвергся большому количеству негатива со стороны телеграм-каналов, которые давали мрачные прогнозы и огромные «даунсайды» в ценах на акции. По факту за последний год ритейлер детских товаров стал одним из лидеров роста на российском рынке, принеся доходность более 70%. Стоит ли сохранять акции в портфелях Bastion?

Дивиденды. На прошлой неделе Детский мир дал рекомендацию по финальным дивидендам за 2020 год в размере ₽6,07 на акцию. С учетом промежуточных выплат совокупные дивиденды за год составят ₽11,15 на акцию. В сумме — ₽8,2 млрд или 100% от прибыли по РСБУ. Доходность к текущей цене — 7,2%.

По итогам 2021 года ждем роста дивидендов на 8% до ₽12 на акцию с доходностью к текущей цене на уровне 7,7% — чуть выше среднего для российского рынка акций.

Планы по расширению. В мае Детский мир объявил о планах удвоить общие продажи за 3-4 года. Рост должен произойти за счет:

( Читать дальше )

Gulf Investments Ltd (Altus Capital) увеличил долю в Детском мире до 29,99%

- 02 июня 2021, 22:45

- |

Доля 29,99% вероятно обусловлена нежеланием попасть на выставление обязательной оферты. Акции «Детского мира» подросли по итогам дня на 1,2%. Информация о приобретении акций вышла примерно в 17:40мск, и не оказала влияния на ход торгов акциями на Мосбирже.

В ноябре 2020 года Altus Capital объявляла о планах купить 29,9% акций ретейлера по цене 160 рублей за бумагу.

В декабре стало известно, что Altus купил 25% в «Детском мире», а free float компании сократился со 100% до 75%.

Пресс-релиз: https://www.altusca.com/news

Gulf Investments Limited увеличила свой пакет в ПАО "Детский мир" до 29,99%

- 02 июня 2021, 17:42

- |

Gulf Investments Limited («Gulf»), инвестиционная структура Altus Capital, настоящим сообщает о закрытии сделки по приобретению дополнительных 36 920 000 акций ПАО «Детский мир» («Детский мир»), в результате чего Gulf стал владельцем 29,99% от общего количества акций Детского мира.

Детский мир - онлайн наше все

- 01 июня 2021, 09:46

- |

Давненько я не заглядывал в результаты Детского мира. После выхода Системы и прихода новых мажоритариев из Полюса я ненадолго выпал из компании и очень хотел бы вернуться. В этой статье, по традиции, посмотрим на результаты в разрезе 1 квартала 2021 года и решим, стоит ли с текущих уровней покупать акции детского ритейлера.

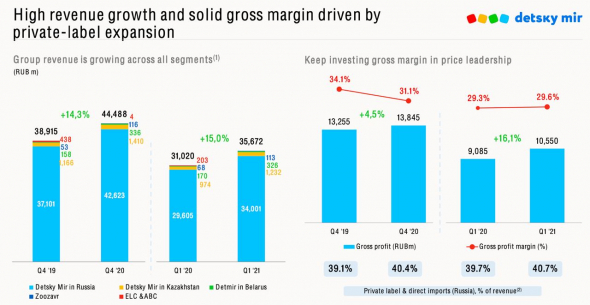

Выручка группы увеличилась за первый квартал 2020 года на 15% до 35,7 млрд рублей. Это произошло за счет роста цифровых продаж. Доля онлайн-продаж за первый квартал увеличилась в 1,8 раза до 10,9 млрд рублей, а совокупна доля превысила 28% от общих продаж.

Более маржинальный сегмент является стратегическим приоритетом, продажи которого руководство пытается довести до 45% от общей выручки. Если фудритейлеры только пытаются перейти на онлайн-продажи, то у Детского мира этот процесс идет полным ходом.

Себестоимость продаж растет более медленными темпами, а операционные расходы вообще добавили всего 8%. Курсовые разницы в первом квартале не оказывали негативного влияния. Все это позволило Детскому миру показать прибыль в размере 1,3 млрд рублей, против убытка годом ранее.

При анализе результатов нужно учитывать низкую базу прошлого года. Все же пандемия сильно ударила по результатам, а в первом квартале 2020 года уже начинала оказывать негативное влияние. Тем не менее сильные результаты позитивны и для акций.

Устойчивое положение позволяет руководству придерживаться курса на высокие дивидендные выплаты своим акционерам, а снижение чистого долга NetDebt/EBITDA = 1,4x рассчитывать на такую политику в дальнейшем. По итогам 2020 года акционеры получат 7,5% доходности.

У меня не вызывает сомнение светлое будущее ритейлера. Хотелось бы видеть поглощение других больших сетей Детским миром, но отсутствие этих факторов перекрывается ростом интернет-продаж. Остается определиться с целевыми уровнями, ведь назвать дешевой компанию нельзя. P/E = 13,5, а EV/EBITDA = 6,5, а цена акций находится у своих исторических максимумов. Текущие уровни не подходят мне для покупки, поэтому поиском подходящей точки входа мы еще займемся.

*Не является индивидуальной инвестиционной рекомендацией

Еще больше моей аналитики, информирование о целевых уровнях и сделках у меня в Telegram

Онлайн-ритейлер myToys уходит из России, в отчете Детского мира компания значится среди ключевых игроков

- 31 мая 2021, 14:55

- |

За 10 лет работы мы выполнили более 4 млн заказов и доставили более 12 млн товаров. За все время работы myToys.ru посетили более 117 млн пользователей

myToys входит в Otto Group (Германия).

В годовом отчете "Детского мира" myToys.ru перечислен среди ключевых игроков на онлайн-рынке детских товаров с объемом продаж в 3,4 млрд рублей с НДС за 2019 год (рост на 19%; данные за 2020 год не указаны).

источник

Экосистема МТС. Потоки Газпрома. Возвращение в Детский мир

- 30 мая 2021, 16:18

- |

Сегодня поговорим об экосистемах в России на примере МТС, о перспективах Газпрома и Детского мира. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 27.05.21:

( Читать дальше )

Анализ рынка 27.05.2021/ Новые максимумы, ситуация в нефтегазе

- 27 мая 2021, 09:20

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал