Еврооблигации

Российский сектор евробондов преодолевает кризис (еженедельный обзор ГК "ФИНАМ")

- 12 мая 2020, 11:51

- |

Обзор российского рынка

На фоне роста оптимизма на мировых рынках суверенные евробонды развивающихся стран провели период с 6 по 11 мая в «зеленой» зоне. Российская долларовая кривая скинула в доходности 10 б. п. Мощный восстановительный рост показали выпуски Мексики.

Корпоративный сегмент также практически полностью был в «зеленой» зоне, средний прирост цен составил 15 б. п. Одними из немногих пострадавших оказались выпуски «РусАла» на ухудшении рейтингов агентством Fitch.

Увеличенные с 5 марта (времени начала глобальной турбулентности на мировых рынках) доходности российских евробондов сужаются прямо на глазах. Всего за несколько дней – с 6 по 11 мая – они снизились по всем сегментам на 6-14 б. п. По-видимому, недалек тот день, когда можно будет констатировать, что с точки зрения ценовых уровней российский сектор евробондов преодолел последствия текущего кризиса.

Инвестиционные идеи (иностранные выпуски)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Куда вкладывать деньги private banking? Еврооблигации, американские акции, акции золотодобытчиков и монеты, серебро

- 05 мая 2020, 09:34

- |

Куда вкладывать деньги private banking

В фаворитах — еврооблигации, американские акции, акции золотодобытчиков и монеты, серебро.

падение бирж пробудило у клиентов private banking аппетит к риску. (Объем инвестиционного портфеля private banking в банках — это 2,6 трлн рублей. Frank RG)

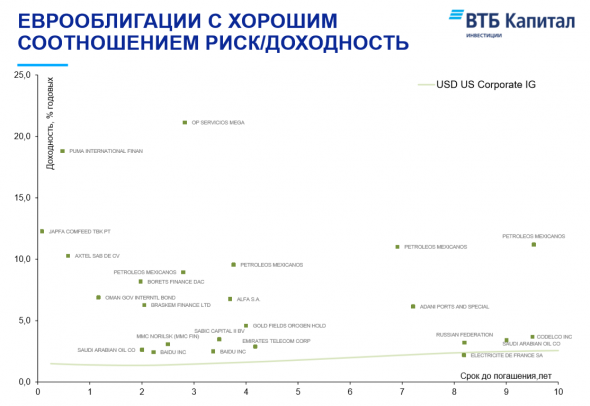

К примеру, в ВТБ только за март по клиентам Private Banking зафиксировали прирост инвестиционного портфеля более чем на 100 млрд рублей. А в Sberbank Private Banking в середине марта, в момент самой острой фазы падения рынков, увидели рост клиентского спроса на рискованные инструменты, в том числе, акции и облигации неинвестиционной категории, клиенты ждали отскока для возможности получения краткосрочного дохода.

Спрос на еврооблигации

Это объясняется и прошедшей коррекцией, и беспрецедентными фискальными и монетарными мерами, фактическим обнулением долларовых ставок.

Основной стратегией клиентов является формирование портфеля еврооблигаций как самостоятельно, так и с помощью инвестконсультантов. Спросом пользуются долговые бумаги с кредитным рейтингом ВВВ и выше, а также ряд качественных бумаг с рейтингом ВВ. Клиентов привлекает их доходность — 3-5% годовых в долларах — на фоне общего снижения ставок по долларовым депозитам.

( Читать дальше )

Евро-/Коронабонды: Почему они вредны и поэтому их не будет?

- 06 апреля 2020, 22:24

- |

Решил коротко написать свое видение ситуации по теме евробондов евросоюза. Почему их не будет и почему если они будут, то это будет начало конца евровалюты.

Ситуация с идеей евро-корона-бондов напоминает мне моих бывших соседей из соседнего подъезда, царствие им всем небесное.

Мать-пенсионерка и 2 сына, оба безработные раздолбаи. Сначала ходили ко всем занимать на бухло и опохмел со словами: "… с ближайшей получки все верну...". Когда дозанимались до того, что им не то что не давали более в долг, а просто дверь не открывали, стали посылать пенсионерку-мать занимать деньги. Все опять же уходило на бухло. Когда и эта бедная женщина была должна всем, кому только можно, и ее перестали жалеть. Понимали же все, куда деньги уходят. И что вернуть их нереально тоже все понимали.

А теперь представляем себе, что пришел бы кто-нибудь из этих двух колдырей со словами: "… ты не мне, не Сашке и не матери в долг дай, а дай в долг семье Рыбаковых...". Как оно, а? Нашелся бы хоть кто-то, кто бы дал? Я думаю нет.

( Читать дальше )

Недельный обзор рынка еврооблигаций (ГК "ФИНАМ")

- 06 апреля 2020, 11:17

- |

Обзор российского рынка

Благодаря нефти российские суверенные евробонды показали на прошлой неделе отличную от других ЕМ динамику. В то время как, например, турецкая 10-летка выросла в доходности с 8,0% до 9,6%, долларовые обязательства российского Минфина умеренно подорожали. Надо заметить, что спреды российских бумаг относятся к числу самых узких среди аналогов.

Корпоративный сектор был на подъеме, подорожав в среднем на полфигуры. Отметим восстановление старших выпусков МКБ и ВТБ.

В пятницу агентство Moody's Investors Service поставило рейтинг DME Ltd. (оператор аэропорта «Домодедово») на пересмотр с возможностью снижения. Сейчас корпоративный рейтинг компании и рейтинг приоритетного необеспеченного долга, выпущенного DME Airport DAC, находятся на уровне Ва1. «Рейтинговое действие отражает беспрецедентное давление на отрасль, вызванное эпидемией коронавируса, которая влечет за собой введение все более жестких ограничений на полеты как в России, так и в других странах мира. Эпидемия коронавируса также повысила риски, связанные с контрагентами, учитывая серьезный стресс, испытываемый ключевыми авиакомпаниями, которых обслуживает аэропорт», — отмечается в сообщении.

( Читать дальше )

Облигации Россия-2030. Технический дефолт или жульничество ВТБ банка ?!

- 06 апреля 2020, 11:07

- |

Эмитент: Минфин. Облигации RUS-30 в долларах. Тикер: XS0114288789

31 марта эмитент должен был выплатить купон и частичное погашение (амортизация) номинала

Имеем факты:

- Первого апреля 2020 зачислен купон в долларах в полном объеме.

- До момента этой публикации — зачисления части погашения нет

«Ожидайте зачисления в течении 10 рабочих дней… Как только денежные средства поступят в депозитарий, они будут переведены на счёт клиента в течении 1-2 рабочих дней»

Я спрашиваю: "А что изменилось? Раньше и купон и амортизационная часть по этой облигации приходили в один день!"

Представитель брокера:

Я не могу прокомментировать эту ситуацию

Вот так вот, господа. Бэнкинг по-русски!?

У кого ещё ЕВРО в банке под 0,1% ?

- 20 марта 2020, 18:16

- |

У кого ещё ЕВРО в банке под 0,1% ?

Уже приемлемые уровни:

МКБ 24 EUR — 5,75%

RUSSIA 25 EUR — 2,25%

Не является индивидуальной инвестиционной рекомендацией.

Небольшое обновление пенсионного плана - по мотивам "обрушения всего и вся" в прошедший четверг

- 13 марта 2020, 17:22

- |

Когда я подбирал материал по 30-летнему пенсионеру из США и 40-летнему пенсионеру из Канады, я заметил за собой один момент — мне, как человеку в начале длинного пути было интересно пролистать множество страниц их записей, отмотать время на 2008-2009 годы и посмотреть, что они писали о ситуации тогда — во время катастрофического падения фондового рынка. Для той ситуации мы с вами знаем будущее сейчас, и хотелось отследить ход их мыслей в стрессовой ситуации.

Записал больше для себя самого в будущем взгляд на сегодняшнюю ситуацию, а также решился на некоторые корректировки в плане:

1. Падение на 27% по S&P500 (от пика 3400 до 2480 за 22 дня), и на 29% по IMOEX (от пика 3220 до 2290 за 52 дня) — ещё не повод для того чтобы кричать что «всё пропало», а может даже наоборот. Я оказался к падению готов. Можно себя самого полгода назад похвалить за грамотные принятые решения.

2. Стресса от плохих красных цифр нет вообще, но есть стресс от девальвации рубля. рублёвый доход при наложении на план, исчисляемый в $$$ демонстрирует слабость и зависимость от курса рубля, но об этом я писал не раз. И это не моя персональная проблема, это проблема всех россиян. Что ж, не в первый раз, переживём

( Читать дальше )

Через какое время восстановятся еврооблигации?

- 12 марта 2020, 12:17

- |

Я в ах-е немного, мой первый кризис (

Не знал, что из евробондов РФ в тч надо было сразу выскакивать при развороте рынка облигаций.

Сейчас просадка 3% где-то по всём моим бондам.

Вопрос по еврооблигациям. шорт доллара.

- 28 февраля 2020, 09:22

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал