Ецб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Последний бой Европы. Обзор на предстоящую неделю от 04.04.2021

- 04 апреля 2021, 23:06

- |

По ФА…

Nonfarm Payrolls

Отчет по рынку труда США за апрель вышел лучше прогноза в части новых рабочих мест, но отсутствие значительного снижения уровней безработицы разочаровало, как и слабый рост участия в рабочей силе.

Реакция рынка не соответствовала качеству отчета, т.к. ликвидность была низкой из-за выходного в большинстве стран, но частично слабость реакции объясняется и тем, что ожидания у некоторых инвесторов были чрезмерно завышены, были прогнозы по росту новых рабочих мест на уровне 1,8 млн и 3,0 млн человек согласно исследованию ФРБ Далласа.

Ключевые компоненты мартовского нонфарма:

— Количество новых рабочих мест 916К против 660К+- прогноза, ревизия за два предыдущих месяца составила 156К: за январь до 233К против 166К ранее, за февраль до 468К против 379К ранее;

— Уровень безработицы U3 6,0% против 6,2% ранее;

— Уровень безработицы U6 10,7% против 11,1% ранее;

— Уровень участия в рабочей силе 61,5% против 61,4% ранее;

— Рост зарплат 4,2%гг против 5,2%гг ранее (ревизия вниз с 5,3%гг);

— Средняя продолжительность рабочей недели 34,9 против 34,6 ранее.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 13 )

Почему снижается EURUSD

- 30 марта 2021, 11:33

- |

Европа и США погрузились в кризис примерно в одно время, но вот скорость выхода из него у регионов сильно отличается. Успехи западной стороны в вопросах вакцинации и монетарного стимулирования привели к более быстрому экономическому восстановлению.

Вчера Джо Байден объявил, что 90% взрослого населения смогут вакцинироваться в пределах 8 км от дома. Эти условия планируется претворить в жизнь уже через три недели, а к 1 мая эту возможность должны иметь все граждане. На текущий момент США занимают второе место в мире по числу вакцинированных на 1 млн жителей, уступая только ОАЭ, а по абсолютному показателю лидируют: 143 млн привившихся.

Скорость вакцинации имеет первостепенное значение для восстановления сектора услуг, наиболее пострадавшего от всеобщей самоизоляции. Успехи США в этом направлении находят отражение как в фактических показателях ВВП, так и в прогнозных значениях. В IV квартале 2020 года темпы роста ВВП отстали от аналогичного периода 2019 года на 2,4%, тогда как для ЕС просадка составила 4,9%. Прогнозные значения по темпам роста ВВП на 2021 год для США составляют 6,5% (оценка S&P), а для ЕС – 4,0% (оценка ЕЦБ).

( Читать дальше )

Время повышать налоги. Обзор на предстоящую неделю от 28.03.2021

- 28 марта 2021, 22:01

- |

По ФА…

1. Nonfarm Payrolls, 2 апреля

ФРС поставила своей главной целью достижение максимальной занятости, именно от быстроты восстановления рынка труда США зависит время начала сворачивания программы QE с учетом, что рост инфляции в этом году гарантирован.

Если в ближайшие месяцы рост количества новых рабочих мест будет около миллиона человек или более, то ФРС может предупредить рынки об уменьшении размера программы QE с осени на заседании 16 июня.

Администрация Байдена рассматривает частичное открытие границ с середины мая, что должно привести к резкому увеличению найма компаниями, в этом случае рост новых рабочих мест около миллиона вполне логичен, но не факт, что такой рост будет в отчете за март, более логично увидеть резкий рост найма с апреля.

Перед публикацией мартовского нонфарма участники рынка не получат все косвенные данные, т.к. ISM услуг США выйдет 5 апреля.

Кроме того, в пятницу во многих странах выходной, т.е. публикация важного отчета будет происходить на тонком рынке, что может привести к алогичной реакции рынка, реакция по силе может не соответствовать качеству данных, а корреляция может быть нарушена, но рынки отыграют отчет в полной мере со следующей недели.

( Читать дальше )

Евро подешевеет: ЕЦБ увеличивает QE

- 23 марта 2021, 11:29

- |

Угроза медленного экономического восстановления вынудила ЕЦБ отказаться от снижения объемов покупок облигаций и перейти к более решительным мерам. Это обстоятельство вкупе с повышением прогноза ВВП США и риском преждевременного подъема ставок ФРС приведет к снижению пары EURUSD в долгосрочной перспективе.

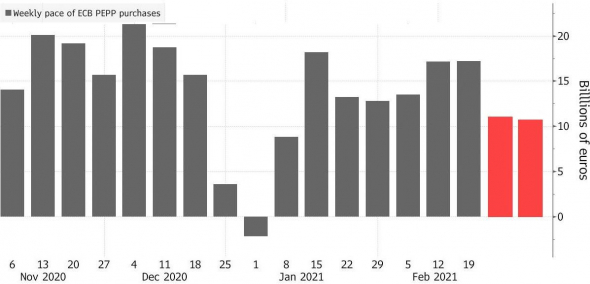

В начале марта слова Кристины Лагард разошлись с делом: обещая увеличить объемы покупок облигаций, фактически ЕЦБ их сократил до €10 млрд в неделю.

В рамках PEPP (Pandemic Emergency Purchase Program) ЕЦБ закупает государственные облигации стран еврозоны от Франции до Эстонии, но в разных пропорциях. Наибольшую долю имеет Германия – производственный флагман Европы. Снижение объемов закупок привело к нежелательным последствиям для регулятора – доходность европейских облигаций продолжила рост.

( Читать дальше )

Судьба рынков в руках ФРС. Обзор на предстоящую неделю от 21.03.2021

- 21 марта 2021, 23:06

- |

По ФА…

Заседание ФРС

Сопроводительное заявление ФРС осталось неизменным в части указаний по ставкам и программе QE, но оценка роста экономики и динамики рынка труда улучшилась, а финансовые условия признаны благоприятными.

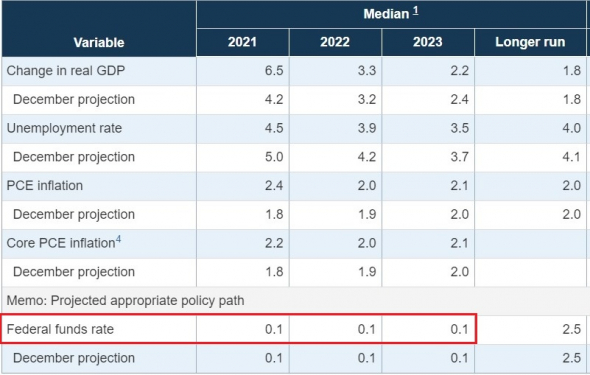

ФРС повысила прогнозы по росту ВВП и инфляции, достижение максимальной занятости теперь ожидается уже в следующем году, как и обещает минфин США Йеллен:

( Читать дальше )

Ведут ли Центробанки нас в Ловушку Ликвидности?

- 17 марта 2021, 15:39

- |

🧐Так как у нас сегодня выступает ФРС, то для начала хочу рассказать о “Ловушке Ликвидности” для того, чтобы понимать откуда может прилететь новый кризис.

📖Маленькая часть из учебника по Денежно-Кредитной Политики, которая простым языком расскажет, что такое “Ловушки Ликвидности”:

В 1970 в мировой экономике резко возросли цены на нефть. Многие рыночные экономики столкнулись с высоким уровнем безработицы и инфляцией. Активная политика дешёвых денег на тот момент, которая была направлена против безработицы и экономического спада приводила ещё большему увеличению инфляции. Высокая инфляция сдерживала стремление инвесторов к инвестиционной деятельности. Инвесторы воздерживались от реализации инвестиционных проектов. Соответственно политика дешёвых денег не достигла тогда своих целей.

☝🏻На данный момент, хоть и видим супермягкую политику Центробанков, у нас нет проблем с инвестиционной деятельностью в мире, а настроения инвесторов остаются относительно на высоком уровне.

( Читать дальше )

На что обратить внимание на заседании FOMC на этой неделе?

- 15 марта 2021, 15:15

- |

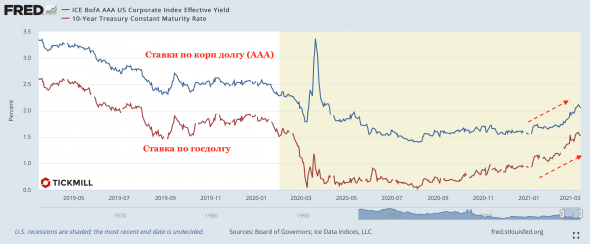

В последние несколько недель рисковые активы прилично потрепало. Повышенную волатильность вызвал отток инвесторов с долговых рынков, в особенности с рынков суверенного долга развитых стран. Хотя интенсивность распродаж снизилась в понедельник, дальнейшее повышение доходности, то бишь повышения базовых процентных ставок, ничего не ограничивает. Следовательно, уязвимы к падению и рисковые активы, так как рост основных кредитных ставок ведет к удорожанию стоимости заимствований для компаний. Дороже ликвидность – выше риски:

В связи с этим главным событием недели будет заседание ФРС в среду. Вроде бы ЦБ США четко дал понять, что рост доходности — это нормально, инвесторы все равно ждут, что ФРС хотя бы даст сигнал, что готова поддержать долговой рынок (как это сделал ЕЦБ на прошлой неделе). Грядущее заседание в этом смысле не будет исключением. Отсутствие сигналом о поддержке будет разочарованием и ставки снова могут поползти вверх.

( Читать дальше )

ЕЦБ намерен активно влиять на рынки государственных облигаций

- 15 марта 2021, 12:41

- |

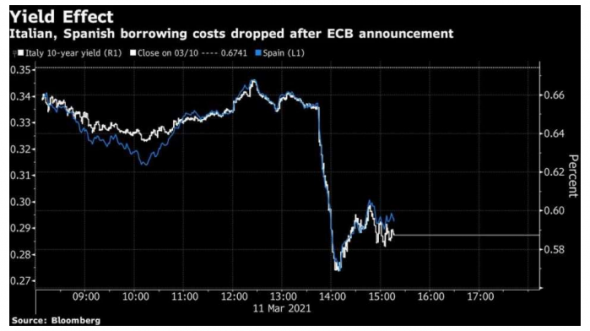

Лагард сказала, что если некоторые недавние рыночные движения сохранятся в будущем, то они будут иметь «нежелательный» эффект, вызывая негативные экономические и инфляционные последствия. Она выступила после того, как руководство ЕЦБ решило ускорить покупку государственных долгов.

«Мы будем покупать гибко в соответствии с рыночными условиями и с целью предотвращения ужесточения условий финансирования» — заявила она

Евро нивелировал свой выигрыш, а гособлигации Еврозоны выросли после того, как ЕЦБ изменил основы своего взаимодействии с долговым рынком, применив тактический сдвиг, направленный на то, чтобы повышение доходности не грозило задушить экономический подъем в регионе до того, как он начнется. Прогнозы, обнародованные Лагард, предсказывают определенное восстановление экономики, которое должно произойти в этом году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал