ИНВЕСТИЦИИ

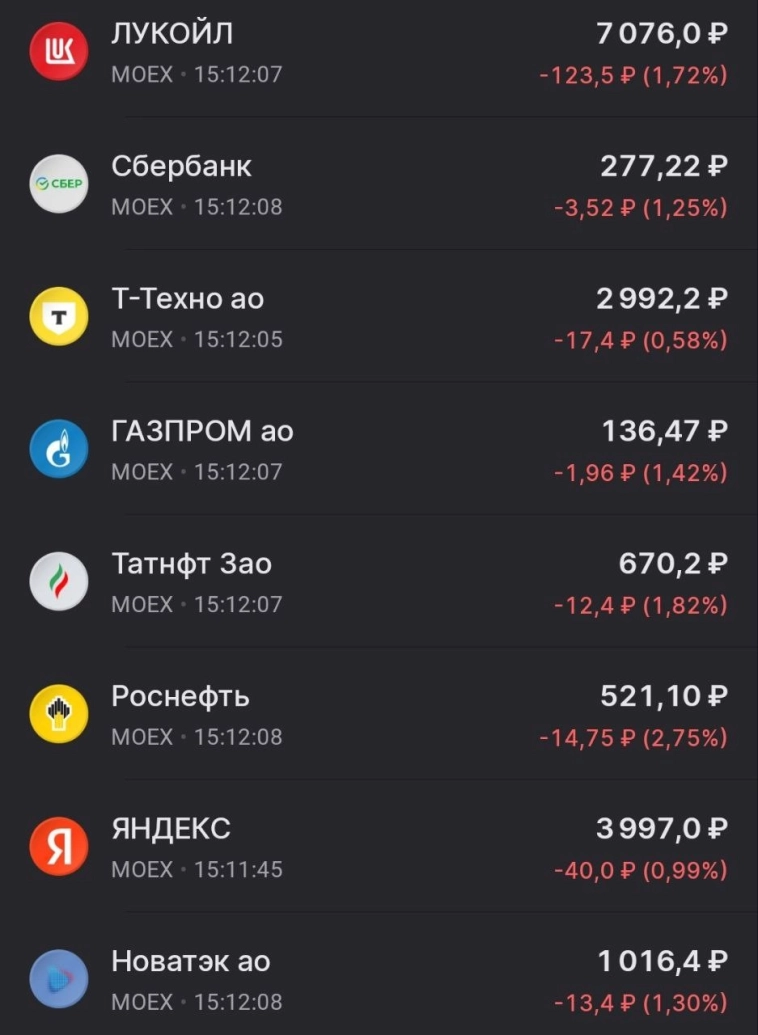

Титаны рынка заболели все вдруг разом

- 27 января 2025, 17:22

- |

Титаны рынка заболели все вдруг разом, это давно ожидаемо.

Возможен ещё, конечно, один вынос ака очередной шортовынос, но это уже слишком на мой взгляд.

Рынок с большой вероятностью собирается с силами лететь долго и глубоко.

Первое, официальное и финальное подтверждение —

жду проход вниз 508,80 в #ROSN Роснефти и/или 4418 в #MGNT Магните —

что раньше сможет отправить рынок в нокаут до весны?

В любом случае это, конечно же, еще не наверняка.

Наверное, есть иные варианты за позитив после даже такого, о которых я пока не знаю.

Гарантий, которые все так всегда хотят получить точно, на рынке нет.

Но это будет уже очень-очень сильно и скорее всего приведёт в состояние «рынку больно» надолго.

AROMATH — едко и метко о фондовом рынке.

- комментировать

- Комментарии ( 11 )

Паника в ОФЗ - что, к чему и почему?

- 27 января 2025, 17:15

- |

Рынок знает всё наперёд - облигации едут обновлять лои 2024 года.

Это действительно новость-молния.

Эйфория длилась 5 недель, новогодний угар заканчивается, приходит жёсткое похмелье после вечеринки.

📉 ОФЗ 26238 прошили сейчас вниз максимум импульса от 14 ноября 52,5750, который мог бы быть заходным в новом цикле роста, но уже не будет.

Идём здесь на обновление лоев 2024 года.

26240/26233 едут ещё раньше сверлить дно, чем 26238 ⬇️

Слив идёт на оборотах — сигнал чёткий и очень явный ⚡️

Можно, конечно, надеть очки-невидимки и игнорировать все происходящее.

А потом вновь удивляться лебедям прилетевшим.

Но мы делаем и работаем по-другому, а годы практики показывают верность выбранного подхода и актуальность авторского метода Фундаментальный Психотрейдинг Аромат🎓

Версия имеется:

Это из-за того, что Смартлаб, Мартынов и CBonds 1 марта решили конференцию по бондам проводить 🙈

🤡

Если серьезно — итого.

Жду либо оставление ЦБ ставки 14 февраля на текущем уровне, никакого снижения, безусловно, не вижу,

( Читать дальше )

Какие активы реально "защитные" (а какие только кажутся)?

- 27 января 2025, 12:17

- |

Касательно истинно «защитных активов». Как принято считать? Что есть некие активы, защитные как бы сами по себе, по своей природе. Что там принято называть? Золото, короткие облиги и депозиты, фонды ликвидности, вот это все.

Мой тезис, что степень «защитности» актива каждому будет своя. Что одному защита, то другому ой. Зависит от того, в чем находятся твои «наступательные» активы, назовем их так.

Я исхожу из того, что в каких-то активах мы держим больше, потому что больше в них понимаем и имеем лучшие шансы. Например, в акциях. Но не обязательно. Есть люди, которые больше понимают в облигациях или даже в займах бизнесу (мне это темный лес, но я таких людей видел).

Профессиональный спекулянт антиквариатом будет держать капитал в антиквариате. Сдающий квартиры посуточно или флиппер — в недвижимости. Даже пассивный инвестор, скорее всего, будет иметь в долгосроке какой-то свой любимый актив, скорее всего — акции или недвижимость.

( Читать дальше )

❗️❗Акции т-технологии (тинькофф). Неэффективность стала уходить❓

- 27 января 2025, 11:56

- |

В прошлый раз (19 декабря 2024г) я писал про банк 👇

«Вам сейчас предлагают крутой, уже работающий бизнес с огромной скидкой! Для долгосрочного вложения это просто колоссальные возможности. А воспользоваться ими или нет, каждый сам для себя решит».

📈Акции с того момента выросли на 34% всего лишь за 39 дней. Пост прочитало 35 тысяч человек, надеюсь какая-то часть воспользовалась такой возможностью (конечно же учитывая свои цели и стратегию).

📊Результаты за 12м 2024г:

✅Число активных клиентов выросло на 16% г/г до 32,4 млн человек

❗️Кредитный портфель за декабрь снизился до 2,6 трлн руб. (-3,4%)

✅Чистая прибыль* (🏦 +🏦) выросла на 42% до 112 млрд руб.

✅Общий капитал (🏦 +🏦) — 518 млрд руб.

🔥Достаточность капитала Н1.0 — 11,5% (мин 8,0%)

*Это прибыль по РСБУ. По МСФО прибыль группы Т-Технологии больше, так как есть еще дочерние организации.

💡А тем временем за 39 дней P/B поднялся до 1,56. Но для одного из самых технологичных банков мира это всё ещё дёшево, если рассматривать с долгосрочным прицелом.

( Читать дальше )

BTC - пузырь на рынке?

- 27 января 2025, 10:17

- |

Недавно мы видели пик цены BTC почти в $110 тыс и это показательно – так выглядит поведение “пузыря”. И это, конечно же, не актив, и конечно, не для портфеля долгосрочного инвестора.

Не каждый безумный рост создает пузырь. На фондовом рынке акции растут и падают, особенно компании новых технологий: ИИ, ITи биотех. Но в среднем, широкий рынок акций растет на длинном отрезке времени.

Вспомним о затратах

«В настоящее время ежедневно добывается 450 биткоинов, и это обходится майнинговым предприятиям в колоссальные 384 481 670 кВт·ч электроэнергии. Это составляет 140 336 ГВт·ч в год и превышает годовое потребление электроэнергии большинством стран, за исключением 26 наиболее энергоемких.» Источник

Как выглядит пузырь?

Рост цены экспоненциальный, с шумом и гамом. И именно биткоин – яркий пример. Огромное внимание СМИ, блогеров, что это новая валюта, которая заменит доллар США. Ключевые комментарии от лидеров общественного мнения, инвесторы в эйфории. Кстати, это главный признак — эйфория.

( Читать дальше )

Деловая активность в стране продолжает замедляться: индикатор бизнес-климата снизился до 3,8 пункта в конце 2024 г., что на 0,5 пункта ниже м/м, и это уже третий месяц подряд снижение – Ъ

- 27 января 2025, 09:14

- |

Согласно опросу 14,8 тыс. нефинансовых предприятий, проведенному Банком России с 1 по 20 января 2025 года, деловая активность в стране продолжает замедляться. Индикатор бизнес-климата снизился до 3,8 пункта в конце 2024 года, что на 0,5 пункта ниже ноября, и это уже третий месяц подряд снижение.

Несмотря на ухудшение краткосрочных ожиданий, текущие оценки бизнес-условий улучшились, что связано с локальным всплеском активности в конце прошлого года, особенно в малом и крупном бизнесе. Наибольшее улучшение наблюдается в оптовой торговле, в то время как в автотранспортной торговле оценки достигли минимума с сентября 2022 года.

Снижение ожиданий наблюдается в добывающих отраслях, что связано с усилением санкционных ограничений, в то время как в АПК и обрабатывающих производствах компании сохранили позитивные прогнозы. Однако в январе впервые за долгое время оценки состояния дел в обрабатывающей промышленности ушли в минус из-за снижения продаж.

Ценовые ожидания предприятий остаются на высоких уровнях, а рост инвестиционной активности замедлился в четвертом квартале 2024 года. В первом квартале 2025 года ожидается продолжение роста инвестиций, хотя в меньших объемах. Наибольшими препятствиями для роста остаются проблемы с обеспеченностью кадрами, что сказывается на планах по найму в 2025 году.

( Читать дальше )

В 2024 году на рынке pre-IPO было проведено сделок на сумму более ₽4,3 млрд – Ъ

- 27 января 2025, 07:12

- |

В 2024 году на рынке pre-IPO было проведено сделок на сумму более 4,3 млрд руб. Наиболее крупными стали «Самолет+» — 800 млн руб., Ultimate Education — 560 млн руб. и «РобоПро» — 500 млн руб. Платформа Rounds привлекла 901 млн руб., а средний размер инвестиций составил 2,93 млн руб.

По ожиданиям экспертов, в 2025 году объем сделок может вырасти до 10,5–14 млрд руб. и достигнуть 15–20 сделок с средним объемом размещения около 700 млн руб. Этот рост будет обусловлен развитием краудинвестинговых платформ и улучшением макроэкономической ситуации.

Однако существуют сдерживающие факторы. Основные проблемы — недостаточная инфраструктура, которая все еще требует доработок, и слабый вторичный рынок, затрудняющий продажу акций. Высокие процентные ставки также снижают интерес инвесторов.

Эксперты отмечают, что для ускорения роста рынка необходимо улучшение инфраструктуры, снижение ставок и развитие партнерств между платформами и брокерами.

( Читать дальше )

Мосбиржа возобновляет утренние торги. Торги на рынке акций будут осуществляться 17 часов в сутки – с 6:50 до 23:50 мск, на срочном рынке и рынке облигаций – 15 часов в сутки – с 8:50 до 23:50 мск

- 27 января 2025, 06:58

- |

27 января 2025 года Московская биржа возобновляет проведение утренней торговой сессии на фондовом и срочном рынках. Торги на рынке акций будут осуществляться 17 часов в сутки – с 6:50 до 23:50 мск, на срочном рынке и рынке облигаций – 15 часов в сутки – с 8:50 до 23:50 мск.

Жители восточных регионов России получат возможность участвовать в торгах на Московской бирже в более удобное для себя время. Участники рынка смогут быстрее реагировать на изменения мировой рыночной конъюнктуры и реализовывать дополнительные торговые и арбитражные возможности в утренние часы.

На фондовом рынке в утренние часы инвесторы смогут совершать сделки с наиболее ликвидными акциями, в том числе из Индекса МосБиржи, и облигациями федерального займа (ОФЗ). В перспективе на утренних торгах станут доступны операции с паями биржевых паевых инвестиционных фондов (БПИФ). Перечень бумаг, доступных на утренних торгах, размещен на сайте биржи.

На срочном рынке в утренние часы будут доступны все инструменты, которые торгуются на основной сессии.

( Читать дальше )

26.01.2025. Облигации.Мой список.

- 26 января 2025, 21:56

- |

26.01.2025. Облигации.Мой список.

Облигации интересные мне к покупке (на основании моих расчетов).

Мой фундаментальный анализ акций.

- 26 января 2025, 21:37

- |

Все значения для анализа беру на Smart-Lab, чрезмерно благодарен его создателям и авторам.

Значение «КФТ» исчисляется от 1 до 12 баллов. 1 — плохое значение, 12 — идеальное.

Формула следующая:(Если P/BV<1.5)=1+(Если E/P>инфляции)=1+(Если предполагаемая див.доходность>инфляции)=1+(Если предполагаемая див.доходность — предполагаемая инфляция*> инфляции)=2+(Если рыночная капитализация<объявленной капитализации)=0.5+(Если долг/ebitda<0)=2+(Если capex/S<6%)=1+(Если FCF на акцию>0)=1+(Если прибыль/активы>6%)=0.5+(Если балансовая стоимость>цены)=0.5+(Если E/S>25%)=0.5+(Если прибыль на основании цены>объявленной прибыли)=0,5+(Если debt/ebitda<2)=1+(Если EPS/цену>25%)=1+(Если S/E>0)=0.5-(Если FCF на акцию акцию / цену<10%)=1-(Если EV/EBITDA>10)=1

*Предполагаемая инфляция высчитывается по уравнению Фишера. На основании текущей инфляции и ключевой ставки.

Ниже прикрепляю список эмитентов с оценками от 8 баллов. Столбец «Мосбиржа» означает что акция входит в индекс Мосбиржи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал