ИНВЕСТИЦИИ

⚡️С новым хаем вас, криптаны и криптоманки 🏆

- 22 января 2025, 10:07

- |

Крипта по-прежнему мне очень интересна, см. БМВ Аромата от 19.01.2025, за один день ничего не изменилось.

Кульбиты с мемами нового-старого президента Трампа крайне интересные, конечно же, выводят индустрию на новый уровень.

Это не шутки, а новая реальность.

Каким образом может мем-коин стоить столько десятков миллиардов долларов за один день?

Невозможно было представить, а вот теперь требуется именно над этим стараться думать, что такое — да, возможно.

И это уже не Илон, мать его, Маск пампит, а президент США, с этим точно стоит считаться.

Хотя это одно и тоже по сути, что Илон, что Трамп — одна команда же.

Безусловно, это новая эра, пыль уляжется.

Скоро поймем, что, к чему и почему, как оно будет в ближайшем мемкойновом будущем.

Стоит отметить, что таким образом позиции Телеграма и его Ton резко вниз теперь стали, Трамп многократно популярнее.

AROMATH — едко и метко о фондовом рынке.

- комментировать

- Комментарии ( 0 )

Рынок абсолютно спекулятивный, вернее, даже так - лудоманский на 300%.

- 22 января 2025, 10:04

- |

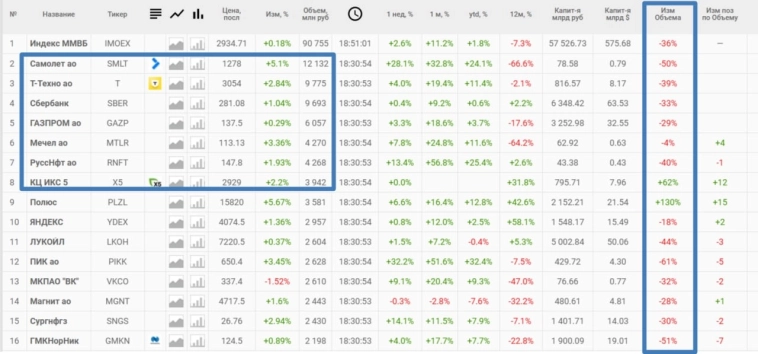

Обороты упали на 30-50% почти по всем акциям.

А в лидерах по оборотам при этом — компании третьего эшелона #SMLT, #MTLR и #RNFT,

неужели тут серьезно можно говорить о росте всего рынка сейчас и о среднесрочных инвестициях?

Пропали гигантские обороты в #T Тинькофф ( да, я пишу по старинке, так привычнее), либо все шорты закрыли, либо все акции уже купли-продали-раздали кому и как надо. А если Покупателей по таким ценам больше нет — вероятна сильная фиксация.

С другой стороны #PLZL Полюс — абсолютный красавец, недельный график хорош, так ведь и по цели уехать может, а у нас теперь сейчас позиции нет.

И как входить с такими огромными стопами?

Пока значит никак, опасно.

Подожду следующего трамвая.

По ходу дела золотой поезд может поехать далее,

ведь рост подтверждается графиком самого металла драгоценного,

а главное — графиками акций иностранных золото и серебро производителей, таких как #NEM, #WPM, #KGC и других.

Очень сильно пролили валюту сегодня — похожая ситуация была перед Новым годом в конце декабря — возможно, что сейчас перед налоговым периодом продавали вынужденно.

( Читать дальше )

Одноклассники, входящая в холдинг VK, представила новый дейтинг-сервис ОК Знакомства, для аудитории 40+, с инвестициями до ₽170 млн – Ъ

- 22 января 2025, 08:50

- |

Соцсеть «Одноклассники», входящая в холдинг VK, представила новый дейтинг-сервис «ОК Знакомства», ориентированный на пользователей 40+ с интересами в области кулинарии, садоводства, дачи и других хобби. Инвестиции на этапе запуска оценены в 120–170 млн руб. Сервис включает классическую ленту анкет и возможность поиска по интересам, а также встроенные покупки, такие как VIP-статус и функции для поднятия анкет.

Представители компании отмечают, что приложение может привлечь аудиторию, ориентированную на долгосрочные отношения, но существуют опасения, что оно не увеличит популярность самой соцсети. Эксперты считают, что успех «ОК Знакомства» зависит от инвестиций в маркетинг и развитие, однако оно не окажет значительного влияния на базовую аудиторию «Одноклассников».

Среди вызовов для сервиса — ограниченная аудитория социальной сети и конкуренция с другими дейтинг-платформами. Однако ориентированность на старшее поколение может сыграть свою роль на фоне российской демографической ситуации.

( Читать дальше )

Что произошло с РФ рынком за торговую сессию?

- 21 января 2025, 22:02

- |

🧠 Что сегодня получилось?

Открытие сегодня получилось не такое, как должно было быть. Открытие планировалось с большим гэпом вниз, у уровня поддержки 2900. Однако утром вышли новости про Трампа и переговоры, на которые индекс отреагировал позитивно. Открытие координально изменилось, и если планировалось вниз на процент, то факт получился с открытием на 0,4% вниз, а это сильно подпортило изначальный план работы. Поэтому сегодня НЕ лонговал индекс от 2900 и НЕ торговал вообще. Но что получается по закрытию?

💯 Фактическое лонговое закрытие рисуется на графике, а именно это сбор ликвидности под 2900 и зеленая, выкупая свеча под закрытие на основной торговой сессии. Поэтому изначальный приоритет работы на завтра будет идти от лонга. Но учитывайте, что вечерка еще торгуется, а значит много может поменяться и если открытие будет с гэпом вверх, с Лонгами нужно будет поосторожнее.

❗️ Исходя из закрытия получается, что с большей вероятностью жду рост индекса к 2950, а там дальше уже посмотрим.

( Читать дальше )

ТГК-14 два новых выпуска облигаций с доходностью до 29% и ежемесячным купоном

- 21 января 2025, 12:55

- |

Знакомый для нас эмитент снова хочет попросить у инвесторов в долг! Совсем недавно, в сентябре ТГК-14 проводил SPO ( делал об этом подробный пост можно прочитать тут), теперь решили выпустить облигации, сразу два выпуска для квалифицированных и неквалифицированных инвесторов с доходностью под 29% годовых и объемом около 500 млн руб на два выпуска, давайте подробно разбираться.

Отчеты за 3 квартал 2024 г. по МСФО: Магнит, ММК, Северсталь, X5 Retail Group, Фосагро, Т-Технологии, Роснефть, Интер РАО, Акрон.

Свежие облигации: Селектел (КС+4%), Новосибирскавтодор (29%), Металлоинвест (КС+2,75) Positive Technologies (КС+4%)

Если вы инвестируйте в акции и облигации РФ не пропустите следующие обзоры.

ПАО «Территориальная генерирующая компания № 14» образована ещё в 2004 году в результате реформы РАО ЕЭС на базе генерирующих активов Читаэнерго и Бурятэнерго.

( Читать дальше )

Моё мнение о возможностях ИИ в инвестициях и трейдинге

- 21 января 2025, 12:01

- |

На зимних каникулах, в отсутствии регистраций выпусков и размещения облигаций, мне захотелось оценить возможности искусственного интеллекта в области инвестиций и трейдинга. Я провёл достаточное количество опытов с ИИ, что позволило мне оценить способности ИИ в этой сфере и сформировать собственное мнение на этот счёт.

К концу экспериментов я полностью убедился, что искусственный интеллект не может иметь собственного мнения и тем более он не может давать конкретные прогнозы по рынку. Тем не менее ИИ может проанализировать доступную информацию и сделать некоторые выводы.

На данный момент технологии искусственного интеллекта уже применяются в финансовой сфере, но их роль всё ещё ограничена и требует человеческого контроля. Алгоритмы машинного обучения могут анализировать большие объёмы данных и выявлять тенденции, но они не учитывают всех факторов, влияющих на рынок, и не могут предсказать все возможные сценарии развития событий.

Трейдинг и инвестирование несут в себе сложные аналитический и финансовые процессы, которые требуют глубокого понимания рынка, анализа рисков и принятия решений в условиях неопределённости.

( Читать дальше )

❗️❗Справедливая стоимость акций x5 group (пятёрочка)

- 21 января 2025, 10:56

- |

🎯Рассчитываем справедливую стоимость акций на 2025 год!

На прошлой неделе в студии РБК представитель компании Х5 ответил на некоторые вопросы Максима Орловского (CEO «Ренессанс Капитал»)

Из того, что мы уже знали:

📌Выкуп акций (10,2%) у нерезидентов с дисконтом

📌Рост затрат на инвестиционную программу в 2025-2026 гг.

📌Накопленная кубышка пойдет на байбэк у нерезов и выплату дивов

Что важного узнали:

📌Прогнозируют рентабельность по EBITDA на уровне 6,5%

📌Скоро должны представить новую дивидендную политику

Рентабельность по EBITDA даёт нам возможность рассчитать справедливую цену акций на конец 2025 года.

💡Мы прогнозируем выручку Х5 за 2024 год в районе 3,7-3,8 трлн рублей и с темпами роста 16-18% это ориентирует нас на 4,3-4,4 трлн руб. выручки за 2025 год.

✍️ EBITDA за 2025 год может быть в районе 280 млрд рублей, исходя из выше озвученной рентабельности.

Fwd EV/EBITDA 2025 = 3,5

Важно, что мы не учитывали «кубышку», которая находится в краткосрочных финансовых активах, так как она в 2025 году должна уйти на байбэк и дивы. С этой «кубышкой» EV/EBITDA был бы ещё меньше.

( Читать дальше )

ТОП акций российского IT сектора

- 21 января 2025, 10:09

- |

💸 Друзья, инфляция продолжает подтачивать покупательную способность, а ключевая ставка Центробанка остаётся неизменной. Вы, возможно, задумываетесь: «Стоит ли вообще инвестировать в акции? Может, лучше положить деньги на депозит или купить облигации?»

🔍 Но я предлагаю вам мыслить шире и глубже. Пока большинство паркует деньги в более безопасных инструментах, мы с вами найдём те компании, которые способны обогнать рынок и принести серьёзный доход. Сегодня я расскажу вам о пяти акциях, на которые стоит обратить внимание в 2025 году.

🔥 Инвестиции в эпоху сбережений: вызов или шанс?

❓ 2024 год был годом сбережений. Рекордные ставки по депозитам, рост объёмов фондов денежного рынка — всё это формировало настрой на безопасность. Но будет ли 2025-й таким же? Или он принесёт возможности для тех, кто готов рискнуть ради более высокой доходности?

🥸 Всё сводится к выбору стратегии. Если ставка останется высокой, деньги продолжат стекаться в облигации и депозиты. Но если инфляция начнёт снижаться, а регулятор ослабит свою монетарную политику, мы увидим переток капитала в акции. Именно поэтому важно выбрать тех, кто способен выигрывать в любых условиях.

( Читать дальше )

Сбер отчитался за декабрь 2024 г. — прибыли помогли курсовые разницы, капитал восстанавливается за счёт переоценки облигаций. Позитив?

- 21 января 2025, 09:38

- |

🏦 Сбербанк опубликовал сокращённые результаты по РПБУ за декабрь 2024 г. Банк завершил этот год по прибыли лучше, чем 2023 г., но для этого использовал разные хитрости (низкое резервирование, сокращение опер. расходов, переоценку налогов и перенос выплаты дивидендов), в этом месяце на помощь пришли прочие доходы и низкое резервирование, иначе мы увидели бы прибыль ниже 100₽ млрд. Темпы выдачи корп. кредитов увеличились, поэтому давайте подробно рассмотрим кредитные портфели (кредитный портфель впервые сократился за последние 2 года). Частным клиентам в декабре было выдано 286₽ млрд кредитов (-56,7% г/г, в ноябре 327₽ млрд):

💬 Портфель жилищных кредитов вырос на 0,2% за месяц (в ноябре 0,6%), за 2024 г. увеличился на 8,6% и составил 11₽ трлн. В декабре банк выдал 149₽ млрд ипотечных кредитов (-68,1% г/г, в ноябре 168₽ млрд). Снижение связано с отменой льготной ипотеки (видоизменение семейной), повышения КС.

💬 Портфель потреб. кредитов снизился на 3,1% за месяц (в ноябре -2,1%, перераспределение портфеля), за 2024 г. увеличился на +0,7% и составил 3,9₽ трлн. В декабре банк выдал 125₽ млрд потреб. кредитов (-27,7% г/г, в ноябре 89₽ млрд). Снижение выдачи связано с тем, что регулятор повысил макронадбавки практически по всем необеспеченным ссудам и взвинтил КС до 21%.

( Читать дальше )

Какие дивидендные акции купить после инаугурации Трампа!

- 21 января 2025, 09:24

- |

Приближается день моей зарплаты, через 3 дня придут деньги и я заранее подготовил для себя список дивидендных акций, которые буду покупать 24 января. Делюсь им с вами!

Наш рынок

За последний месяц индекс Мосбиржи показал рекордный рост на +21%, преодолев сильный уровень в 2900п.

Позитивный драйвер, на котором рос рынок, понятен — это возможное скорое урегулирование конфликта РФ с Украиной на фоне прихода к власти Дональда Трампа. Например, Трамп уже распорядился организовать телефонный разговор с Путиным, а наш президент заявил, что открыт для диалога с США.

Рынок растёт на ожиданиях и как раз сейчас эти ожидания очень оптимистичны! Многие аналитики прогнозируют рост нашего рынка на горизонте года до 3500п (это еще около +20% от текущей цены без учёта дивидендов!). Этот прогноз выглядит реалистично, но всё будет зависеть от развития геополитических событий.

Так же, если мы посмотрим на сезонность, то статистика говорит, что до начала дивидендного сезона (до мая) рынок обычно растёт:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал