ИНВЕСТИЦИИ

«Аструм» получила долю в еще одном игровом активе

- 21 июня 2023, 13:38

- |

Подробнее – в материале «Ъ»

- комментировать

- Комментарии ( 0 )

Новичкам следует доверить свои средства профессионалам, а не "нырять в омут" самостоятельной торговли на бирже — Набиуллина

- 21 июня 2023, 12:18

- |

Источник: tass.ru/ekonomika/18076251

Глава Новатэка высказался насчёт компании и её будущих дел, рассмотрим данные высказывания

- 21 июня 2023, 11:59

- |

Отголоски ПМЭФ (Петербургский международный экономический форум) доносятся до частных инвесторов, руководители компаний дают пищу для размышлений насчёт будущего эмитентов. В стороне не остался и глава Новатэка Леонид Михельсон, давайте выделим главное из его высказываний:

🗣 «По EBITDA у нас будет процентов на 25 меньше, по прибыли—процентов на 30 меньше. Причина состоит в значительном снижении цены на СПГ по сравнению с прошлым годом. Эта ситуация сейчас в целом характерна для отрасли»

🗣 «В прошлом году на Ямал СПГ мы произвели больше 20 млн тонн, но не было ни одной остановки. Сейчас на сервисе находится вторая линия сжижения. В августе на сервисе в течение трёх недель будет находиться третья линия, поэтому по году планируется меньше 20 млн тонн. Также компания может сохранить на уровне 82 млрд куб. м или на 1-2% нарастить добычу газа, она ждёт такого же роста по жидким углеводородам»

🗣 «Капвложения будут больше $22 млрд. Из-за того, что мы перешли на электроприводы, нужны электростанции, это удорожает проект. Но с другой стороны, операционные затраты будут меньше, потому что газовые турбины требуют постоянного техобслуживания, а электродвигатель — нет»

( Читать дальше )

Что дают мне инвестиции?

- 21 июня 2023, 10:09

- |

1.Надежду на светлое будущее в плане финансового благополучия. Статистика говорит о том, что у долгосрочных инвесторов все в порядке с финансовым балансом.

2.Новые интересы, связанные с поиском и оценкой хороших компаний/идей на рынке.

3.Радость от дивидендов, купонов. Эффект сюрприза. То, что есть в детстве, и чего так не хватает во взрослой жизни — когда кто-то сильный и большой одаривает тебя просто за то, что ты есть

4.Более эффективное использование ресурсов — урезание трат на всякую ненужную шелуху, типа нового смартфона (при нормально работающем старом), расширения гардероба и т.п.

5.Общение с… или чтение умных людей, которые поднимают твой уровень ума/знаний

6.Опыт управления своим портфелем похож на управление микрокомпанией, которая должна приносить больше прибыли при меньших издержках. Это интересно.

В общем, вывод: оно того стоит) Сразу оговорюсь, что инвестирую в долгосрок, не спекулирую.

А что вас привлекает в этой сфере?

Насколько вы верите своим инвестиционным решениям?

- 20 июня 2023, 18:29

- |

В этом посте многим покажется, что я натягиваю сову на глобус, но мне кажется, что философские мысли, которые я напишу дальше имеют место быть, и могут послужить развитию личного отношения к инвестициям, а также работ в части поведенческих финансов.

Когда мы мы говорим об инвестициях и думаем, куда вложить свои деньги, чтобы постараться их приумножить, то редко задумываемся, что по большому счёту мы говорим о вере в наши собственные решения и выводы. При этом мы имеем дело не с некой абсолютной верой, которой от нас зачастую требует религия, а весьма измеримой верой, которая порождена логикой. Но эта логика иногда сильно сбоит, особенно у начинающих инвесторов.

О чём это я?

Давайте посмотрим на ситуацию через вот такие утрированные примеры, чтобы стало более понятно.

Предположим, что у нас есть два актива:

- Первый — безрисковый актив, который с гарантией принесёт нам 10% годовых.

- Второй — рискованный, который с вероятностью 80% принесёт 15%, а с вероятностью 20% даст убыток в 5%.

( Читать дальше )

После нескольких лет на рынке.

- 20 июня 2023, 17:59

- |

Не стоит играться в Уоррена Баффета или Дэвида Линча, выбирая вручную те или иные акции, изучая бесконечные отчётности и мультипликаторы. Пытаясь создавать свои уникальные стратегии. Это никак не защитит от убыточной позиции. Вы потратите время, силы и потеряете деньги одновременно, занимаясь этим вручную. Только ценой неимоверных усилий, можно приблизиться к доходности индекса, чтобы потом, вдруг, потерять и её на каком-то чёрном-сером лебеде. Как получилось у меня с Газпромом(Более ⅔ портфеля).

Лично я, слишком был вдохновлён всей этой темой, хотел почувствовать себя персонажем из книги Майкла Льюиса, в центре событий, в круговороте происходящего на фондовом рынке. Погрузиться с головой в это. И по правде говоря, так и произошло, но в отличие от тех персонажей, я ничего кроме нервотрёпки и тонны лишней информации не получил. Решите для себя, вы на рынке ради развлечения, ради отыгрывания образа или ради заработка.

Индексное инвестирование* — это всё. Нет смысла надрываться и играть в инвестиции. Кстати, сам Баффет рекомендует именно индексное инвестирование. Мне понадобилось несколько лет, чтобы осознать эту банальность, лежащую на поверхности.

( Читать дальше )

Импортонезависимость российского ИТ - это возможно?

- 20 июня 2023, 17:22

- |

Спойлер: возможно! В апреле этого года у нас появилось новое подразделение — SL Soft — поставщик российского ПО для бизнеса. О том, зачем мы его создали и какие от этого перспективы — рассказали дальше.

Как и зачем? Создание SL Soft — наш ответ на трансформацию рынка. После ухода западных поставщиков ПО спрос на отечественные продукты сильно вырос. Так, закупки российского “софта” крупнейшими корпорациями и ведомствами взлетели на 70% по итогам 2022 года.

Софтлайн, активно развивающий импортозамещающие продукты, стал бенефициаром сложившейся ситуации. Мы решили объединить ряд наших решений и вывести несколько полностью импортонезависимых продуктовых линеек от SL Soft. Теперь мы можем предлагать заказчикам полный комплекс решений по переводу ПО на российские технологии. В него входят собственные бизнес-приложения и дополнительные сервисы, например, заказная разработка. Подробнее о SL Soft — читайте тут!

Что дальше? Наша цель — сделать SL Soft одним из лидеров российского рынка корпоративных бизнес-приложений, а в 2023 году — удвоить бизнес подразделения.

( Читать дальше )

Возможные дивиденды Алросы за 1 полугодие 2023 года — проблематичны, есть множество факторов, которые могут помешать этому

- 20 июня 2023, 16:10

- |

💎 «Алроса может выплатить дивиденды по итогам 1 полугодия 2023 года, если ситуация на рынке алмазов останется стабильной. Такой подход согласовали основные акционеры компании — правительство РФ и Якутия», сообщил в интервью глава Якутии Айсен Николаев на ПМЭФ (Петербургский международный экономический форум).

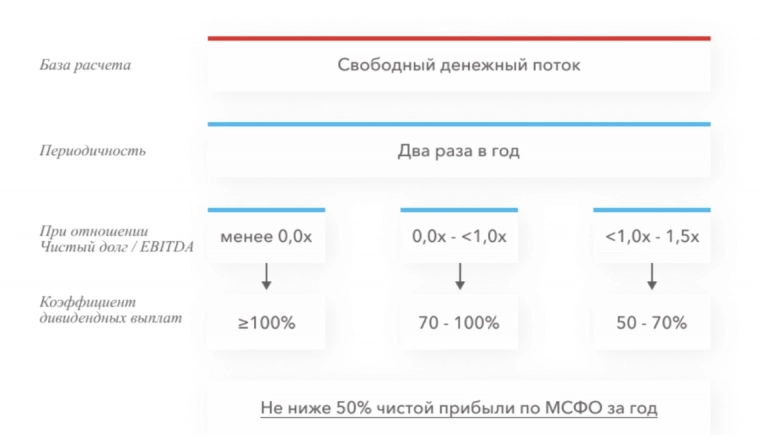

Если рассматривать дивидендную политику компании, то выплаты производятся 2 раза в год. В случае если текущее и прогнозное значение коэффициента Чистый долг/EBITDA не превышает уровень 1,5х, выплачивается минимальный уровень дивидендов в размере 50% от чистой прибыли по МСФО за год. Алроса в апреле прошлого года попала в SDN List и не выплачивала финальные дивиденды за 2021 год, за I полугодие 2022 года, а также финальные за 2022 год. Почему я считаю выплату дивидендов за 1 полугодие 2023 года маловероятной (как акционер данного эмитента я всеми руками за выплату, но много внешних факторов):

▪️ Отсутствие отчётности. По словам, того же Николаева ситуация на алмазном рынке: «в принципе, нормальная». Отследить экспортные поставки — невозможно. Любая отчётность компании скрыта от частного инвестора, поэтому инвестиции происходят вслепую. Проверить эту «нормальность» не под силу и какая на самом деле выручка, чистая прибыль, FCF, долг компании — загадка;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал