ИНВЕСТИЦИИ

Прибыль до вычета налогов: почему этот показатель важен для инвесторов

- 24 декабря 2024, 10:02

- |

EBITDA (прибыль до вычета процентов, налогов, амортизации и износа) — это показатель, который стал важной частью финансового анализа и оценки бизнеса. В этой статье мы разберем, как рассчитывается EBITDA, какие данные он предоставляет и почему этот показатель является ключевым в процессе анализа компаний.

Что такое EBITDA?

EBITDA можно назвать «прибылью до вычета» — это финансовый индикатор, который показывает операционную прибыль компании, не принимая в расчет расходы по кредитам, налоги, амортизацию и износ. Несмотря на отсутствие обязательности в его применении, EBITDA стал основным инструментом для анализа и сравнения показателей компаний на фондовом рынке.

Инвесторы активно используют этот показатель для оценки, насколько эффективно функционирует бизнес, до учета всех налоговых и финансовых обязательств. Почему же так важно учитывать EBITDA?

Как появился этот показатель?

EBITDA был впервые предложен в 1980-х годах для анализа способности компаний оплачивать проценты по своим долгам. Со временем этот показатель стал более универсальным и широко используется для оценки операционной прибыли компаний. Он позволяет получить представление о реальной доходности бизнеса, исключая из анализа влияние факторов, таких как структура капитала и налоги, которые могут сильно варьироваться.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Рынок остаётся открытым ... и больным

- 24 декабря 2024, 09:56

- |

Вчера мы получили второй торговый день с повышенными оборотами и ростом цен на акции не самого лучшего качества.

Ультраволатильные и закошмаренные акции не первых двух классов вынесли уже с лоев на максимумы аж до +45% — признак шизофрении рынка,

он явно болен.

Сегодня или в ближайшие дни ожидаю коррекцию по акциям и индексу, причины которой потом все объяснят популярно. Металлурги вчера первыми, как полагается, показали пример небольшой коррекции, смотрим далее реакцию в них — в случае отбоя снова в рост это будет сильным сигналом и подтверждением, в случае сдутия — готовимся ловить весь рынок намного ниже в 1 квартале 2025 перед БДСМ-2025.

Напоминаю, что для поддержания даже текущих цен нужны покупатели с деньгами, а деньги не из тумбочки берутся на биржах при этом.

⚡️ Сегодня опубликую список возможных триггеров и доводов ЗА рост рынка с текущих, а затем запостим такой же список Против роста рынка и проголосуем.

Свои варианты За продолжение роста можно культурно обсудить и написать в общем чате Aromath.

( Читать дальше )

Аэрофлот отчитался за III кв. 2024 г. — компания продолжает генерировать прибыль, переоценка налога и демпферные выплаты творят чудеса

- 24 декабря 2024, 07:15

- |

Аэрофлот представил нам фин. результаты по МСФО за III кв. и 9 месяцев 2024 г. Эмитент продолжает оставаться прибыльным, а не убыточным, как в 2023 г., но если углубиться в изучение отчёта, то прибыль сложилась из разовых эффектов и помощи государства. Рассмотрим для начала основные данные:

✈️ Выручка: 636,5₽ млрд (+44,3% г/г)

✈️ EBITDA: 182,2₽ млрд (+31,6% г/г)

✈️ Чистая прибыль: 59,9₽ млрд (в 2023 г. убыток -111,3₽ млрд)

💬 За 9 м. 2024 г. Аэрофлот перевёз 42,5 млн пассажиров (+18,7% г/г). На внутренних линиях пассажиропоток увеличился до 33 млн пассажиров (+14% г/г), на международных линиях до 9,5 млн пассажиров (+38,3% г/г). Процент занятости пассажирских кресел составил 89,8%, увеличившись на 2,2 п.п. год к году.

( Читать дальше )

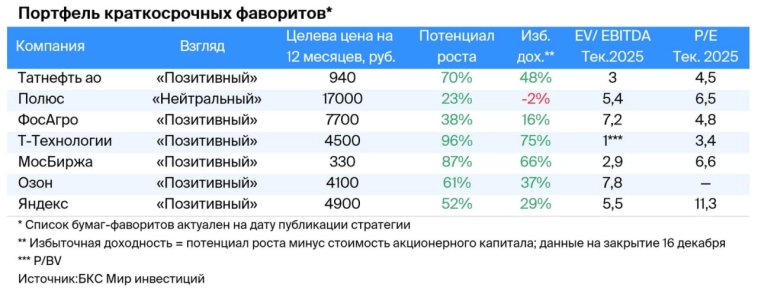

ТОП-7 компаний для покупки на короткий срок

- 24 декабря 2024, 00:25

- |

Конец года, время подводить итоги и строить прогнозы на будущее. Аналитики инвест избушек домов, спешат поделиться своими стратегиями на 2025 год. Документы как правило довольно обширные, читать их интересно но долго. Я стараюсь сразу выделять главное и делать для себя небольшой «конспект».

Долгосрочный взгляд на рынок повышен до «Позитивного», цель по Индексу МосБиржи — 3500 пунктов на 12 месяцев вперед (потенциал роста 45% без дивидендов, 57% — с дивидендами).

Краткосрочный взгляд теперь «Нейтральный» на фоне потенциального повышения ключевой ставки.Макрофакторы: рост ключевой ставки в III–IV кварталах 2024 г. и геополитика — временные.

P/E рынка упал до 3,3х — опять рекорд, на 45% ниже среднеисторических 6,1х.

Снова ждем повышение ключевой ставки.Базовый сценарий — 23% в декабре, далее стабилизация до конца II квартала.

Первое снижение в конце II квартала, 16% на конец 2025 г.Тактически выбор в пользу облигаций — исторически рекордные доходности, премия за риск в акциях невысока.

( Читать дальше )

Остался Заботкин

- 23 декабря 2024, 20:52

- |

Про вероятное окончание медвежьего рынка и пройденное дно было. Спасибо, Тимофей!

Доказательства тут: www.youtube.com/live/6V20TzyKXuw

(Всем рекомендую)

2000 по индексу стало чуть ближе.

Теперь жду Заботкина. Но, наверное, уже в январе.

Bitcoin провалился уже до цены в $93,000. Аналитики считают, что падение...

- 23 декабря 2024, 19:17

- |

Текущая ситуация на биткоине

Цена биткоина продолжает снижаться, торгуясь ниже уровня 95334. Это подтверждает наш предыдущий анализ о том, что уход цены ниже этого уровня будет являться продолжением движения вниз. Об этом подробно обсуждали в нашем телеграм-канале:

Цели падения

Мы установили две цели падения: 88000 и 80000. Это уровни, на которых мы будем искать разворот для покупки.

Возможный разворот

Однако стоит отметить, что в любой момент могут появиться покупатели и спровоцировать разворот вверх. Для этого нужно пробить уровень 99544.

Заключение

Пока что все идет по плану. Цена биткоина снижается к целевым уровням. Если появятся покупатели, то для разворота тренда необходимо пробить уровень 99544. Следите за обновлениями для получения дополнительной информации.

В телеграм опубликован весь прогноз за пару месяцев. Кому интересно, подписывайтесь и отследите как всё четко отработало:https://t.me/HamsterKombat_analytics

Прошу в комментариях не писать свои идеи и мысли по рынку, мне они не нужны. Создавайте свои блоги и там пишите.

( Читать дальше )

Что произошло с РФ рынком за торговую сессию?

- 23 декабря 2024, 19:10

- |

👉 Продолжится ли этот бесконечный рост? Или все таки пора в коррекцию?

✅ Итак сегодня индекс вопреки всему продолжал расти и от цены минимума, до максимума подрастал на 3%, что также достаточно много. Открытие получилось с гэпом, который остался незакрытым. Плюсом цена сделала ложный пробой наклонного уровня сопротивления, оставив длинный хвост сверху сегодняшней дневной свечи. Да и в целом после пятницы перекупленность, никуда не делась, а лишь наоборот увеличилась.

💯 Вот и получается, что аномальный рост + подход под сильное сопротивления + гэпы снизу. Получается есть конкретные факты за падение, причем обращаю Ваше внимание на то, что они объективные и НЕ Я их придумал!!! А то читая всякие каналы, пишут, что будет рост, выдавая желаемое за действительное… Если же говорить про рост, то насколько он вероятен и будет ли?

Понятное дело, что на рынке может быть все что угодно, но честно говоря нет НИ одного объективного фактора за рост. Рост из за ставки?

( Читать дальше )

🤔 Почему такие выносы по акциям — это ненормально?

- 23 декабря 2024, 19:06

- |

❗️Вынос на +15,54% по индексу #IMOEX2 Мосбиржи и до +25-45% в акциях с лоя за пару недель вызывает у меня еще большие подозрения и вопросы.

А кто покупатели по текущим ценам?

На сколько у них хватит денег держать эти цены,

т.е. нужны будут обязательно же новые покупатели с новыми деньгами, чтобы такие цены устоялись или тем более росли далее.

Иначе — всегда есть продавцы, вполне возможно, что после такого намного легче как раз рынку ехать вниз.

Сегодня купили вновь спекулятивно валюту согласно уровням по имеющемуся заранее плану, со стопами.

Ниже группа графиков «для шизоидов», интересующие меня прежде всего,

с выносами вверх по +25-45%, для памяти и констатации нехарактерного и сильно проявленного сейчас приступа.

Это ненормально, так не растут, а выносят шорты.

( Читать дальше )

Сам себя похвали приблизительно так: «А ты хорош!»

- 23 декабря 2024, 17:59

- |

«Некоторая часть предпринимателей живет с желанием все контролировать, - Оff topic про флагманские жизненные цели ведет 🕵🏻♂️ финконсультант Александр Журба. — Опыт в детском или подростком возрасте говорит им, что надо обязательно все держать в руках и дергать за ниточки, чтобы чувствовать себя хорошо и безопасно. И держать надо все — бизнес, семью, партнеров, инвестиции и любую другую часть жизни».

Все должно быть, как должно быть, везде нужно все оградить заборчиками, написать инструкции и в целом держать в уме. И где-то в глубине живет убеждение, что есть финальная точка, в которой наступит рай и благодать, надо просто еще годик поработать, описать процессы, нанять людей… И вот тогда мир станет понятным, контролируемым и предсказуемым.

В реальности все работает ровно наоборот — чем больше ты пытаешь все контролировать, тем меньше ты контролируешь. Это работает примерно как знание-незнание или информационная безопасность — каждый раз, когда ты делаешь что-то для безопасности, приносишь в систему новые риски, которые тоже требуют что-то сделать.

( Читать дальше )

Выгодотоксикоз. Откуда у знатных брокеров семилетний зуд?

- 23 декабря 2024, 16:43

- |

🔔 «Велес Капитал» считает, что акции «Распадской» достойны по ценнику 246 рублей. Рост не абы какой, но сегодня и 6% уже хорошо. Если запаслись, не спешите продавать.

🔔 «Т-Инвестиции» (никак не привыкнуть к этому бестолковому названию) убеждают народ, что прогнозная стоимость акций ПАО «Группа Аренадата» составляет 210 рублей. Хватит считать, идите и покупайте.

🔔 «Цифра брокер» божится, что акции МКПАО «Т-Технологии» недооценены и на конец следующего года потянут по 3650 рублей.

🔔 «Т-Инвестиции» заинтересовались ПАО «Группа Астра». Прогнозная стоимость акций оценивается в 610 рублей.

🔔 ИК «АКБФ» голосует за обыкновенные акции «КАМАЗа» по 177 рублей. Потенциал роста 92%.

🔔 Freedom Finance Globa: котировки акций Novabev Group за год могут вырасти до 570 рублей.

🔔 «Газпромбанк Инвестиции»: а не присмотреться ли нам, батенька, к акциям «Инарктики»?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал