ИНвестиции

Долгосрочные Инвестиции / Инвестиции = Теория / Как изменится Мир за 40 лет?

- 14 января 2021, 20:02

- |

- комментировать

- Комментарии ( 3 )

SPAC

- 14 января 2021, 18:25

- |

( Читать дальше )

15 мифов о дивидендах

- 14 января 2021, 17:31

- |

МИФ

Здесь стоит разделить ответ на два. Подход к выплате дивидендов у компаний, представляющих развитые рынки (яркий пример — американский рынок) и представляющих российский рынок — разный.

Американские компании, как правило, выстраивают свою многолетнюю дивидендную политику так, чтобы она была предсказуемой, а дивидендный поток для инвестора был стабильным. Размер дивидендов часто не зависит от свободного денежного потока или прибыли компании. Размер дивидендов, как правило, стабилен на протяжении долгих лет и даже немного повышается год к году. В такой системе прогноз дивидендов — нетрудное занятие, и наибольшую сложность составляет вопрос, будет ли компания прерывать (сокращать) выплату дивидендов в трудные времена (которые происходят довольно редко). По данным анализа Citi “What works in Equity Markets”, предсказание дивидендов у аналитиков в разы точнее, чем предсказания выручки или прибыли.

( Читать дальше )

Кейс Селигдар: оставлять ли в активном портфеле?

- 14 января 2021, 16:41

- |

Небольшой российский золотодобытчик в 2020 году стал одним из лидеров роста на рынке акций РФ. Компания находится вне наблюдений большинства инвесторов. При этом отчетность Селигдара остается одной из самых интересных и необычных на рынке.

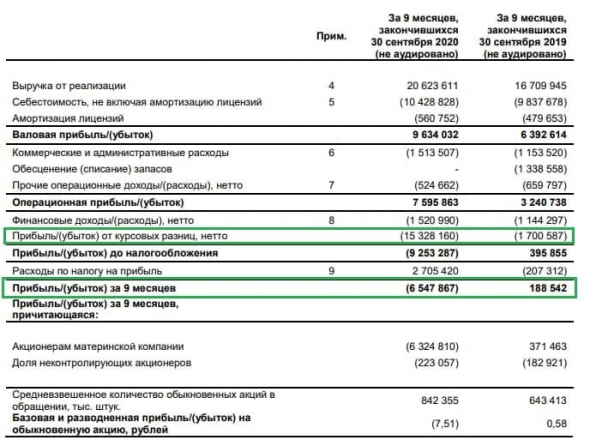

Получили убыток на росте золота. В 2020 году доходы Селигдара выросли как и у всех производителей драгметаллов. Из-за роста цен на золото выручка по итогам 9 месяцев прибавила 26%, EBITDA выросла в 1,5 раза. Однако компания оказалась не просто убыточной, а очень сильно убыточной. При выручке в ₽20,6 млрд, чистый убыток превысил ₽6,5 млрд.

( Читать дальше )

ОПИФы. Результаты 2020

- 14 января 2021, 15:52

- |

По итогам выковыривания данных я насчитал данные 239 открытых фондов.

Из них 83 фонда акций

74 фонда облигаций

38 смешанных фондов

31 фондов фондов (внутри иностранные ETF/mutual обычно)

Ну и там немного еще индексных и фондов денежного рынка.

Средний результат фонда: +20,40%, медиана +14,92% (в этом году медиана обогнала индекс Мосбиржи полной доходности).

Конечно мы понимаем, что неслабую часть доходности нам подарили фонды, ориентированные на иностранные активы или активы в иностранной валюте.

Поэтому немного к категориям. Иностранных фондов меньше, да и они куда хуже умеют в инвестирование за рубежом, поэтому будем смотреть РФ.

Фондов на российские акции я насчитал 54. Их средняя доходность: +13,91%, медиана: +13,07%

( Читать дальше )

Исповедь инвестиционного труса. О жизни, бизнесе и инвестициях.

- 14 января 2021, 12:25

- |

Но для начала немного истории и что меня привело на фондовый рынок. Всю жизнь (сейчас мне 42) честно работал специалистом (продажи и маркетинг), получал зарплату, копил и пытался сделать какой-то бизнес. Прогорал два раза в попытках открыть своё дело и в результате получил разочарование и забил на эти попытки. У меня средняя заработная плата по рынку (Подмосковье, даже не Москва) и звёзд с неба не хватаю, но очень хочется.

Просматривая разных гурублогеров натолкнулся на интересную мысль — бизнес нужно открывать с нуля, иначе это инвестиция. Немного дум, небольшое везение и вот я открываю подряд три точки продаж (всего их было четыре, одна менялась) по торговле чаем (кофе, шоколад, корзинки и т.п.) с вложением что-то около ста тысяч рублей (аренда, транспорт, очень мелкие закупки, типа кассового аппарата). В основном всё торговое оборудование в безвозмездном пользовании от партнёра и товар от него же под реализацию. То есть по сути открылся действительно без денег, так как открыть только одну точку обходилось рублей в 500 тысяч. Я продолжал работать по найму и подпитывать бизнес. За два года он так и не вышел в ноль. Убытков к слову тоже не приносил, но беготни знатно. Зато познакомился с кучей предпринимателей, которые ездят на раздолбаных машинах, постоянно в бегах без продуху и отдыха. Может бизнес бы и вышел на прибыли, но вдруг начался санкционный гнёт и индекс надежд стремительно улетучивался. В результате всё свернул и опять впал в депрессию. Создать что-то приносящее доход помимо своей головы, рук и ног не получалось даже.

( Читать дальше )

Как стать БОГАТЫМ?

- 14 января 2021, 11:32

- |

Мне достаточно часто приходится слышать, что люди приходят в инвестиции, чтобы разбогатеть. По своим мини опросам, которые я провожу на бесплатных вебинарах, таких обычно не менее 50%. Многие из них вооружены «знаниями» почерпнутыми в такой «прекрасной литературе», как «Путь к финансовой свободе», «Бедный папа, богатый папа» и т.п. Не буду называть имена авторов, они итак известны. Чтобы не растекаться мыслью по древу, и не быть похожим на авторов упомянутых мною книг, буду лаконичен.

Самое важное, что необходимо учесть — инвестиции и рекомендации типа откладывать по 10% от своего дохода — не сделают вас БОГАТЫМ! Забудьте об этом, если только ваши доходы уже не настолько велики, чтобы вы могли себя записать в состоятельные люди. Инвестиции помогают эффективно решить определенные задачи конкретного человека, но не сделают его богатым. Это уже ОГРОМНЫЙ ПЛЮС! И только поэтому стоит учиться инвестировать, так как в противном случае обычно все хуже! Но не стоит носить розовые очки и строить замков из песка!

( Читать дальше )

Спящий инвестор (про личный опыт)

- 14 января 2021, 11:11

- |

Навеяно блогами про убытки, депрессии, страшный рынок и мусорные акции.

Почти не разбираюсь в инвестициях и моя зарплата весьма скромна. Я стал вкладывать в рынок после того как проценты от небольшого депозита стали неприлично смешны. Покупал акции так же, как и в депозит в банке. Выбрал брокера с дешевыми тарифами за обслуживание, купил акцию — забыл. Накопил за пару месяцев небольшую сумму, купил опять забыл. Графики/новости/многостраничные отчеты открывал только на момент покупки и понимал из них от силы 10%.

Набирал в основном дивидендное с прицелом, что никогда в жизни не буду продавать. И сейчас бы не вспомнил, но кругом крики: обвал, кризис, беда! Со ужасом открыл свою табличку в экселе и текущие курсы акций:

1) Алроса по 88,9 руб. купил 1200 шт. Сейчас 105,5 руб.

2) Мосбиржа по 91,73 руб. купил 1000 шт. Сейчас 160,49 руб.

3) МТС по 268,4 руб. купил 220 шт. Сейчас по 331,05 руб.

4) Северсталь по 881,6 руб. купил 80 шт. Сейчас 1310 руб.

5) МРСК Сибири по 0,2796 руб. купил 250000 шт. Сейчас 0,392 руб.

( Читать дальше )

Конкурс портфельных Инвесторов от «Ордена Скупых Рыцарей»

- 14 января 2021, 10:58

- |

Призовой фонд 3000 рублей + 500 тимофейчиков.

Условия конкурса:

- В конкурсе могут принимать участие все пользователи смартлаба.

- Конкурс длится с 29 января 2021 г. по 24 декабря 2021 г.

- Задача:

Составить виртуальный портфель из следующих активов: Доллар, Евро, Золото, Индекс ММВБ и ОФЗ .

Портфель должен содержать не менее трех предложенных финансовых инструментов.

Начальная стоимость портфеля 1 000 000 условных рублей

Победителем будет тот, у кого показатель (доходность(руб.))/(волатильность портфеля) будет наибольший. Если никто из участников не получит прибыль, то победителем будет тот, кто получит наименьший убыток.

Дивиденды не учитываются, купоны по ОФЗ суммируются в кэш, затем реинвестируются в ОФЗ.

Волатильность портфеля будет рассчитываться следующим образом:

— На конец каждой недели (закрытие дневной сессии в пятницу) будет определяться стоимость портфеля.

— Будет фиксироваться разница между полученной ценой портфеля и ценой портфеля в предыдущую неделю.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал