ИНвестиции

Традиционные инвесторы и трейдеры заинтересовались цифровыми активами

- 23 октября 2020, 18:53

- |

Криптовалюты становятся одним из самых популярных инвестиционных инструментов в России. Юрий Мазур, руководитель отдела анализа данных CEX.IO Broker, высказал свое мнение по этой теме.

Говоря о причинах роста инвестиционного спроса на криптовалюты в России, стоит отметить падение данного класса активов в феврале 2020 года на фоне начала пандемии COVID-19, которое дало хорошую возможность купить разные криптовалюты на минимальных значениях примерно с января – апреля 2019 года в зависимости от конкретного актива.

Также вероятным фактором роста спроса на криптовалюты в России, особенно на лидеров по стабильности капитализации за последние 1,5 – 2,5 года, стал обвал нефтяного рынка на фоне пандемии, который привел к очередному падению рубля к большинству свободно конвертируемых валют. Возможно, что биткоин и эфириум повысили свою привлекательность в глазах инвесторов как средства хеджирования от инфляционных и девальвационных рисков.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

REITs для розничных инвесторов

- 23 октября 2020, 18:26

- |

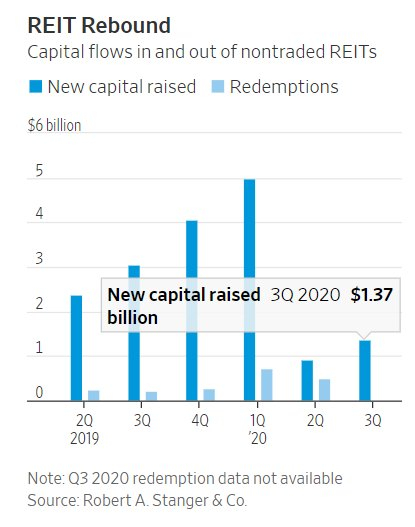

Они работают как ОТКРЫТЫЕ фонды коммерческой недвижимости, выкупая свои паи у их владельцев по требованию последних. Их создателями являются крупные компании, такие как Blackstone Group Inc. и Starwood Capital Group. WSJ пишет, что «новые продукты обычно требуют инвестиций всего в 2500 долларов и приносят дивиденды более 5% без колебаний фондового рынка». Непубличные REITs активно привлекали средства накануне пандемии. Потом дело приостановилось. С третьего квартала этого года в них вновь пошли средства.

Уже много лет слежу за тем, разрешат ли работать REITs на российских биржах. Думаю, что регулятору, бизнесу и бирже пока «слабо» сделать такие фонды на внутреннем рынке. Но теперь вижу, что создание таких фондов не обязательно было бы привязывать к бирже. Была бы воля развивать рынок капитала.

( Читать дальше )

Нас снова кинули с пенсией 2

- 23 октября 2020, 17:09

- |

почитал пост «Нас снова кинули с пенсией»

И удивился в его нахождении в топах и рассылке. Вроде и правильные рассуждения- надо инвестировать и на пенсию по раньше выйти. Но по мне бла-бла-бла.

Почему?

Понятно что лучше быть богатым и здоровым чем бедным и больным. и без таких статей. И люди с деньгами и так имеют накопления, а те кто их не имеет (а в РФ их большинство) не будут иметь хоть зачитайся такими статьями.

И чудесный рынок тут не поможет. Нет гарантированного безрискового способа премуножать капитал. Доходность в условно абсолютно надежные трежерис сопоставима с инфляцией. У ОФЗ она выше, но выше и инфляции и риски девальвации. На рынке акций вам никто не гарантирует рост стабильный. Американский рынок рос 11 лет к ряду с 2008 года, а российский за 12 лет не достиг хаев предкризисных по ртс, японский рынок уже 30 лет в боковике. Зарабатывать можно. Но без гарантий. И это тоже труд. Можно работать консервативно, но доходность тогда будет не сильно выше пенс фондов (у которых правила консервного инвестирования продиктованы требованиями ФЗ), можно с плечами, шортами и прочим- но хэдж фонды даже с нобелевскими лауреатами бывают разоряются. Если можно «хорошо сейчас и хорошо потом»- это отлично. А вот если выбор между «хорошо сейчас» (поехал в отпуск всей семьей) или хорошо потом (инвестировал деньги) — это уже вопрос философский, а точнее ценностный. Иначе купив акций в январе (на хаях), вместо того что бы поехав в отпуск человек в марте после падения может и пожалеть о действии своем. То есть это должен быть осознанный выбор. С принятием плюсов и минусов. Можно впахивать с 20 до 30 в надежде выйти на пенсию в 40. Вопрос другой- получит ли такой же кайф человек когда будет отрываться на ибице, как если бы он делал это в 25.

( Читать дальше )

IPO Root Inc (ROOT). Стоит ли принимать участие?

- 23 октября 2020, 16:05

- |

Несмотря на то, что последние IPO не дают должного результата, даже на сильные ожидания от Datto, мы продолжаем рассматривать новые размещения с хорошими идеями, придерживаясь осторожности на текущей нестабильности рынка.

Root является компанией нового поколения, которая использует передовые мобильные технологии, свою аналитику в связке с искусственным интеллектом для достижения максимального результата.

Андеррайтеры: Goldman Sachs и Morgan Stanley

➕Ведущий андеррайтер Goldman Sachs, который за 12-месячный период сопровождения IPO, показал доходность в 66%, и это один из самых высоких результатов среди андеррайтеров.

Руководство возглавляет соучредитель и генеральный директор «Alexander Timm», ранее занимающий руководящие должности в национальной компании взаимного страхования.

В чем отличие от других страховых компаний?

( Читать дальше )

Баффетт и золото, гуру и презренный жёлтый металл, начало 2020 года и 9 с лишним месяцев спустя, а ведь год 2020 начинался почти "ноздря в ноздрю"...

- 23 октября 2020, 12:41

- |

Как я пришел к инвестициям

- 23 октября 2020, 09:46

- |

Как, наверное, и у всех, путь на биржу был не совсем прямым и совсем не быстрым. Впервые я задумался о том, что деньги должны приносить деньги в 2014 году, когда нормально трудоустроился и появились какие-то средства, которые необязательно было тратить прямо сейчас.

Путь на биржу, как, думаю и у большинства, начался с похода в банк и открытия вклада – простой анализ тогда показал, что идти в Сбербанк не надо и стоит немного осмотреться по сторонам, как будут совсем другие условия. И за этим надо постоянно следить, в декабре 2014 г. вовремя переложившись удалось разом увеличить процентную ставку почти в 2 раза (понятно, что лучше было бы вовремя купить доллары, но кто ж знал это тогда).

В 2017 году я понял, что вклад дает мало и надо бы поискать более выгодные варианты, так я почти пришел к ОФЗ-н, благо их можно было купить прямо в банке. Но взяв калькулятор в руки понял, что на моих суммах комиссии съедят всю разницу и игра точно не стоит свеч. Но зато я несколько изучил рыночные инструменты и обрел базовые знания о том, что такое облигация =)

( Читать дальше )

Какой главный тренд на рынке ожидается в ближайшие годы?

- 23 октября 2020, 08:21

- |

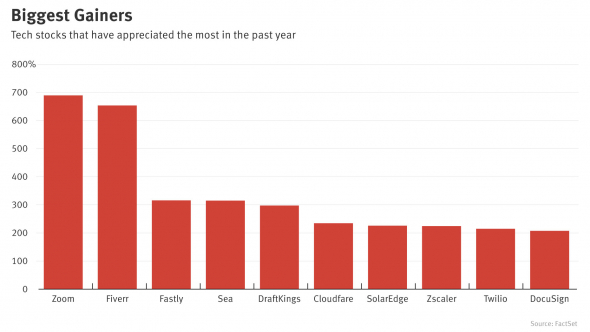

Многие слышали про такие тренды как e-commerce, 5G, green energy и иже с ними. Во многом, это уже отыгранные тренды, и риска местами больше, чем потенциала для прибыли. Но это скорее нарративы, о которых я писал ранее, и на роль главного тренда явно не тянут.

Тренд, о котором я хотел бы поговорить, это взаимосвязь между различными классами акций, а именно между акциями роста (growth) и акциями стоимости (value).

Эту тему я неоднократно затрагивал ранее, и объяснял, почему акции роста чувствовали себя лучше в последние 10 лет, хотя до этого всегда проигрывали акциям стоимости в долгосрочном плане.сли коротко, то все дело в ставке дисконтирования будущих потоков. Работает это следующим образом, допустим, компания обещает зарабатывать через 10 лет миллиард долларов в год, а сейчас не зарабатывает ничего. Чтобы понять, сколько это компания будет стоить, в теории, мы должны взять все будущие денежные потоки, продисконтировать их и сложить, таким образом, получив справедливую стоимость компании.

( Читать дальше )

США: Тайна золотых запасов России и Китая заставляет нас нервничать.

- 23 октября 2020, 06:20

- |

И Россия, и Китай считают свои золотые запасы государственной тайной и вопросом национальной безопасности, поэтому, у США нет никаких конкретных данных о том, будут ли они продолжать пополнять свои резервы.

Помимо самих выборов в США, которые грозят еще больше подстегнуть рост стоимости золота, рост цен на золото провоцируют и новые меры американского руководства по стимулированию экономики США. В итоге, золото, с высокой долей вероятности, продолжит свой рост даже если некоторые центральные банки продолжат сбрасывать свои золотые активы и запасы.

Китай и Россия, которые ранее были основными покупателями драгоценных металлов, отказались от прежней, понятной для США, линии поведения и сконцентрировались на пополнении своих золотых запасов за счет продукции своих национальных золотодобывающих компаний.

И Китай, и Россия – ведущие золотодобывающие страны, которые наращивают темпы внутреннего производства драгметалла и США стало очень сложно это контролировать.

seekingalpha.com/article/4379961-net-selling-from-central-banks-may-not-matter-for-gold

Повлияют ли выборы США на рынок?

- 22 октября 2020, 22:46

- |

Разбираем перспективу инструментов и отдельные сектора. Оцениваем шансы рубля и наших акций, индексов.

Рекомендую запись смотреть на скорости 1.25 или 1.5

Подписывайся на Ютуб и Телеграмм канал и не пропускай прямые включения по рынку каждый день.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал