ИНвестиции

Казнь стартапа: Voxxter. Труп недопутеводителя с недомаршрутами и очередной провал ФРИИ.

- 10 декабря 2018, 02:31

- |

В хоккее есть отложенное удаление, в футболе — отложенная желтая карточка, а в Криптокритике — отложенные казни «типичных стартапов», где основатели скудны мозгами, но жадны до клиентских и инвесторских денег. Сегодня вашему вниманию предлагается казнь, которая должна была состояться еще в 2014 году, но так как «Криптокритики» еще не было, редакция «Цукерберг позвонит» не сочла мои замечания интересными, и во ФРИИ традиционно отморозились и сделали вид, что все нормально, то придется заставить прошлому догнать настоящее. Так что сегодня я буду копаться в прожекте Voxxter и в мозгах его основателя Максима Ивлева, хотя больше это будет похоже на копание в трупах.

Итак, в далеком 2014-м черт дернул меня прочитать на ЦП (ныне — VC.ru) материал "Что делать с позиционированием и пиаром проекта в сфере культуры".

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Что может крипто-смартфон Sirin Finney?

- 09 декабря 2018, 20:10

- |

Всегда приятно писать о проектах, которые динамично развиваются и выполняют свои обещания инвесторам.

Вдвойне приятно, когда дело доходит до коммерческих продуктов, которыми не просто можно воспользоваться,

но даже подержать в руках.

Итак, 29 ноября в Барселоне состоялась презентация, на которой аргентинский футболист Лионель Месси

представил первый блокчейн-смартфон Finney, разработанный швейцарско-израильской компанией Sirin Labs

Читать далее

Покупка ядерного топлива снова в моде

- 08 декабря 2018, 12:23

- |

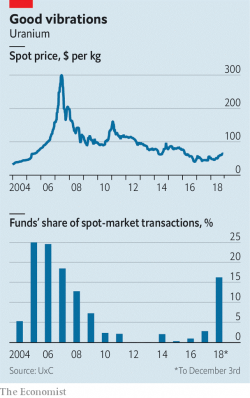

3 декабря McIntyre Partnerships, частная инвестиционная компания в Нью-Йорке, в основном занимающаяся покупкой акций и ценных бумаг, объявила инвесторам о покупке урана. Эта «небольшая новость» повлияла на стоимость урана, сказал основатель компании Крис Макинтайр. Спотовая стоимость урана подскочила на 41% с апреля до почти двухлетнего максимума (см. диаграмму).

Уран начал терять свою ценность после ядерной катастрофы на АЭС Фукусима в 2011 году, что привело к закрытию завода в Японии и Германии, что повлекло за собой замедление роста производства в других местах. (Уран или плутоний, который производится из него, является основным ядерным топливом.) Несмотря на недавний скачок, цена за фунт находится на уровне в 21 долл. США, что, по-прежнему, на 50% ниже пика 2011 года, согласно UXC.

Поставки урана были сокращены. Большинство продаж были заблокированы в рамках долгосрочных контрактов до 2011 года, поэтому спотовая цена практически не имела значения. Однако сейчас эти контракты истекают; несколько из них продлевается до 2020 года. Производители «наконец-то проявляют определенную ответственность», — говорит исполнительный директор одной из крупнейших горнодобывающих компаний.

( Читать дальше )

8-11 декабря. Бесплатные деловые события Москвы

- 07 декабря 2018, 13:02

- |

8-11 декабря. Бесплатные деловые события Москвы

8 декабря c 10:00 до 16:00 Local Business Meetup. Мероприятие, посвященное ответственному предпринимательству https://localbusiness.timepad.ru/event/853062/

8 декабря c 14:00 до 19:00 Origo Moscow meetup при поддержке ICO Drops https://ico-drops.timepad.ru/event/828438/

8 декабря в 19.00 Евгений Водолазкин & Михаил Радюкевич. Брисбен. Творческий вечер в КЦ ЗИЛ https://redaktsiya-eleny-shubinoy.timepad.ru/event/864791/

10 декабря 10:00 до 18:00 Конференция ВЭД 2.0 https://ved.moscow/

10-14 декабря Цифровая неделя в Подмосковье 2018 http://www.rdw2018.ru/

( Читать дальше )

ИТОГИ ДЕЯТЕЛЬНОСТИ

- 06 декабря 2018, 16:58

- |

Подводя итоги года, мы предлагаем вам краткий обзор всех наших стратегий и зафиксированные результаты.

Итак,

1) «Нефть как она есть» — стратегия, базирующаяся на фундаментальном принципе цикличности экономики. Семь недель подряд мы наблюдали падение на рынке нефти, поэтому, мы ожидаем разворот цены. Исходя из этого, мы подобрали три нефтяные компании для захода в позицию – EOG Resources Inc. (EOG)

- Позиция на данный момент не закрыта

- Доходность сейчас 1,53%

- Ожидаемая доходность 21.07%

2) «Ждем «отскок» в НЛМК» — инвест-идея, основывающаяся на том, что сектор базовых материалов и энергетический сектор выиграют от роста цен на товары и от роста спроса со стороны расширяющейся экономики. В связи с этим, выделяем три компании данного сектора: SNGS, ROSN, MAGN, NLMK.

( Читать дальше )

История о том, как сделать своих детей состоятельными уже на старте.

- 06 декабря 2018, 14:53

- |

Подписчик моего телеграм канала прислал интересный рассказ об опыте инвестирования его знакомого. Стилистика и орфография автора сохранены. Публикуется с его разрешения.

Хочу поделиться опытом накопления своего товарища.

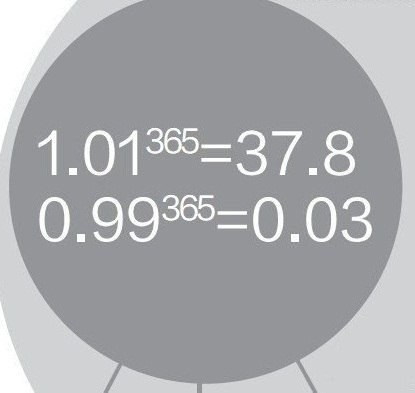

У него двое детей, погодки. Когда старшему исполнилось 2 год, отец решил что пора подумать о светлом будущем своих детей и копить деньги на учебу (квартиру, машину). Учитывая долгий срок инвестирования, было принято решение вкладывать в российские акции. Какие акции покупать и сколько? Простой вопрос, а часто ставит в тупик начинающего инвестора.

Было принято решение «купить рынок». Другими словами принять участие в росте всего фондового рынка. Реализовано такое решение было достаточно просто: ежемесячно с каждой зарплаты было было инвестировано 30 000 рублей в ПАИ индексного фонда «Агана-индекс ММВБ». На самом деле не столь важно кто управляет фондом, Агана или АТОН, так как правила фонда и методика расчёта индекса не позволяют управляющим увлечься возможностями фондового рынка и купить в фонд что то отличное от структуры индекса ММВБ.

( Читать дальше )

Продажа акций компании Illinois Tool Works Inc. ($ITW). Инвестидея от 06.12.2018

- 06 декабря 2018, 14:44

- |

Биржа: NYSE

Сектор: Industrial Goods

Отрасль: Diversified Machinery

Условия сделки

Продажа: в зоне $131 – 136

Стоп-лосс: $149,5

Тейк профит: $92

Горизонт инвестирования: до конца первого квартала 2019

Краткая характеристика компании

llinois Tool Works Inc. была основана в 1912 г. Головной офис расположен в Гленвью, штат Иллинойс.

Корпорация производит и продает промышленные изделия и оборудование для 47 отраслей по всему миру, в том числе

- автомобильной отрасли,

- пищевой промышленности,

- вентиляции,

- электроизмерительных приборов,

- полимеров.

Продажа товаров и сопутствующих услуг промышленникам осуществляется напрямую и через сеть независимых дистрибьюторов.

( Читать дальше )

По мотивам книги "Разумный инвестор". Конспект 4. Основы стратегии пассивного инвестора

- 06 декабря 2018, 08:55

- |

«Доходность вложений должна зависеть от умственных усилий, которые инвестор прилагает для достижения своих целей.» — не устает повторять Бенджамин Грэм.

Предыдущие конспекты:

- Инвестиции и спекуляции — разумные и безрассудные.

- Инвестор и инфляция

- 100 лет фондового рынка

- Основы стратегии пассивного инвестора

Золотая середина Грэма

Золотое правило Грэма — соблюдать долю акции/облигации в пропорции 25%/75% портфеля и наоборот. Можно увеличивать и уменьшать эти доли в периоды роста и рецессии — это, думаю, дельный совет. Однако, думаю, каждому нужно научиться дожидаться окончания таких вот периодов.

Думаю необходимо в электронной таблице проводить анализ по текущим ценам и определять как изменилась доля активов в текущих ценах. У меня в портфеле только один вид облигации и мое соотношение в текущих ценах 85/15 и это при том, что стоимость акций в портфеле существенно упала за последний год. Есть мнение, что в таком соотношении можно заместо облигаций учитывать дивидендные, «защитные» активы.

( Читать дальше )

Как инвестировать в гособлигации

- 05 декабря 2018, 19:54

- |

Любые вложения в ценные бумаги — это риски. Их уровень инвестор выбирает сам, покупая определенные активы и составляя из них портфель. Гособлигации, или госбонды, — инструмент, который подходит разным инвесторам. Он может быть низкорискованным или высокодоходным — это зависит от государства-эмитента и особенностей самой бумаги.

Рассказываем, как выбрать подходящие гособлигации и где их купить.

Как выбирать гособлигации

В основном на цену облигаций и их доходность влияют рейтинг государства-эмитента, тип бондов и срок до их погашения, ключевая ставка в стране и ситуация на рынке. Рассмотрим каждый фактор подробнее:

Кредитный рейтинг государства. Присваивают его международные рейтинговые агентства — Moody’s, Standard & Poor’s (S&P), Fitch, DBRS. Происходит это так: они анализируют финансовое положение эмитента и текущую задолженность, оценивают будущие доходы, сравнивают с конкурентами, а потом выдают рейтинг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал