ИНвестиции

Лонг - ПАО Московская Биржа (#MOEX) ❗️

- 28 сентября 2023, 21:02

- |

🚩 Свершилось, Мосбиржа поделилась с инвесторами новой стратегией до 2028 года и утвердила новую дивидендную политику на 5 лет 🔥

Мы обещали вернуться к этой акции после этого события, поехали 🔍

🔴 Ключевые инсайты по компании:

— 🏦 #MOEX является оператором Московской биржи, на которой торгуются ценные бумаги, валюты и многие другие инструменты

— К июлю 2023 года уже 26.4 млн человек имели брокерские счета (сопоставимо с населением всей Австралии)

— Интересный факт, в Индексе ММВБ с самого начала и по сей день остаются всего 3 ветерана: 📱 Ростелеком, ⛽️ Лукойл и 💿 ГМК Норникель

🔴 Факторы стоимости и риски:

— Капитализация компании с 2018 года выросла в 2.2 раза

— Деятельность биржи позволяет зарабатывать высокую прибыль, а целевой ежегодный рост комиссионного дохода по стратегии составляет 13%+

— Рентабельность по EBITDA составляет более 77%

— Рентабельность по Чистой Прибыли — более 57%

— Дивиденды в нормальные периоды выплачивались как 85% от Чистой Прибыли, но в 2023 году компания нарушила дивполитику, объяснив это форс-мажором и сообщила о невозможности выполнить прошлую стратегию до 2024 года

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Почему некоторые Инвесткомпании рекомендуют продавать ФСК Россети с целью 6-7к. за акцию?

- 28 сентября 2023, 19:17

- |

Даже в Правительстве России подтвердили, что дивиденды отменены до 2026г.!

И подтвердили в Руководстве Россетей, что по дивидендам вопрос решен до 2026г.

с весны 2024г. может произойти существенное снижение курсовой стоимости...

из-за не выплаты дивидендов и растущая инвестка дадут о себе знать.

БКС выставил таргет= 6к., это долгосрочная цель.

Нужно понимать, что связан он с ростом долга и потому как акционерного дохода не будет еще долгое время.

bcs-express.ru/novosti-i-analitika/fsk-rosseti-rost-kapzatrat-i-veroiatnyi-otkaz-ot-dividendov

Сейчас идут инвестиции в БАМ и Трансиб, в последствии будет их расширение на ДНР и ЛНР. Сетевой комплекс уже передан ФСК Россетям.

и как только СВО будет завершаться там в сети и подстанции пойдут новые существенные вложения ...

Крым подтянут по соседству... денег надо будет много…

( Читать дальше )

Я новый инвестор.

- 28 сентября 2023, 14:39

- |

Буду периодически выкладывать, как меняется стоимость моего портфеля.

Завтра придёт мне последние выплаты, куплю акции Лукойла. И на этом закончу на ближайшее будущее формирования своего портфеля.

Любящая всех Вас Леди Джей.

До скорой встречи мои друзья и подружки.

( Читать дальше )

Минфин вышел на рынок внутреннего долга и не нашёл покупателей ОФЗ. Очередной провал на фоне отсутствия флоутера.

- 28 сентября 2023, 13:18

- |

Минфин провёл аукцион ОФЗ и предложил инвесторам 2 выпуска. На сегодняшний день у частных инвесторов есть несколько причин требовать премию в ОФЗ:

🔹Инфляционная спираль раскручивается, её хотят погасить с помощью повышения ключевой ставки, но рынок ОФЗ почему-то до сих пор не отреагировал адекватно (13% это не предел)

🔹Частые заимствования средств Минфином и непонятная ситуация с бюджетом РФ

🔹Лучшая доходность в безрисковых инструментах, вклады можно открыть под +12% и не платить налог с купонов

Идёт борьба между частными инвесторами и Минфином, регулятор не хочет уступать инвесторам, поэтому иногда случаются провалы. Единственным спасением регулятора является — флоутер, купон изменяется в зависимости от среднего значения ставки RUONIA. Как только данный вид ОФЗ отсутствовал в предложении, то объёмы средств были не слишком привлекательными, а на этот раз и вовсе выпуски были не реализованы в связи с отсутствием заявок по приемлемым уровням цен.

( Читать дальше )

"ТЫ что, какие акции, срочно вытащи от туда деньги!" или почему не стоит говорить родным об инвестициях

- 28 сентября 2023, 13:15

- |

«Какие акции, продай все это! Срочно верни деньги, пока они не сгорели!» или «Государство все заберет, ты не помнишь, как было в 90-е годы, все обесценится!» или «Какие инвестиции? Зачем тебе все это накопительство, жить нужно СЕЙЧАС, лучше купить машину\квартиру на эти деньги!»

Примерно такой поток возмущения я недавно выслушал от родных, которые совершенно случайно узнали о моей инвестиционной деятельности. До этого я никому не говорил о ней. Увидели ролик на моём ЮТУБ канале и началось...

Я могу понять их, ведь слово ИНВЕСТИЦИИ звучит для тех, кто «не в теме», как синоним лохотрона, лотереи, казино или чего то похожего.

Более старое поколение, заставшее дефолт 90х, сразу начинает вспоминать, как у них сгорели все деньги на вкладах в банке.

Те, кто помоложе, тоже считают вложения в акции чем то не серьезным, предлагая лучше купить квартиру и сдавать её в аренду.

Я пожалел, что близкие узнали о том, что я инвестирую. Ни от кого никакой поддержки или одобрения я не получи не смотря на все попытки объяснить — что такое инвестиции, дивиденды, как работает рынок, чем отличается от «МММ» или казино…

( Читать дальше )

Глобальное производство стали в августе — заметное улучшение по сравнению с прошлым годом. Россия также показывает результат.

- 28 сентября 2023, 11:08

- |

🪨 По данным WSA, в августе 2023 года было произведено — 152,6 млн тонн стали (2,2% г/г). По итогам же 8 месяцев — 1,256 млрд тонн (0,2% г/г). Положительную динамику выплавки стали в августе показали страны Африки (16,1% г/г, но доля слишком маленькая в общей добыче), Россия+СНГ (10,7% г/г, естественно, весомую роль играет — Россия) и Азия+Океания (3,5% г/г). Основной же вклад в улучшение глобального производства стали внёс Китай (флагман — более 56% от общего выпуска продукции)— 86,4 млн тонн стали (3,2% г/г), также стоит отметить Индию, которая нарастила обороты выпуска — 11,9 млн тонн стали (17,4% г/г). Если взглянуть на динамику выпуска прошлых месяцев этого года, то идёт плавное сокращение добычи (158,5 млн тонн стали — июль, 158,8 млн тонн стали — июнь, 161,6 млн тонн стали — май), а это уже не есть хорошо, причём в этом месяце положительная динамика из топ-10 стран, только у Китая, Индии, России и США. Главный потребитель стали — Китай, на текущий момент в поднебесной намечается кризис на рынке недвижимости и это явно влияет на импорт стали. Видимо, Индия и США не могут заместить по потреблению Китай.

( Читать дальше )

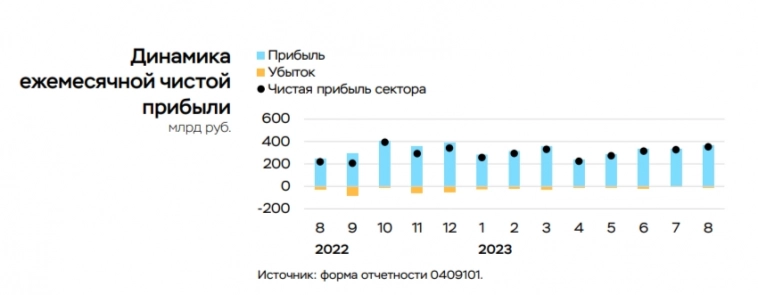

Чистая прибыль банковского сектора за 8 месяцев 2023г — 2,4₽ трлн, можно констатировать сверхдоходы за счёт сумасшедших темпов кредитования!

- 27 сентября 2023, 13:00

- |

💳 По данным ЦБ, в августе прибыль банков составила 353₽ млрд (ROE — 32% в годовом выражении), это на 8% выше, чем месяцем ранее — 327₽ млрд. С начала года банковский сектор заработал — 2,4₽ трлн (с учётом 2022 года, можно смело утверждать, что банковский сектор оправился от того удара и генерирует кэш на своих счетах, причём высокими темпами). Интересные моменты из отчёта:

🗣 В августе около 1/3 прибыли было заработано за счёт переоценки иностранной валюты — 104₽ млрд (в июне — 93₽ млрд). Учитывая насколько слабел рубль (на 5% за август и на 4% за июль), то становится понятно, что ряд банков сохраняет длинную валютную позицию. Даже с учётом увеличения ключевой ставки банки зарабатываю за счёт валюты и смогут компенсировать выпадающую прибыль в будущем (охлаждение кредитования ожидается в октябре).

🗣 Как вы понимаете такая прибыль поддерживается именно спросом на кредитные продукты, в особенности по нраву приходиться ипотечный продукт (обусловлено это нестабильным курсом рубля, увеличением ставки и инфляционными ожиданиями населения, при любой опасности неси все свои сбережения в бетон). В результате основная прибыль выросла до 225₽ млрд (неплохой приток средств за счёт комиссий и процентных доходов).

( Читать дальше )

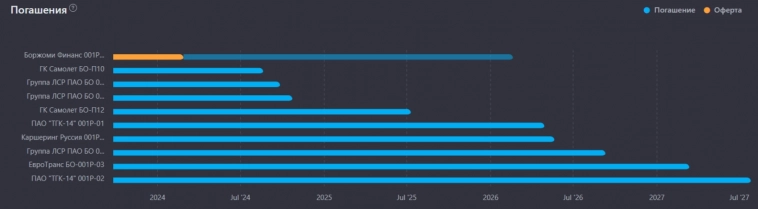

Мой портфель состоит из краткосрочных и среднесрочных облигаций, не пора ли присмотреться к долгосрочным из-за ставки?

- 27 сентября 2023, 10:11

- |

💼 Доля облигаций в моём портфеле — 20%, причём краткосрочных — 68%, а среднесрочных — 32% от общего числа. Меня не вполне устраивает купонная доходность на сегодняшний момент, средняя эффективная доходность в районе 14%, но это с учётом погашения и реинвестирования купонов/амортизации, отнимите отсюда 13% налога на купоны и получиться 12,2%. Да на сегодняшний момент банковский вклад и то даст больше процентов, как я до такого докатился? Всему виной увеличение ключевой ставки, основные закупки происходили, когда ставка была 7,5%, а купоны были в районе 8,5-9,5% (ЛСР, Самолёт), при этом ещё снизился номинал облигаций. Получается, что я держу полностью консервативный вклад, при этом мне должно хватать купонного дохода на реинвест.

Единственный выход, который я сейчас вижу для себя, это участвовать в первичных размещениях, где купонный доход адекватен сегодняшней ставке, либо перевести свой взор на долгосрочные облигации. Банк России намекнул, что высокая ключевая ставка с нами надолго, а значит за этот период вполне можно будет подобрать приемлемые облигации, чтобы при снижении ставки в будущем получать повышенный купонный доход и заработать за счёт увеличения номинала.

( Читать дальше )

Сенаторы и депутаты Госдумы разработали законодательную инициативу, запрещающую организациям, не поднадзорным Банку России, привлекать средства граждан для инвестиций

- 26 сентября 2023, 18:55

- |

«Предлагаем на законодательном уровне установить запрет для организаций, не поднадзорных Банку России, чья деятельность не регулируется законодательно, привлекать в качестве инвестиций средства физических лиц», — сказал Журавлев, слова которого приводит пресс-служба Совфеда.

tass.ru/ekonomika/18847733

ПОТОК - ТОП 1 площадка по КРАУДЛЕНДИНГУ в 2023 году | САМЫЙ высокий пассивный доход

- 26 сентября 2023, 11:13

- |

В этот раз я решил вложить деньги в Крадулендинг в рамках своего инвестиционного проекта Икар. Платформы обещают доходность от 15 до 30% годовых. Я посчитал — это будет отличной заменой акциям.

Подбор площадки

Я, как и в прошлый раз, в первую очередь обратился к поиску подборок по площадкам с краудлендингом. Ознакомился с ними и после этого начал рассматривать самые интересные варианты по моему мнению.

Первая площадка — JetLend

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал