ИНвестиции

ЭЛ5-Энерго отчиталась за I квартал 2023 г., показатели улучшились, но бизнес-план компании не предусматривает выплату дивидендов до 2027г

- 10 мая 2023, 09:06

- |

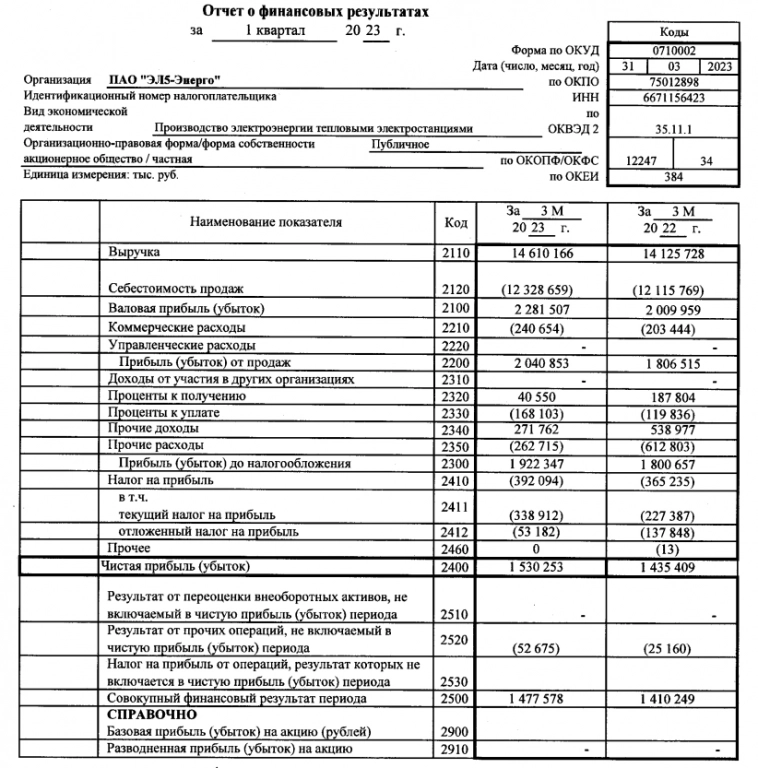

🔌 ЭЛ5-Энерго опубликовала финансовые результаты по РСБУ за I квартал 2023 года. Прошлый год для компании получился трудным, во многом из-за продажи итальянцами компании и сопутствующих операционных расходов (в 2022 г. произошло обесценение активов в размере 29,5₽ млрд, половина суммы пришлась на недавно введённые в строй ветропарки), как итог с начала года главным акционером эмитента является — Лукойл (консолидировал 56,44% акций ЭЛ5—Энерго). Первый квартал этого года показал, что у компании есть перспективы, давайте рассмотрим основные показатели эмитента:

⚡️ Выручка: 14,6₽ млрд (3,4% г/г)

⚡️ Чистая прибыль: 1,5₽ млрд (6,6% г/г)

⚡️ Валовая прибыль: 2,2₽ млрд (13,5% г/г)

На показатели положительно повлияло введение в эксплуатацию ветропарков (Азовского, но особенно Кольского), возросшие тарифы на теплоэнергию. Стоит отметить, что компания продолжает накапливать кэш на своих счетах (5,1₽ млрд vs. 3,9₽ млрд годом ранее), видимо, для того, чтобы снизить чистый долг (сумма заёмных средств по краткосрочным обязательствам осталась прежней — 8₽ млрд, а вот по долгосрочным полностью погашена). Отсюда и вытекает бизнес-план на 2023-2025 год, который ещё 8 февраля был утверждён советом директоров ЭЛ5-Энерго, главное из него:

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Шарп - лучшая книга по фундаментальному анализу

- 10 мая 2023, 08:34

- |

Купил в 2006-м будучи студентом лучшего в мире университета. Читал-читал, не дочитал… слишком сложно для меня… знания не помещаются в мою узенькую копилочку...

Рекомендую для тех, кто хочет стать профессионалом своего дела, занять пост президента крупного банка или местной чебуречной, но при этом иметь основной заработок на бирже.

А нужен ли управляющий?

- 09 мая 2023, 05:07

- |

Большинство портфельных управляющих не стоят тех денег, которые они берут за свои услуги. На этот раз прописную истину доказал чат-бот, чей портфель по доходности обыграл 10 топовых британских фондов. Так бывает, особенно на рынке, который не растет. Не то чтобы такое случилось впервые — в свое время много шума наделала обезьяна, кидавшая дротики в поле для дартса, на котором были размечены названия акций. Эксперимент, кстати, повторяли не раз.

Очевидно, что никаких сакральных знаний у ChatGPT нет и он набрал либо случайные, либо (что вероятнее) наиболее хайповые акции. В очередной раз выяснилось, что псевдослучайно выбранные активы показывают доходность лучше, чем портфель управляющих фондами с полным CFA, опытом в профессии и вагоном других регалий. Возникает вопрос — а за что они берут свои деньги?

Что можно сказать? Безусловно, на рынке есть крутые фонды с не менее крутыми специалистами, которые реально делают крутую альфу, обыгрывают рынок и стоят своих денег. Хотя практика показывает, но на длинном горизонте индексы почти гарантированно обыграют большинство активно управляемых фондов, а сверхдоходы почти гарантированно съест комиссия.

Государство пытается преступно отжать наши акции, но мы будем бороться!

- 08 мая 2023, 18:41

- |

Друзья, беда пришла в наш дом — Государство пытается отжать акции у добросовестных миноритариев СМЗ. Однако хоть мы и малы, но мы в тельняшках! А теперь о ситуации:

Есть публичная компания — Соликамский Магниевый Завод. Её акции котировались на Московской бирже уже много лет. Это был третий эшелон. За последние два года в акциях этой компании начала формироваться фундаментальная идея на фоне ралли на товарных рынках. Тогда цены на продукцию компании выросли на 30-138%, что сулило компании с 40% экспортной выручки хорошую прибыль. При этом с 2017 года капитал прирастал на 12% ежегодно. Летом прошлого года прогнозный P/E 2022 года ожидался на уровне 1. Фундаментальная идея в бизнесе, который был востребован и становился стратегическим — отчётливо вырисовывалась. Акция казалось очень занятной для нашего рынка, чуть ли не исключительной. Да и в мире немного таких публичных компаний.

( Читать дальше )

Объём ФНБ увеличивается 4 месяц подряд несмотря на продажу юаня, золота и инвестиции в VK (очередная подачка государства).

- 08 мая 2023, 08:40

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за апрель. В этом месяце правительство изрядно потратилось, пустив более 100₽ млрд на инвестиции, при этом не забыв про выпадающие НГД. По состоянию на 1 мая 2023 г. объём ФНБ составил ~12,5₽ трлн или 8,3% ВВП (месяцем ранее 11,9₽ трлн или 7,9% ВВП). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил ~6,8₽ трлн или 4,6% ВВП (6,7₽ трлн или 4,5% ВВП). Очередной месяц в плюс при довольно существенном изъятии (+600₽ млрд).

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 648 694,4₽ млн (месяц назад — 648 927,2₽ млн). ВЭБ.РФ досрочно возвратил с депозитов часть средств Фонда, размещённых в 2016—2020 гг., в целях финансирования проектов по приобретению вагонов московского метро (232,8₽ млн);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации, связанные с реализацией самоокупаемых инфраструктурных проектов – 603 639,1₽ млн и $2 082,4 млн (месяц назад — 595 596,0₽ млн и $2 082,4 млн);

( Читать дальше )

Для этого не надо особо мозгов

- 08 мая 2023, 07:25

- |

Действительно, в прошлом были периоды, когда инвестирование на рынке приносило высокую доходность, но нельзя рассчитывать на то, что эта доходность будет сохраняться постоянно. Рынок может подвергаться колебаниям и не давать ожидаемых результатов.

В то же время, инвестирование в реальный сектор может предоставить большую доходность, поскольку это связано с инвестированием в реальные активы, такие как недвижимость, бизнесы и т.д. Однако, такие инвестиции могут быть более рискованными и требуют большего времени и усилий для исследования и анализа.

Дали инвесторам рынок, на котором с легкостью можно попутать свой дар с бычьим рынком. Теперь они ждут ту же доходность, а рынок дает свой козырь, который сильно отличается.

Грааль для не многих.

- 07 мая 2023, 16:06

- |

Если не спеша подумать над каждым предложением автора, то по большому счёту он конечно прав, но только исходя из своего опыта. А ведь могут быть и другие варианты, и это вполне логично. Включаем немного фантазии: некий папаша, на протяжении нескольких лет, инвестирует малыми долЯми во множество российских акций, и познаЁт все превратности российского рынка, короче говоря — нарабатывает опыт. Тем временем, дети закончили своё образование и начали самостоятельно жить и зарабатывать. Кому то из них «везёт» и с какого то момента, он(она) начинает просто неприлично зарабатывать. Вот тут вполне возможен вариант, что пригодится горячий опыт папаши и разумный «ребёнок» этим воспользуется. При таком варианте, инвестирование, уже не кажется чем то бессмысленным и убыточным. То, что познал папаша за несколько лет, нет ни в одной книге или статье — это простые, но рабочие истины фондового рынка России. Дорогу осилит идущий, а не созерцатель.

Криптовалюта для долгосрочных вложений

- 07 мая 2023, 14:44

- |

Защитный актив❓

Сам я не планирую держать криптовалюту, некоторые инвесторы держат ее в качестве защитного актива, однако сравнив графики s&p500 и биткоина, тяжело назвать его защитным активом.

Что есть криптовалюта ❓

Для того чтобы добавить актив в свой портфель необходимо знать что это и для чего он необходим вам.Криптовалюта необходима для обмена, она ничего не создаёт, то есть цена криптовалюты зависит от спроса на нее.

Деньги, которые лежат у вас на счёте, можно положить на копилку, чтобы хоть как-то отбивать инфляцию «съедающую» покупательную способность денег.

( Читать дальше )

Купи... Что? Где? Когда?

- 07 мая 2023, 12:50

- |

Здравствуйте, коллеги!

Топик алаверды на пост коллеги: Продай и забудь

… Наш персонаж родился в 1864 году, в рабовладельческом штате Южная Каролина, за год до окончания Гражданской войны.

Родители копили деньги. В период войны и паники купили на самых хаях золото, в течении последующих 15 лет цена просела на 63% (золото спот, годовой план):

Наступил «позолоченный век». В 1870-х и 1880-х годах как экономика в целом, так и заработная плата, богатство, национальный продукт и капиталы в США росли самыми быстрыми темпами в истории страны. Так между 1865 и 1898 гг. посевы пшеницы выросли на 256 %, кукурузы — на 222 %, добыча угля — на 800 %, а общая длина железнодорожных путей — на 567 %. Доминирующей формой организации бизнеса стала корпорация.

Мальчик рос, учился, работал. Прошла Затяжная депрессия, была мировым ценовым и экономическим спадом, начавшимся в 1873 году и продолжавшимся либо до марта 1879, либо 1896 года, в зависимости от используемых показателей. Она была наиболее тяжелой в Европе и Соединенных Штатах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал