Инвестиции

Объём ФНБ в августе увеличился несмотря на продажу юаня, золота и крупные инвестиции.

- 10 сентября 2023, 10:27

- |

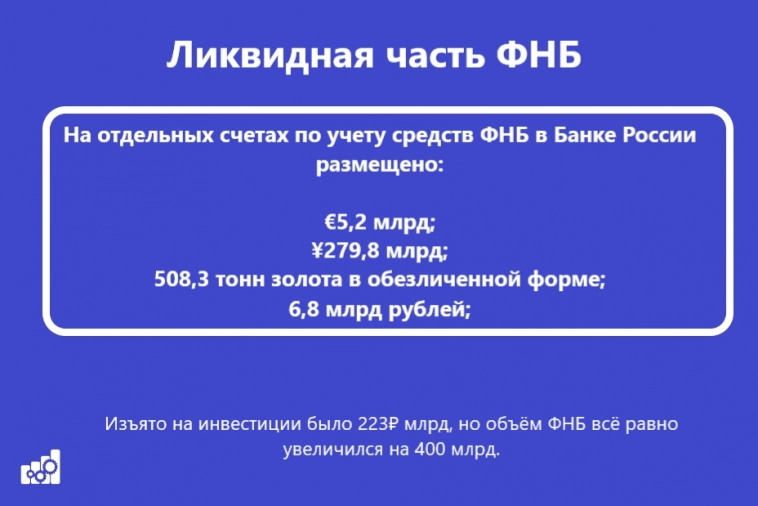

Минфин РФ опубликовал результаты размещения средств ФНБ за август 2023 г. В этом месяце регулятор решил изрядно потратиться, пустив более 223₽ млрд на инвестиции, при этом не забыв про выпадающие нефтегазовые доходы. По состоянию на 1 сентября 2023 г. объём ФНБ составил — 13,7₽ трлн или 9,1% ВВП (в июле — 13,3₽ трлн). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил — 7,25₽ трлн или 4,8% ВВП (в июле — 7,18₽ трлн). При довольно существенных тратах (231₽ млрд) объём ФНБ увеличился в очередной раз!

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 657₽ млрд (в июле — 655₽ млрд). ВЭБ.РФ досрочно возвратил с депозитов часть средств Фонда, размещённых в 2016—2020 гг., в целях финансирования проектов по приобретению вагонов московского метро (230,6₽ млн);

▪️ евробонды Украины — $3 млрд (прощаемся);

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Как я путешествую на деньги с инвестиций

- 10 сентября 2023, 10:04

- |

Здравствуйте, инвесторы — юные, начинающие и продвинутые. 5 июля 2023 года я выдвинулся в путешествие по России. Непременным условием было — путешествие только за счёт доходов от инвестиций в ценные бумаги. За это время я побывал во многих Российских городах, больших и маленьких, а так же в ближнем зарубежье.

Во время моего путешествия было отснято много интересного фото и видео материала, который я начну публиковать чуть позже, когда его структурирую и найду место для зимовки.

Какой город я выберу, чтобы передохнуть от путешествий и переждать зиму, я пока не определился, но это будет не Новосибирск. В Новосибирске я провёл 37 зим и считаю, что этого достаточно, чтобы рассмотреть другие города для спячки.

А пока я выбираю новый город и структурирую отснятый материал, предлагаю вам ознакомиться с теми городами, в которых я побывал за последних 2 месяца.

Ачинск

( Читать дальше )

Инвестиции с нуля. Первая половина сентября

- 10 сентября 2023, 08:21

- |

С учетом внесенных средств распределение сейчас следующее:

⁃ Акции 42,92%

⁃ Облигации 24,7%

⁃ Золото 23,63%

⁃ Юани 5,18%

⁃ Рубли 3,57%

( Читать дальше )

Цена бумаги в настоящих деньгах

- 09 сентября 2023, 19:05

- |

В целях профилактики фантиковой диареи, раз в месяц выкладываю цены разноцветных бумажек в настоящих деньгах (в золоте).

Напоминаю, что золото тысячи лет является общепризнанными, универсальным эквивалентом стоимости. Оно останется на Земле после уничтожения человечества еврейскими банкирами в ядерной войне. А через миллиард лет, когда выжившие бактерии снова станут людьми, они снова примутся с удовольствием убивать друг друга за золото.

Также напоминаю, что золото не меняет свою цену, как килограмм не меняет свой вес и километр не меняет свою длину. Меняют свою цену в золоте разноцветные фантики, печатаемые людьми. С первого раза понять это сложно. Но попытайтесь, пожалуйста. А я помогу))

Итак, смотрим Сбербанк:

Что мы видим? Мы видим, что реальная (не фантиковая) ценность бумажки с надписью «Акция Сбербанка» не растет 14 лет и показывает тенденцию к снижению. Почему? Очевидно потому, что владельцы Сбербанка не способны или не хотят наращивать реальную ценность конторы.

( Читать дальше )

Анализ рынка на неделю 11-15 сентября. Коррекция на рынке продолжится! Прогноз рубля! Нефть и газ.

- 09 сентября 2023, 12:58

- |

🔔Анализ рынка на неделю с 11 по 15 сентября!

Жду продолжение падения нашего рынка, падение нефти и укрепление рубля! Судя по настроениям вечно лонгующих каналов они намерены откупать просадку в понедельник. Считаю, что данная попытка будет задушена и отскока нормального не будет. Более того, возможно, мы сразу начнем с падения и настроения выкупать рынок не появится.

Видео:

👉Телеграм: t.me/bogdanoffinvest

( Читать дальше )

Стоимостное и фундаментальное инвестирование

- 09 сентября 2023, 11:17

- |

Основные советы по стоимостному и фундаментальному инвестированию:

Изучайте фундаментальные показатели компании. Фундаментальное инвестирование основано на оценке финансовых показателей компании. Это включает в себя анализ ее прибыли, доходности, финансового положения, себестоимости продукции, дивидендной политики и т.д. Предназначение этого анализа состоит в определении, является ли компания хорошей инвестиционной возможностью.

Ищите компании с долгосрочной перспективой роста. Оценка потенциала компании рассчитывается на основе ожидаемой прибыли (доходности) за следующие несколько лет. Компании, которые имеют доказанный тренд роста, обычно обладают этими характеристиками. Анализ ситуации на рынке и отрасли может также помочь в прогнозировании потенциального роста.

Диверсифицируйте свой портфель. Не стоит инвестировать все свои деньги в одну компанию или даже в одну отрасль. Спланируйте свои инвестиции таким образом, чтобы в вашем портфеле были акции от разных компаний, разных отраслей иих рисков.

( Читать дальше )

Инвестор ищет иксы, а бизнесмен создает.

- 09 сентября 2023, 08:41

- |

У бизнесмена все куда проще. Иксы генерируется размером выхода из позиции к прибыли. Поэтому из любого масштаба можно сделать иксы. Просто надо уметь!)

(여자)아이들((G)I-DLE) — '퀸카 (Queencard)' Official Music Video

Еженедельная экономика США и последние экономические показатели 4-8.09.2023

- 09 сентября 2023, 02:21

- |

Производство и услуги PMI

Индекс деловой активности управляющих закупками (PMI) как в сфере производства, так и в сфере услуг предоставляет ценную информацию о экономической активности. В августе 2023 года S&P Global Services PMI составил 50,5, немного ниже ожиданий. Однако ISM Non-Manufacturing PMI составил 52,7, превысив ожидания. Оба показателя указывают на рост в соответствующих сегментах экономики, но с разной скоростью. То есть, S&P Global Services PMI и ISM Non-Manufacturing PMI оба указывают на увеличение активности в сфере услуг, но один из них (ISM Non-Manufacturing PMI) растет быстрее, чем другой (S&P Global Services PMI). Для инвесторов балансированный портфель с экспозицией как в производственных, так и в сферах, связанных с услугами, может помочь смягчить риски.

Инфляция цен в не производственной сфере

Инфляционные давления всегда являются значительной заботой для инвесторов. В августе 2023 года ISM Non-Manufacturing Prices Index составил 58,9, превысив ожидания. Это указывает на рост затрат в не производственных отраслях, что может потенциально повлиять на прибыль предприятий в этих секторах. Для защиты от инфляции рассмотрите инвестиции в активы, такие как недвижимость, драгоценные металлы или облигации с защитой от инфляции (TIPS).

( Читать дальше )

Путь к Миллиарду: Сентябрь 2023г . - 125.4 млн

- 09 сентября 2023, 00:41

- |

Привет всем!

Много чего произошло за последние 2 года.

Два счёта достигли 125,4 млн. Я сделал не так много сделок. Стрелял редко, но метко. Дух Баффетта мне помогает в сложные моменты.

Я перестал писать, потому что, после прочтения разных комментов и сообщений, просто пропало желание.

Я не продаю советы, я не продаю курсы, не беру в ДУ и донаты мне тоже не нужны :)))) Мне хватает на жизнь. Доказывать никому ничего не собираюсь.

Решил вернуться только для себя и оставить в истории этот путь. Я это делаю исключительно для себя.

Писать буду, когда просто захочу.

Два слова о гуру, которые тут выступают на всяких конференциях. Мне часто становится очень смешно. Гоните их в шею!

Мартын молодец! Идея с НМТП была супер, я её чуть раньше купил, давно наблюдал, но увы Тимофею не хватило железных я… ц, чтобы реализовать её полностью. Вообще удивляюсь такой жажде всё поскорее продать на супер бычьем рынке :)))

( Читать дальше )

Абрау-Дюрсо - амбиции шампанского. Стоит ли ехать отдыхать? А инвестировать? Репортаж из Abrau Light Resort&SPA.

- 08 сентября 2023, 20:47

- |

Да плевали мы на ваши мультипликаторы и мнения.

🤨 3 мая, когда мы оценивали адекватность котировок Абрау-Дюрсо и посчитали их несколько завышенными, бумага торговалась вокруг отметки 250. А сегодня видим котировки в районе 350, при этом капитализация достигла уже 34,1 млрд. руб., P/Bv подошёл к 2,8, P/S (2022) 2,5, P/E (2022) 19,5, P/E (2023) в лучшем случае 15, а то и 17. И всё это — при планируемых грандиозных долгосрочных капитальных вложениях. Что, скажите на милость, вообще происходит?

Кстати, о грандиозных вложениях. В рамках национального проекта «Туризм и индустрия гостеприимства» компанией совместно с госкорпорацией «Туризм.РФ» заключено соглашение на возведение туристического кластера с суммой совместных инвестиций 23,2 миллиарда рублей, а чтобы мало не показалось — зарегистрирована программа облигаций серии 001Р с лимитом в 20 миллиардов рублей, чтобы «иметь возможность и средства в случае необходимости реализовать новые инвестпроекты».

🔍 Для понимания масштабов бедствия: согласно отчётности, весь консолидированный собственный капитал группы «Абрау-Дюрсо» составляет 12,1 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал