ИнтерРАО

Расчеты Минэнерго основаны на стресс-сценарии для электроэнергетической отрасли - Sberbank CIB

- 26 мая 2020, 15:15

- |

По оценкам Минэнерго, если мораторий продолжит действовать до 2021 года, выпадающие доходы, обусловленные снижением платежной дисциплины и сокращением потребления, составят примерно 600-700 млрд руб. для всей отрасли (включая производителей электроэнергии, сетевые и сбытовые компании, а также сегмент центрального отопления). Ранее Ассоциация гарантирующих поставщиков и энергосбытовых компаний сообщила, что, по ее прогнозам, негативный эффект от моратория составит до 500 млрд руб. По мнению Минэнерго, при сокращении срока действия моратория до 1 июня выпадающие доходы в 2020 году будут примерно вдвое меньше и не превысят 300-350 млрд руб. Мы полагаем, что эти расчеты, вероятно, основаны на стресс-сценарии для электроэнергетической отрасли.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новая стратегия поддерживает интерес к Интер РАО - Финам

- 26 мая 2020, 15:03

- |

Мы подтверждаем рекомендацию «Держать» и целевую цену 5,37 руб. на 12 мес. В долгосрочной перспективе IRAO обладает более высоким потенциалом, который реализуется благодаря расширению бизнеса и улучшению дивидендного профиля, и поэтому покупка акций целесообразна на коррекциях.

Прибыль акционеров выросла в 1К 2020 на 12% г/г, до 34,6 млрд руб., на фоне положительных курсовых разниц на сумму почти 9 млрд руб. Без учета этого фактора чистая прибыль, по нашим оценкам, показала умеренное снижение на 16%, до 27,5 млрд руб., на фоне ослабления операционной динамики в генерации и трейдинге.

Чистая ликвидность на балансе увеличилась за квартал на 14%, до 224 млрд руб.

Несмотря на спад показателей, мы считаем акции «Интер РАО» перспективными на долгосрочном горизонте. В рамках новой стратегии мы ожидаем расширения производственной базы в результате программы модернизации и сделок по покупке активов в генерации и сбытах. Кризис создает возможности для сделок M&A. Возможно также повышение дивидендных норм выплат со временем.Малых Наталия

Реестр на получение DPS2019 0,196 руб. (+14% г/г) закрывается 1 июня. DY — 3,9%.

ГК «Финам»

Интер РАО - самая недооцененная компания в электроэнергетике - Атон

- 25 мая 2020, 10:57

- |

Выручка компании снизилась на 5.2% г/г до 267 млрд руб., EBITDA упала на 13% г/г до 41.4 млрд руб., чистая прибыль выросла на 11% до 34.6 млрд руб. Денежные средства с начала года увеличились на 14% до 223 млрд руб. На снижение доходов повлиял спад в генерации и трейдинга на фоне аномально теплой зимы, из-за чего произошло снижение как объемов производства, так и цен. В ходе телеконференции менеджмент компании подтвердил прогноз капзатрат на 2020 в объеме 32.7 млрд руб. Планов по пересмотру дивидендной политики нет. Новая стратегия будет представлена в конце августа или в сентябре. Новые подробности по проекту Восток Ойл в ходе телеконференции не сообщались. Руководство компании признало, что текущий год будет сложным, во 2К20 ожидается рост неплатежей, но на данном этапе ситуация видится не критичной, а вполне управляемой.

Консенсус-прогноза не было, но мы считаем результаты компании нейтральными. Относительно слабые показатели объясняются теплой погодой в зимний период и не влияют на будущие доходы, которые в настоящее время зависят от развития экономического кризиса. Важнее, что Интер РАО остается в плюсе по свободному денежному потоку и продолжает увеличивать и без того колоссальную денежную подушку. Краткосрочных катализаторов стоимости акций мы не видим, но напоминаем, что это самая недооцененная компания в электроэнергетике: Интер РАО торгуется с мультипликатором EV/EBITDA 2020П 2.0x, что делает ее привлекательной для долгосрочного инвестирования.Атон

ИнтерРАО - ожидает снижения фин. показателей, не будет пересматривать инвестпрограмму и див политику

- 22 мая 2020, 12:58

- |

- не планирует пересматривать дивидендную политику, которая предполагает выплату 25% от прибыли по МСФО

- не планирует пересматривать инвестпрограмму-2020, она составит порядка 32,7 млрд руб с НДС

- по сроку рассмотрения новой стратегии развития ориентируется на август-сентябрь

- ожидает снижения финансовых показателей в 2020 году, надеется, что оно не будет значительным

Курсовые разницы помогли Интер РАО увеличить прибыль - Финам

- 22 мая 2020, 12:39

- |

Улучшение по выручке и EBITDA показал сбытовой бизнес на фоне роста клиентской базы и отпускных цен. Чистая ликвидность на балансе увеличилась за квартал на 14% до 224 млрд руб.

Динамика операционной прибыли в целом соответствует отраслевой картине, отчет мы считаем нейтральным для акций. Котировки уже значительно скорректировались вниз с годовых пиков, и ожидания уже отражены в них. Для инвесторов сейчас более важна новая стратегия и дивидендная политика. В краткосрочном периоде позитивным фактором стала новость о выплате дивидендов без сокращений и отсрочек. Компания направит на дивиденды 25% прибыли по МСФО или 0,1962 руб., реестр на получение дивидендов закроется. По доходности ~4%, это меньше, чем в среднем по отрасли, но ожидания существенного прогресса по норме выплат в новой стратегии подогревают интерес инвесторов к эмитенту. Несмотря на сложный год, мы считаем акции «Интер РАО» перспективными на долгосрочном горизонте.Малых Наталия

ГК «Финам»

Прибыль "Интер РАО" в 1 квартале 2020 года выросла на 11,1%

- 22 мая 2020, 10:08

- |

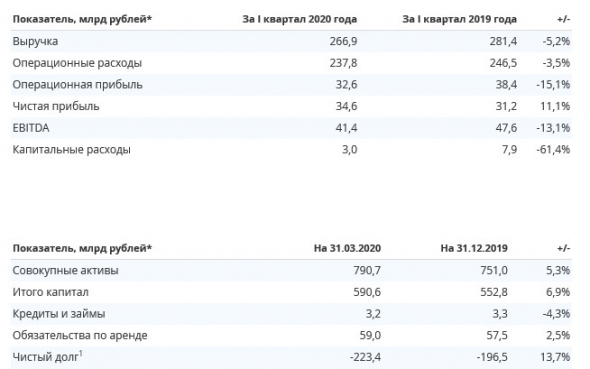

Чистая прибыль группы «Интер РАО» по МСФО в 1 квартале 2020 года выросла на 11,1% и составила 34,6 млрд рублей, сообщила компания. Выручка группы снизилась на 5,2% и составила 266,9 млрд рублей.

Показатель EBITDA составил 41,4 млрд рублей, снизившись по сравнению с показателем 1 квартала 2019 года на 13,1%.

В условиях снижения показателя EBITDA группа продемонстрировала рост чистой прибыли относительно сопоставимого периода преимущественно за счет положительных курсовых разниц, возникших в результате роста курса доллара США и евро относительно рубля в 1 квартале 2020 года, отмечается в сообщении «Интер РАО».

Операционные расходы группы снизились по сравнению с сопоставимым периодом на 3,5% и составили 237,8 млрд рублей. Совокупные активы увеличились на 5,3% и составили 790,7 млрд рублей.

Капитал «Интер РАО» увеличился на 6,9% и составил 590,6 млрд рублей. Кредиты и займы уменьшились на 4,3%, до 3,2 млрд рублей. Обязательства по аренде с учетом доли в совместных предприятиях выросли на 1,4 млрд рублей и составили 59 млрд рублей.

www.finam.ru/analysis/newsitem/pribyl-inter-rao-v-1-kvartale-2020-goda-vyrosla-na-11-1-20200522-095650/

ИнтерРАО - прибыль МСФО за 1 кв +11% г/г

- 22 мая 2020, 10:00

- |

Операционные расходы снизились по сравнению с сопоставимым периодом на 8,7 млрд рублей (3,5%) и составили 237,8 млрд рублей.

Показатель EBITDA составил 41,4 млрд рублей, снизившись по сравнению с показателем I квартала 2019 года на 13,1%.

В условиях снижения показателя EBITDA Группа продемонстрировала рост чистой прибыли относительно сопоставимого периода на 3,4 млрд рублей до 34,6 млрд рублей преимущественно за счет положительных курсовых разниц, возникших в результате роста курса доллара США и евро относительно рубля в I квартале 2020 года.

релиз

Выручка Интер РАО за 1 квартал может снизиться на 5% - Газпромбанк

- 21 мая 2020, 17:52

- |

Выручка за 1К20 может снизиться на ~5% г/г на фоне падения выручки в сегментах российской генерации (-9% г/г), трейдинга (-45% г/г) и зарубежных активов (-18% г/г), которые могут быть частично скомпенсированы положительной динамикой выручки в сегментах сбыта (+3% г/г) при стабильной динамике в сегменте инжиниринга (0% г/г). Негативная динамика выручки российских генерирующих активов во многом обусловлена снижением выработки электроэнергии (-9% г.г) и тепловой энергии (-7%) из-за теплой погоды в зимний период, а также снижения цен на РСВ.Гончаров Игорь

Степанов Денис

«Газпромбанк»

EBITDA за 1К20 может снизиться на 16% г/г в результате падения EBITDA в сегментах генерации (-7% г/г), трейдинга (-71% г/г) и зарубежных активов (-75% г/г), но может быть частично сдержана ростом в сегменте сбыта (+13% г/г). Сокращение EBITDA в генерации обусловлено падением выручки, а в сегменте трейдинга – снижением объемов экспорта и цен на РСВ.

( Читать дальше )

Перенос сроков презентации новой стратегии Интер РАО лишает на время акции компании катализаторов - Sberbank CIB

- 15 мая 2020, 17:38

- |

Мы считаем такой шаг вполне логичным, т. к. связанный с коронавирусом кризис значительно повысил уровень неопределенности и обусловил необходимость повторно протестировать все основные допущения долгосрочной стратегии. На наш взгляд, презентация стратегии, основанной на прогнозах, не включающих последние события и влияние антивирусных мер на бизнес компании, была бы худшим вариантом.

Вместе с этим инвесторы ждали стратегии «Интер РАО» в надежде прояснить ситуацию по основным вопросам, связанным с инвестиционной привлекательностью компании, таким как перспективы имеющихся денежных средств, потенциальное увеличение дивидендных выплат, программа мотивации менеджмента и судьба пакета квазиказначейских акций.

( Читать дальше )

Предстоящий проект Восток Ойл задает общий вектор расходования денежных средств Интер РАО - Атон

- 13 мая 2020, 11:31

- |

Интер РАО подписало соглашение с Роснефтью о строительстве энергетической инфраструктуры для компании Восток Ойл. В рамках проекта планируется строительство газовых электростанций суммарной мощностью около 2.5 ГВт, а также электросетевого комплекса. Технико-экономическое обоснование пока не выполнялось, нет и оценок сроков реализации проекта и объема капзатрат. При реализации проекта Интер РАО планирует по возможности использовать российское оборудование.

В отсутствие подробностей мы ожидаем, что влияние новости на динамику цен акций будет нейтральным. Тем не менее, предстоящий проект задает общий вектор расходования денежных средств Интер РАО, объем которых в настоящее время составляет 260 млрд руб. Основной вопрос заключается в том, будет ли проект способствовать увеличению стоимости компании.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал