Инфляция

ИВЛ для экономики

- 02 мая 2020, 00:03

- |

В комментариях к предыдущей статье завязалось обсуждение на тему того, что раз мы имеем огромные вливания денежной массы в экономику без скачка инфляции, значит, найдена панацея и кризисов больше не будет. Попробую рассказать с самого начала как оно есть на самом деле и при чём тут ИВЛ.

Финансовый кризис, если говорить максимально упрощённо — это нехватка ликвидности, т.е. дефицит денег. Дальше вот вроде просто, но даже среди экономистов не все могут это понять: а что нужно, чтобы не было дефицита чего-либо в условиях рыночной экономики? Обычно достаточно поднять на это цену, как сразу появится предложение, дефицит сойдёт на нет. В нашем случае, при резкой нехватке ликвидности, должна произойти такая же резкая дефляция, т.е. удорожание денег, но естественным образом этого не происходит. Почему?

Инфляция происходит сама по себе: бизнес всегда хочет больше денег и потому всегда изыскивает возможности задрать цены, а ограниченный спрос и конкуренция, соответственно, сдерживают его. В случае же с дефляцией, бизнес должен вдруг проявить альтруистические мотивы, дружно снизить цены перед лицом кризиса, чтобы более слабые игроки смогли его пережить — звучит не слишком убедительно, правда? Вот и бизнес, даже в условиях падения спроса, снижает цены крайне неохотно, а так как законы экономики также непреодолимы, как и законы физики, то они никуда не исчезают, а просто находят выход в банкротствах — таким образом списываются огромные долги, снижается спрос на деньги и, соответственно, закрывается разрыв между необходимой экономике дефляцией и реально имеющейся инфляцией.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Еврозона: всего две недели карантина и -3.8% ВВП в первом квартале

- 30 апреля 2020, 15:02

- |

ВВП

Рецессия 2020 войдет в историю как вполне осознанная экономическая жертва правительств. Которая обошлась невероятно дорого. Европейская статистика показала, что ВВП за первый квартал сократился на 3.8% YoY, при этом локдаун зацепил лишь последние две недели марта! Что уж говорить о втором квартале, где весь апрель месяц экономика находилась под влиянием локдауна, а ослабление санитарных ограничений будет происходить предельно осторожно. Падение экономики вероятно превысит значение первого квартала, поэтому сезон провальных данных вероятно только начинается.

ВВП Франции сократился на 5.8%, Испании — на 5.2%, Бельгии — на 3.9%, Австрии – на 2.5%. Можно заметить, что чем сильнее был карантин, тем слабее данные, что отражает степень подавления экономической активности, а также ограничения мобильности потребителей (падение ВВП соотносится с данными Google Mobility). Отсюда можно сделать вывод что экономика Германии должна была пострадать меньше, чем той же Франции или Испании.

( Читать дальше )

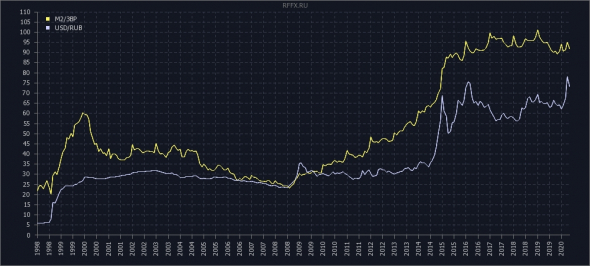

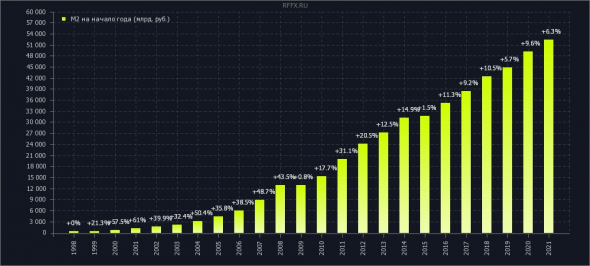

М2/ЗВР

- 30 апреля 2020, 14:22

- |

ЦБ опубликовал данные по М2, текущая диспозиция:

M2: +1.9% (52327 млрд. руб. против 51314)

ЗВР: +3.3% (569.7 млрд.$ против 551.2)

прирост денежной массы:

( Читать дальше )

Все просят раздать народу деньги. Это вас не спасет!

- 29 апреля 2020, 13:37

- |

В эфире «Шоу от Сергея Смирнова» интересный гость — независимый аналитик Дмитрий Маслов.

Дмитрий уже был на нашем канале и его разговор об иррациональном поведении покупателей недвижимости вызвал массу положительных отзывов.

В этот раз разговор пойдет на более серьезные темы:

— Стоит ли государству раздать деньги населению из фонда национального благосостояния;

— Поможет ли это или вызовет инфляцию;

— Что ждет экономику после снятия карантина;

— Почему государство пошло на отрицательную ставку по ипотеке;

— Что будет с ценами на недвижимость, если по факту государство субсидирует рынок;

— Провалится ли идея либеральной экономики в мире;

— Что ждет рубль при таких ценах на нефть?;

— Будет ли расти показатель инфляции?

( Читать дальше )

Загадка. Макроэкономика.

- 27 апреля 2020, 13:04

- |

/сегодня зарплата 30 тысяч рублей, а через 10 лет 300 тысяч — могу ли я на свои доходы больше купить товаров и услуг? Вот примерно такое же «место в моей голове» занимает этот показатель при анализе макроэкономики практически любого государства/

Итак, загадка:

- Почему 2008-й год для многих в России кажется потерянным раем?

- Слышали вы о суррогате этого показателя от всемирно известного журнала?

- Когда вы в последний раз слышали о голландской болезни?

- Ведут ли расчёт этот показателя ВБ, МВФ, ОЭСР?

- Как девальвация/дефляция и ревальвация/инфляция влияют на этот показатель?

- Почему курсы 35 рублей за доллар и 140 рублей за доллар практически одинаково невероятны? /1. речь не про «шипы»; 2. при текущих темпах инфляции/

- Почему именно для постсоветских стран крайне важно учитывать этот показатель при анализе их макроэкономики?

- Почему падения рубля в 2020 году в разы меньше падения рубля в 2014-2016 годах и не так критично воспринимается как падения в 2008 году?

( Читать дальше )

Утренний обзор от 27.04.2020

- 27 апреля 2020, 09:38

- |

Доброе утро!

📌 Bloomberg Economics снизил свой прогноз мирового ВВП до -4% с -0,2% ранее. Прогнозирует снижение на -8% и -6,4% в Европе и США соответственно. Как ожидается, из крупных экономик вырастет только Китай — на 2%.

📌 В этих условиях и с учетом падения цен на нефть — в ближайшие несколько лет произойдет дефляция, а денежно-кредитная политика будет направлена на борьбу с ней.

📌 Учитывая это, было очень необычно слышать главу ЦБ Китая, заявившего о том, что слишком большое стимулирование может привести к инфляционному риску. Мы считаем, что это заявление свидетельствует о нежелании дальнейшего снижения процентных ставок.

📌 Кривая доходности гособлигаций Китая имеет наибольшую крутизну за многие годы: доходность 10-летних облигаций 2,5%, а 3-летних -1,1%. Это говорит о том, что участники рынка согласны с вероятным ускорением инфляции в течение многолетнего периода.

📌 У китайских политиков есть репутация людей, мыслящих долгосрочно. Это подтверждает нашу уверенность в том, что после периода дефляции инфляция станет ключевым экономическим риском.

( Читать дальше )

Куда бежать и в чём спасаться. (Пост про деньги).

- 26 апреля 2020, 20:36

- |

Привет друзья, надеюсь, все здоровы и страшная “ковидла” побыстрее пойдёт на спад с наступлением тёплой погоды.

Я тут вот о чём хочу написать. Уже как почти месяц идёт спор с несколькими клиентами, на предмет — в чём лучше хранить сейчас деньги, если они точно длинные и в ближайшие годы вам не понадобятся? Пока речь идёт до конца года. Самый лучший, на мой взгляд, вариант, 50% кеш в долларах, 50% американские акции. Хотя сам сижу на 100% в американских акциях, купленных за доллары. С каждой новой неделей подобное желание высказывают мне и остальные клиенты. До многих начинает доходить, что сейчас сидеть в кеше (в любом, в долларах или рублях) намного опасней, чем в акциях!

Мы не знаем когда и чем закончится мировой карантин. Мы не знаем каковы будут последствия! Мы не знаем что дальше будет с мировой экономикой. Мы не знаем будет ли осенью вторая волна эпидемии. Мы не знаем точно, в каких экономиках будут наибольшие проблемы (хотя моё мнение – вся Ж… па начнётся с Еврозоны).

( Читать дальше )

Когда CASH IS NOT TRASH?

- 23 апреля 2020, 14:43

- |

Эта фраза заставила меня задуматься, а бывает ли время, когда кэш — не мусор.

Я не держу кэш в бондах, потому что мне не нравится доходность ОФЗ и валютный риск рубля.

ОФЗ в неадеквате, потому что ЦБ уверил всех в снижении ставки и инфляции <4%. Верите в инфляцию <4%, велкам ту ОФЗ.

Я не покупаю акции на кэш, потому что я ожидаю долговые проблемы у компаний, я ожидаю падение их прибылей.

Периодически с этой волатильностью на срочном рынке возникают интересные возможности для спекуляций. ГО на срочке высокое, поэтому приходится держать кэш свободным под спекуляции. У нормальных брокеров есть кросс-маржинование, можно брать короткие ОФЗ и под них открывать любые позы. Но эти позы сразу станут маржинальными, будешь получать 5% годовых по ОФЗ и платить брокеру 20% за маржиналку😀 если переносишь позы овернайт.

В условиях российского рынка, когда нерезы побегут отсюда, падать могут и бонды и акции одновременно. При этом будет расти валюта. Но валюта пока расти не будет, ибо спасибо ЦБ, который продает гигантские объемы валюты до сентября.

Таким образом, если не будет второго мегаудара (а это важная оговорка, потому что я не уверен), ЦБ своими продажами валюты как бы гарантирует на ближайшие 3-4 рублевую доходность в баксах.

➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖➖

Окей, допустим мы укрылись в валюте.

А при каких условиях доллар не является треш?

👉 если на дворе дефляция 1️⃣

👉 если вы ждете что акции и облигации будут падать. Вероятно (я не уверен) это возможно при стагфляции. Когда падает экономика/прибыли и инфляция начинает ускоряться, что вызывает рост доходностей и падение облигаций 2️⃣

👉 если вы ждете в ближайшем будущем кризис ликвидности, который приведет к обвалу цен на все активы (март 2020 г.) 3️⃣

👉 если репатриация капитала или приток иностранных инвестиций в США приведет к росту курса доллара относительно других валют (вероятно, при этом нужна жесткая бюджетная дисциплина) 4️⃣

( Читать дальше )

Инфляционные ожидания vs дефляционная действительность

- 22 апреля 2020, 14:40

- |

Растущие опасения бурного роста инфляции вызваны монетарной политикой ФРС и ЕЦБ в последние годы (и особенно в последние месяцы). Но я хотел бы напомнить, что необходимым условием для роста инфляции является дефицит товаров относительно платежеспособного спроса.

Со спросом все было непросто и до коронавирусных изменений в жизни многих стран. Власти большинства развитых, да и многих развивающихся стран уже давно пытаются стимулировать спрос при помощи дешевых денег. Доступность кредитов, конечно, делает свое дело, но доходы населения от этого не растут. А долги, пусть и дешевые (да хоть и бесплатные) ведь отдавать все равно надо. И это значит, что часть доходов приходится пускать на погашение старых долгов, а не на потребление. Хотя, конечно, можно просто взять новый кредит. Какое-то время эта пирамидальная схема может функционировать, но устойчивый рост спроса она вряд способна обеспечить. Если не верите, посмотрите на Японию, где многолетняя политика нулевых процентных ставок и постоянно работающего печатного станка не смогла сломить дефляционные тенденции. А теперь ко всему этому добавляется еще и рост безработицы из-за коронавирусных карантинов и их последствий. Теперь уже будет успехом хотя бы возврат спроса и потребления на «довирусный» уровень.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал