SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

КИТ ФИНАНС

РАЗВОРОТ ИЛИ ОСТАНОВКА

- 20 июня 2012, 12:53

- |

Уровни сопротивления в районе 1390-1410 в очередной раз остановили движение.

Разворот это или только остановка движения узнаем сегодня вечером.

Сегодня не рекомендуем открывать новые позиции. Мы зафиксировали сегодня прибыль по Норникелю.

Если Бен сегодня приятно удивит, а шансы есть, учитывая инсайдерский рост Америки последнее время,

то увидим еще 2-3 недели роста. Тогда продолжим работать от покупок.

По западным и товарным рынкам без позиций.

Более подробно смотрите в брифинге.

Ведущие: Олег Крот и Эдуард Ланчев

- комментировать

- Комментарии ( 31 )

Cреда, премаркет: Равнение на Бена

- 20 июня 2012, 09:52

- |

В среду, 20 июня, на открытии торгов в Москве мы ожидаем небольшого перевеса покупателей. Сопротивление по индексу ММВБ в районе 1395 пунктов по-прежнему является серьезным препятствием для продолжения роста рублевого индикатора.

Ведущий: Дмитрий Шагардин

( Читать дальше )

Ведущий: Дмитрий Шагардин

( Читать дальше )

Рынок недвижимости США: путь на восстановление?

- 19 июня 2012, 15:38

- |

Update:

Источник: Bloomberg

19 июня в 16:30 мск будет опубликована статистика строительству новых домов и количеству выданных разрешений на строительство домов в США за май. Ожидания достаточно оптимистичные.

( Читать дальше )

Источник: Bloomberg

19 июня в 16:30 мск будет опубликована статистика строительству новых домов и количеству выданных разрешений на строительство домов в США за май. Ожидания достаточно оптимистичные.

( Читать дальше )

Вторник, премаркет: FOMC на за горами

- 19 июня 2012, 09:46

- |

Сегодня, 19 июня, в первой половине дня возможно замедление роста отечественного фондового рынка. Внешний фон нейтральный: фьючерсы на американские фондовые индексы, азиатские торговые площадки и цены на товары торгуются разнонаправленно перед открытием торгов в Москве. В первой половине дня возможна фиксации прибыли покупателями после двух дней уверенного роста в предверии заседания FOMC.

Ведущий: Андрей Архипов.

( Читать дальше )

Ведущий: Андрей Архипов.

( Читать дальше )

Испания: объем “плохих” кредитов на новых максимумах

- 18 июня 2012, 17:52

- |

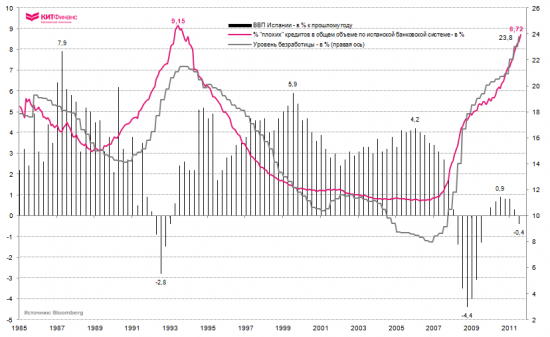

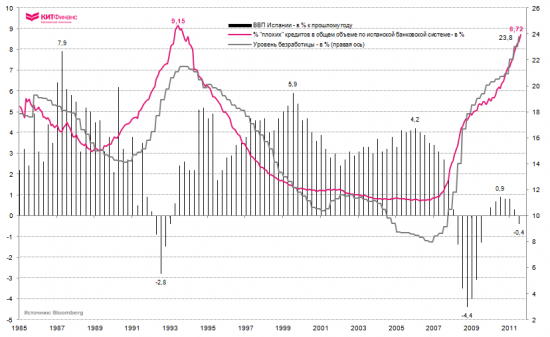

Согласно опубликованным 18 июня в полдень данным Банка Испании, доля “плохих” кредитов в общем объеме банковской системы Испании составила в апреле 8,72% против 8,37% в марте, что является рекордным значением с 1994 г. – в феврале того года показатель был на абсолютном историческом максимуме в 9,15%.

Представленный ниже график хорошо иллюстрирует масштаб проблем в испанской экономике. Корреляция между уровнем безработицы (рынок труда) и долей “безнадежных” кредитов (банковская система) заслуживает пристального внимания.

Кроме этого, согласно данным Банка Испании, объем выданных кредитов в апреле снизился на 3,5% относительно прошлого года. Объем депозитов в коммерческих банках упал на 2,5% относительно марта 2012 г., и на 5,4% относительно апреля 2011 г.

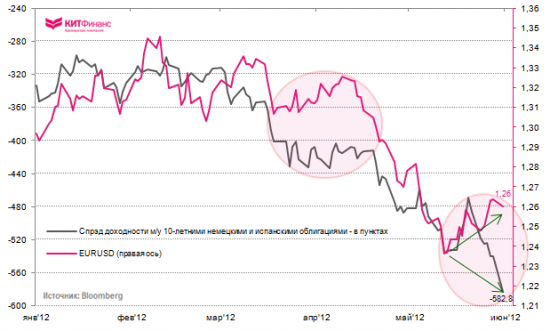

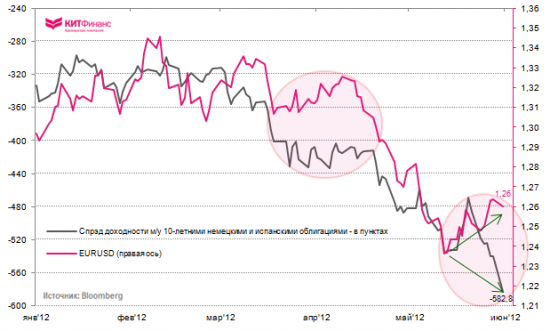

Спрэд доходности между 10-летними облигациями Испании и Германии достиг 18 июня обновил абсолютный исторический максимум в 583 пункта.

( Читать дальше )

Представленный ниже график хорошо иллюстрирует масштаб проблем в испанской экономике. Корреляция между уровнем безработицы (рынок труда) и долей “безнадежных” кредитов (банковская система) заслуживает пристального внимания.

Кроме этого, согласно данным Банка Испании, объем выданных кредитов в апреле снизился на 3,5% относительно прошлого года. Объем депозитов в коммерческих банках упал на 2,5% относительно марта 2012 г., и на 5,4% относительно апреля 2011 г.

Спрэд доходности между 10-летними облигациями Испании и Германии достиг 18 июня обновил абсолютный исторический максимум в 583 пункта.

( Читать дальше )

На гребне волны

- 18 июня 2012, 17:28

- |

Эйфория пятницы сегодня продолжения не получила. После открытия с гэпом вверх последовал либо откат вниз, либо консолидация на достигнутых уровнях. Все внимание теперь приковано к заседанию ФРС 19-20 июня, до оглашения результатов рынки вряд ли будут способны на сильные движения. Между тем восходящий тренд на индексе ММВБ сохраняется, продолжаем работать от лонга. Ждем сигналов на вход на откатах при выходе из моделей продолжения. Лучше рынка выглядят Сбербанк, ВТБ, Норникель. Лукойл и Роснефть пока оптимизма не вызывают.

Ведущая: Елена Беляева

( Читать дальше )

Ведущая: Елена Беляева

( Читать дальше )

Доходности 10-летних испанских облигаций вновь выше 7% - причины

- 18 июня 2012, 12:18

- |

Вот Вам и пазитиф :)

% плохих кредитов на балансах испанских банков к общему объему вырос в апреле до 8,72% против 8,37% в марте, сообщил Банк Испании (где-то в 12:00 мск)

А вот еще:

Объем депозитов на счетах коммерческих испанских банков в апреле упал на 2,52% относительно марта 2012 г..

Объем депозитов на счетах коммерческих испанских банков в апреле упал на 5,39% относительно апреля 2011 г.

% плохих кредитов на балансах испанских банков к общему объему вырос в апреле до 8,72% против 8,37% в марте, сообщил Банк Испании (где-то в 12:00 мск)

А вот еще:

Объем депозитов на счетах коммерческих испанских банков в апреле упал на 2,52% относительно марта 2012 г..

Объем депозитов на счетах коммерческих испанских банков в апреле упал на 5,39% относительно апреля 2011 г.

Понедельник, премаркет: "Правильный" выбор греков

- 18 июня 2012, 09:51

- |

В понедельник, 18 июня, на открытии торгов в Москве мы ожидаем движения вверх в пределах 0,5-0,7%. Ближайшая цель роста для индекса ММВБ – 1390 пунктов.

Ведущий: Дмитрий Шагардин

( Читать дальше )

Ведущий: Дмитрий Шагардин

( Читать дальше )

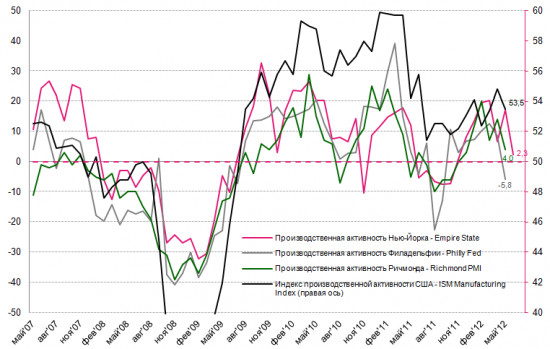

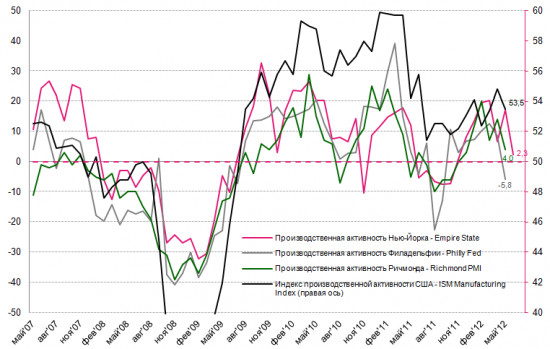

Empire State: деловая активность ожидаемо замедлилась

- 15 июня 2012, 20:26

- |

Согласно опубликованным 15 июня данным, индекс деловой активности в промышленности Нью-Йорка (Empire State) в июне составил 2,29 пункта против 17,09 в мае. Экономисты, опрошенные Bloomberg, ожидали снижения до 12,5 пункта.

Важно отметить, что PMI Manufacturing Нью-Йорка публикуется первым среди региональных индексов США. В течение предстоящих двух недель отчитаются остальные регионы, и, далее, на основе полученных данных можно строить ожидания по динамике общенационального индекса производственной активности США – ISM Manufacturing Index – одного из важнейших опережающих индикаторов состояния дел в промышленности крупнейшей экономики мира.

*Для региональных PMI Mfg рост деловой активности от падения отделяет нулевая отметка, для ISM Mfg – 50 пунктов.

Динамика Empire Statе в мае была несколько обманчива – индекс вырос вопреки PMI остальных регионов, но в июне, как мы видим, ситуация выровнялась. Поэтому рынок практически не среагировал на публикацию слабых данных.

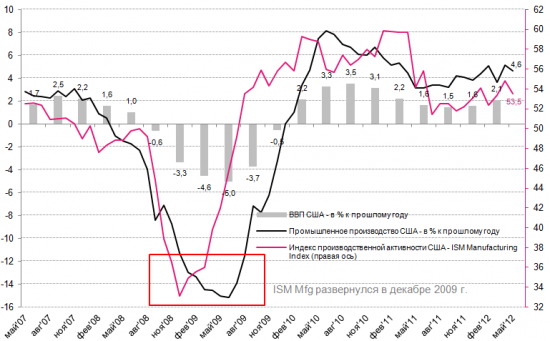

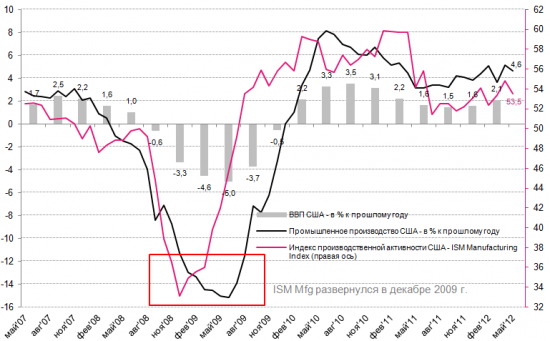

Корреляция ISM Manufacturing, промышленного производства и ВВП США отражена на следующем графике:

Важно отметить, что PMI Manufacturing Нью-Йорка публикуется первым среди региональных индексов США. В течение предстоящих двух недель отчитаются остальные регионы, и, далее, на основе полученных данных можно строить ожидания по динамике общенационального индекса производственной активности США – ISM Manufacturing Index – одного из важнейших опережающих индикаторов состояния дел в промышленности крупнейшей экономики мира.

*Для региональных PMI Mfg рост деловой активности от падения отделяет нулевая отметка, для ISM Mfg – 50 пунктов.

Динамика Empire Statе в мае была несколько обманчива – индекс вырос вопреки PMI остальных регионов, но в июне, как мы видим, ситуация выровнялась. Поэтому рынок практически не среагировал на публикацию слабых данных.

Корреляция ISM Manufacturing, промышленного производства и ВВП США отражена на следующем графике:

Спрэд м/у US Consumer Confidence и Sentiment сужается

- 15 июня 2012, 19:03

- |

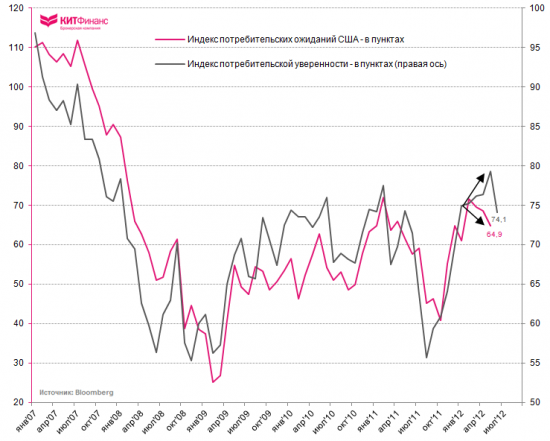

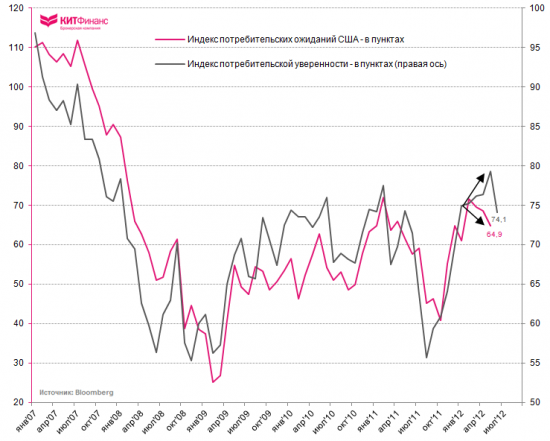

Индекс потребительской уверенности США (Consumer Confidence), рассчитываемый Университетом Мичигана, в июне, согласно предварительным данным, составил 74,1 пункта против 79,3 пунктов в мае. Экономисты, опрошенные Bloomberg, ожидали значение индекса на уровне 77,5 пункта. Таким образом, месячное снижение стало сильнейшим с 2006 г.

Напомним, что согласно опубликованным 29 мая данным, индекс потребительских ожиданий США (Consumer Sentiment) от Conference Board, вопреки ожиданиям, снизился с 68,9 пункта в апреле до 64,9 в мае — падение здесь наблюдается третий месяц подряд.

С марта 2012 г. отмечена достаточно сильная дивергенция между двумя важнейшими опережающими индикаторами настроений американских потребителей: Consumer Confidence (уверенность) и Consumer Sentiment (ожидания).

Как и ожидалось, спрэд начал “схлопываться” за счет снижения индикатора Consumer Confidence, который в мае текущего года зафиксировал максимальное с конца 2007 г. значение.

В последние месяцы появляется все больше признаков замедления экономики США, что негативно отражается на рядовых потребителях, расходы которых составляют 70% американского ВВП.

Напомним, что согласно опубликованным 29 мая данным, индекс потребительских ожиданий США (Consumer Sentiment) от Conference Board, вопреки ожиданиям, снизился с 68,9 пункта в апреле до 64,9 в мае — падение здесь наблюдается третий месяц подряд.

С марта 2012 г. отмечена достаточно сильная дивергенция между двумя важнейшими опережающими индикаторами настроений американских потребителей: Consumer Confidence (уверенность) и Consumer Sentiment (ожидания).

Как и ожидалось, спрэд начал “схлопываться” за счет снижения индикатора Consumer Confidence, который в мае текущего года зафиксировал максимальное с конца 2007 г. значение.

В последние месяцы появляется все больше признаков замедления экономики США, что негативно отражается на рядовых потребителях, расходы которых составляют 70% американского ВВП.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал