SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

КИТ финанс

Глобальный взгляд. Билл Гросс, PIMCO: "Credit Supernova!"

- 05 февраля 2013, 11:28

- |

Мы живем во времена великих финансовых репрессии. Волатильность на глобальных рынках всячески подавляется. Ведущие мировые центробанки через обнуление ключевых процентных ставок и масштабное расширение уровня избыточных резервов в системе пытаются сгладить процесс делевериджа реального сектора. Что же стало причиной глобальной трансформации мировой экономики? Сегодняшнее финансовое мироустройство очень напоминает состояние, которое в масштабах Вселенной характеризуется как Сверхновая звезда (supernova).

Предлагаю вашему вниманию перевод широко обсуждаемой в инвестиционном сообществе февральской статьи «Credit Supernova!» Билла Гросса, одного из основателей крупнейшего в мире фонда облигаций PIMCO, в которой обсуждаются текущее состояние и перспективы мировой финансовой системы, основанной на кредите.

Вероятно, что мировая резервная кредитная система, находящаяся в основе современного финансового мира, будет следовать по пути естественной эволюции. Также как и Вселенной, зародившейся после Большого взрыва (Big Bang) 14 млрд. лет назад, действующей монетарной системе требуется бесконечное расширение для поддержания своего существования. По тому же сценарию, проявление энтропии в физической Вселенной на самом деле может предвещать аналогичную потерю «энергии» и «тепла» на кредитных рынках. Если все так и происходит, то кредиторы, заемщики и инвесторы, неразрывно связанные между собой в рамках существующей кредитной системы, имеют законное право спросить, к каким экономическим последствиям приведет подобная трансформация.

( Читать дальше )

Предлагаю вашему вниманию перевод широко обсуждаемой в инвестиционном сообществе февральской статьи «Credit Supernova!» Билла Гросса, одного из основателей крупнейшего в мире фонда облигаций PIMCO, в которой обсуждаются текущее состояние и перспективы мировой финансовой системы, основанной на кредите.

Вероятно, что мировая резервная кредитная система, находящаяся в основе современного финансового мира, будет следовать по пути естественной эволюции. Также как и Вселенной, зародившейся после Большого взрыва (Big Bang) 14 млрд. лет назад, действующей монетарной системе требуется бесконечное расширение для поддержания своего существования. По тому же сценарию, проявление энтропии в физической Вселенной на самом деле может предвещать аналогичную потерю «энергии» и «тепла» на кредитных рынках. Если все так и происходит, то кредиторы, заемщики и инвесторы, неразрывно связанные между собой в рамках существующей кредитной системы, имеют законное право спросить, к каким экономическим последствиям приведет подобная трансформация.

( Читать дальше )

- комментировать

- ★25

- Комментарии ( 49 )

Еврозона: погашение LTRO, заседание ЕЦБ, французско-немецкий output gap…

- 04 февраля 2013, 12:41

- |

В продолжение обзоров Европейский рынок: банки возвращают трехлетние кредиты ЕЦБ и Европейский рынок: банки возвращают трехлетние кредиты ЕЦБ (update)

ЕЦБ вероятно пойдет по пути снижения процентной ставки для давления на краткосрочные межбанковские ставки, которые начали расти по причине сокращения объема избыточной ликвидности в евросистеме из-за досрочного погашении кредитов LTRO. ЕЦБ предпочтет сохранение и удержание низких ставок на межбанковском рынке на фоне слабости экономики зоны евро.

Банки продолжат досрочно возвращать трехлетние кредиты ЕЦБ

В пятницу, 1 февраля, стал известен объем погашений трехлетних кредитов LTRO на следующую неделю. ЕЦБ сообщил, что 27 банков планируют вернуть 3,48 млрд. евро 6 февраля. Напомню, что на прошлой неделе 278 банков досрочно возвратили 137,2 млрд. евро из 489 млрд. евро долгосрочного фондирования ЕЦБ в рамках первой программы трехлетних LTRO.

( Читать дальше )

ЕЦБ вероятно пойдет по пути снижения процентной ставки для давления на краткосрочные межбанковские ставки, которые начали расти по причине сокращения объема избыточной ликвидности в евросистеме из-за досрочного погашении кредитов LTRO. ЕЦБ предпочтет сохранение и удержание низких ставок на межбанковском рынке на фоне слабости экономики зоны евро.

Банки продолжат досрочно возвращать трехлетние кредиты ЕЦБ

В пятницу, 1 февраля, стал известен объем погашений трехлетних кредитов LTRO на следующую неделю. ЕЦБ сообщил, что 27 банков планируют вернуть 3,48 млрд. евро 6 февраля. Напомню, что на прошлой неделе 278 банков досрочно возвратили 137,2 млрд. евро из 489 млрд. евро долгосрочного фондирования ЕЦБ в рамках первой программы трехлетних LTRO.

( Читать дальше )

Европейский рынок: банки возвращают трехлетние кредиты ЕЦБ (update)

- 31 января 2013, 18:02

- |

в продолжение темы Европейский рынок: банки возвращают трехлетние кредиты ЕЦБ

30 января 2013 г. 278 финансовых институтов Еврозоны вернули ЕЦБ 137,2 млрд. евро в рамках досрочного погашения 3-летних кредитов первого транша LTRO.

Более этого, в среду в рамках недельного аукциона MRO банки заняли 124,1 млрд. евро против 125,3 млрд. евро на прошлом подобном аукционе. В рамках 3-месячного аукциона LTRO банки заняли 3,7 млрд. евро у ЕЦБ против 6,2 млрд. евро на прошлом подобном аукционе. Ставка по кредитам соответствует среднему значению процентной ставки ЕЦБ, которая сейчас составляет 0,75%, за весь срок кредита.

Тот факт, что европейские банки не переключили свое фондирование с трехлетних кредитов на трехмесячные и не увеличили объем займов в рамках недельных MRO, является хорошей поддержкой для евро и снимает те риски, которые были указаны в предыдущем обзоре. Снялся и риск того, что основные погашения

( Читать дальше )

30 января 2013 г. 278 финансовых институтов Еврозоны вернули ЕЦБ 137,2 млрд. евро в рамках досрочного погашения 3-летних кредитов первого транша LTRO.

Более этого, в среду в рамках недельного аукциона MRO банки заняли 124,1 млрд. евро против 125,3 млрд. евро на прошлом подобном аукционе. В рамках 3-месячного аукциона LTRO банки заняли 3,7 млрд. евро у ЕЦБ против 6,2 млрд. евро на прошлом подобном аукционе. Ставка по кредитам соответствует среднему значению процентной ставки ЕЦБ, которая сейчас составляет 0,75%, за весь срок кредита.

Тот факт, что европейские банки не переключили свое фондирование с трехлетних кредитов на трехмесячные и не увеличили объем займов в рамках недельных MRO, является хорошей поддержкой для евро и снимает те риски, которые были указаны в предыдущем обзоре. Снялся и риск того, что основные погашения

( Читать дальше )

5 коп. по поводу ВВП США...

- 30 января 2013, 18:14

- |

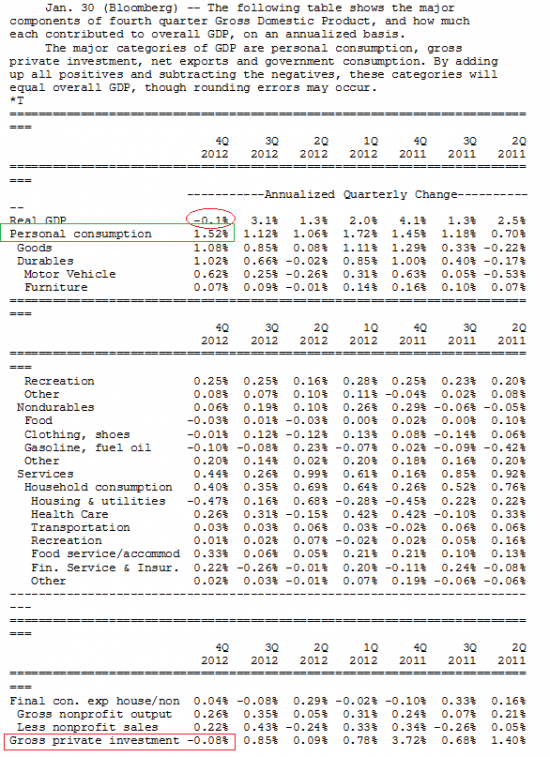

В 17:50 давал комментарий онлайн на радио Бизнес ФМ по поводу отчета ВВП США за IV квартал 2012 г.

Вот горячая ссылка:

http://www.moskva.fm/stations/FM_87.5/programs/%D0%B1%D0%B8%D1%80%D0%B6%D0%B8/2013-01-30_17:50

Вот вклад различных компонент в ВВП (%). Очень неплохо потреб расходы (формируют 71% ВВП), очень плохо госрасходы, но там элементарно все. перед выборами Президента резко наращивали госрасходы (видно по вкладу госрасх. в 3 квартале), в четвертом на ожиданиях наступления «фискальной печальки», где обсуждалось сокращение госраходов, военные заказы резко сокращались… см. ниже

( Читать дальше )

Вот горячая ссылка:

http://www.moskva.fm/stations/FM_87.5/programs/%D0%B1%D0%B8%D1%80%D0%B6%D0%B8/2013-01-30_17:50

Вот вклад различных компонент в ВВП (%). Очень неплохо потреб расходы (формируют 71% ВВП), очень плохо госрасходы, но там элементарно все. перед выборами Президента резко наращивали госрасходы (видно по вкладу госрасх. в 3 квартале), в четвертом на ожиданиях наступления «фискальной печальки», где обсуждалось сокращение госраходов, военные заказы резко сокращались… см. ниже

( Читать дальше )

Европейский рынок: банки возвращают 3-летние кредиты ЕЦБ

- 29 января 2013, 18:19

- |

30 января 2013 г. порядка 278 финансовых института Еврозоны вернут ЕЦБ около 137,2 млрд. евро в рамках досрочного погашения 3-летних кредитов первого транша LTRO (489 млрд. евро), которые были экстренно выданы регулятором 21 декабря 2011 г. по запросу 523 банков. Большая часть погашений, согласно заявлениям Министра финансов Испании на форуме в Давосе, придется именно на испанские банки, являющихся крупнейшими заемщиками кредитов ЕЦБ.

Возможность досрочного возврата части ранее полученных кредитов была впервые предложена ЕЦБ 8 декабря 2012 г. Евро отыгрывает эту идею уже два месяца. Позитивом является то, что заявленный объем возвратов в 137,2 млрд. евро превысил ожидания рынка в 84 млрд. евро.

Погасить часть обязательств в рамках второго транша LTRO от 29 февраля 2012 г. (529 млрд. евро для 800 банков), европейские банки смогут 27 февраля 2013 г. ЕЦБ на своем официальном сайте опубликовал расписание и график погашений 3-летних кредитов.

( Читать дальше )

Возможность досрочного возврата части ранее полученных кредитов была впервые предложена ЕЦБ 8 декабря 2012 г. Евро отыгрывает эту идею уже два месяца. Позитивом является то, что заявленный объем возвратов в 137,2 млрд. евро превысил ожидания рынка в 84 млрд. евро.

Погасить часть обязательств в рамках второго транша LTRO от 29 февраля 2012 г. (529 млрд. евро для 800 банков), европейские банки смогут 27 февраля 2013 г. ЕЦБ на своем официальном сайте опубликовал расписание и график погашений 3-летних кредитов.

( Читать дальше )

Мир после 2008 года: безлимитное количественное смягчение от Центральных банков - авторский семинар Дмитрия Шагардина

- 29 января 2013, 17:54

- |

Правила игры на глобальных рынках кардинально изменились после финансового кризиса 2008 года. Крупнейшие мировые монетарные регуляторы попали в ситуацию, которая пару десятилетий назад рассматривалась исключительного с точки зрения теоретического любопытства. Ситуацию, в которой Центробанки, опустив процентные ставки к нулевым рубежам, так и не смогли решить проблемы низких уровней загрузки производственных мощностей и нависшей угрозы дефляции.

Сегодня только понимание действий ведущих Центробанков помогает принимать правильные инвестиционные решения и чувствовать себя уверенно на рынке.

В своем авторском семинаре «Мир после 2008 года: безлимитное количественное смягчение от Центральных банков» аналитик компании КИТ Финанс Брокер Дмитрий Шагардин раскроет реалии глобальных экономических процессов и обозначит ключевые ориентиры на 2013 год.

( Читать дальше )

Сегодня только понимание действий ведущих Центробанков помогает принимать правильные инвестиционные решения и чувствовать себя уверенно на рынке.

В своем авторском семинаре «Мир после 2008 года: безлимитное количественное смягчение от Центральных банков» аналитик компании КИТ Финанс Брокер Дмитрий Шагардин раскроет реалии глобальных экономических процессов и обозначит ключевые ориентиры на 2013 год.

( Читать дальше )

Часть II Сегодня посмотрел что заработал мой пенсионный фонд (КитФинанс) за 2011г. и там ноль :)

- 21 января 2013, 19:23

- |

Ранее уже писал..http://smart-lab.ru/blog/97859.php

А сегодня от неудачников получил разяснения… пролил слезу...

здравствуйте!

По итогам инвестирования пенсионных накоплений в 2011 году Фонд обеспечил сохранность средств своих клиентов, формирующих накопительную часть трудовой пенсии в КИТ Финанс НПФ.

Доходность инвестирования средств пенсионных накоплений за 2011 год, рассчитанная в соответствии со Стандартами раскрытия информации об инвестировании средств пенсионных накоплений, утвержденными Приказом Министерства финансов Российской Федерации от 22 августа 2005 г. №107н, составила 0,09% годовых.

Данный результат обусловлен тем, что в 2011 году рынок коллективных инвестиций, к которому относятся негосударственные пенсионные фонды и который напрямую зависит от ситуации на финансовом рынке, находился под влиянием продолжающегося мирового финансового кризиса. Это в свою очередь отразилось и на российском фондовом рынке, который при отсутствии значимых положительных тенденций для роста не показал прогнозируемых в начале 2011 года значений. А рынок акций, как основных инструментов превосходящих темпы инфляции в долгосрочной перспективе, по итогам года даже снизился на 18%.

( Читать дальше )

Китай: бизнес-цикл в восходящей фазе

- 21 января 2013, 18:12

- |

Макроэкономическая статистика свидетельствует о том, что экономический рост Китая усилился в четвертом квартале впервые за последние два года, благодаря массированным государственным инфраструктурным инвестициям.

Важно отметить, что восстановление деловой активности в Китае в последние три месяца прошедшего года было достаточно очевидным фактом – см. предыдущие обзоры: Китай: время покупать?(19 октября 2012 г.), Китай: производственная активность растет, оптимизм в сталелитейном секторе и грузоперевозках (1 ноября 2012 г.), Китайский “green shoot”: производственная активность расширяется второй месяц подряд (3 декабря 2012 г.), Глобальная деловая активность в ноябре достигла 8-месячного максимума(7 декабря 2012 г.) и т.д.

Промышленное производство, которое очень сильно коррелирует с динамикой ВВП, указывает на рост экономики Китая в пределах 7,8%. Заглядывая вперед, темпы роста китайской экономики сохранятся в пределах 7-8% без продолжения расширения кредитного плеча и капитальных расходов. Однако ближе к концу года может начаться некоторое давление, связанное с затуханием эффекта госрасходов.

( Читать дальше )

Важно отметить, что восстановление деловой активности в Китае в последние три месяца прошедшего года было достаточно очевидным фактом – см. предыдущие обзоры: Китай: время покупать?(19 октября 2012 г.), Китай: производственная активность растет, оптимизм в сталелитейном секторе и грузоперевозках (1 ноября 2012 г.), Китайский “green shoot”: производственная активность расширяется второй месяц подряд (3 декабря 2012 г.), Глобальная деловая активность в ноябре достигла 8-месячного максимума(7 декабря 2012 г.) и т.д.

Промышленное производство, которое очень сильно коррелирует с динамикой ВВП, указывает на рост экономики Китая в пределах 7,8%. Заглядывая вперед, темпы роста китайской экономики сохранятся в пределах 7-8% без продолжения расширения кредитного плеча и капитальных расходов. Однако ближе к концу года может начаться некоторое давление, связанное с затуханием эффекта госрасходов.

( Читать дальше )

Почему Япония перестала расти? (часть 3)

- 16 января 2013, 14:25

- |

*С первой частью обзора можно ознакомиться здесь, со второй – здесь

Продолжение

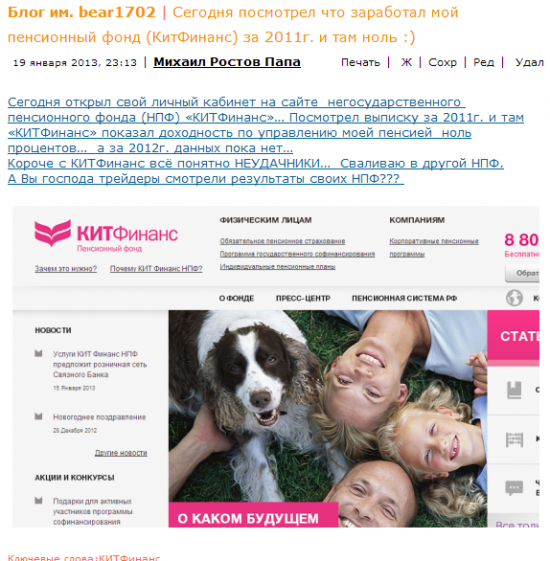

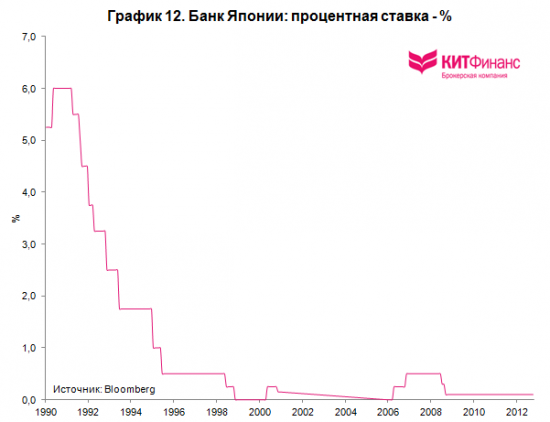

Ошибки в монетарной политике Банка Японии стали третьей серьезной проблемой в 1990-2000-х гг. На графике 12 показана динамика процентной ставки Банка Японии.

Начиная с июля 1991 г., монетарный регулятор начал снижать уровень процентной ставки, понизив ее почти на 3% до июля 1993 г. (отметим, что пики по уровню реального ВВП пришелся на 2 квартал 1990 г.). К 1995 г. Япония понизила целевой уровень ставки до 50 б.п.

ФРС США позже критиковал действия Банка Японии, обвиняя последнего в медлительности принятия решений и несоответствия монетарной политики экономическим реалиям. Хотя надо признать, что экспертные оценки ни комитетов ФРС, ни МФВ, ни частных исследовательских компаний в то время не предполагали наступления дефляции, возникшей в Японии.

( Читать дальше )

Продолжение

Ошибки в монетарной политике Банка Японии стали третьей серьезной проблемой в 1990-2000-х гг. На графике 12 показана динамика процентной ставки Банка Японии.

Начиная с июля 1991 г., монетарный регулятор начал снижать уровень процентной ставки, понизив ее почти на 3% до июля 1993 г. (отметим, что пики по уровню реального ВВП пришелся на 2 квартал 1990 г.). К 1995 г. Япония понизила целевой уровень ставки до 50 б.п.

ФРС США позже критиковал действия Банка Японии, обвиняя последнего в медлительности принятия решений и несоответствия монетарной политики экономическим реалиям. Хотя надо признать, что экспертные оценки ни комитетов ФРС, ни МФВ, ни частных исследовательских компаний в то время не предполагали наступления дефляции, возникшей в Японии.

( Читать дальше )

Почему Япония перестала расти? (часть 2)

- 16 января 2013, 14:10

- |

первая часть здесь

Препятствие #1: зомби-кредитование и депрессивная реструктуризация

Одной из самых больших проблем, которые образовались в 1990-е годы, стало повсеместное распространение того, что Кабаллеро, Хоши и Кашьяпа называют зомби-фирмами. Зомби-фирмой называется непроизводительное и нерентабельное предприятие, которое должно покинуть рынок, но остается на плаву благодаря помощи со стороны кредиторов и государства. Продолжая вести операционную деятельность и держась за работников, которые должны были бы перейти в более эффективные и производительные компании, зомби-фирмы подрывали эффективность всей экономики. Здоровые предприятия развивались медленнее, и если со временем присутствие зомби становилось достаточно обширным, уровень производительности в секторе падал.

Зомби появились после того, как лопнул пузырь на рынке недвижимости, и экономика Японии скатилась в рецессию. Большие потери по ранее выданным кредитам поставили японские банки в сложную ситуацию: либо признавать убытки и искать источники пополнения капитала, либо закрыть глаза на проблемы и продолжать рефинансировать полумертвые компании в надежде на скорое восстановление экономики. Существовало и давление на банки со стороны государства, ведь экономическая политика того непростого для страны времени была направлена на недопущение банкротств и всяческую поддержку малого и среднего бизнеса за счет банковских кредитов.

( Читать дальше )

Препятствие #1: зомби-кредитование и депрессивная реструктуризация

Одной из самых больших проблем, которые образовались в 1990-е годы, стало повсеместное распространение того, что Кабаллеро, Хоши и Кашьяпа называют зомби-фирмами. Зомби-фирмой называется непроизводительное и нерентабельное предприятие, которое должно покинуть рынок, но остается на плаву благодаря помощи со стороны кредиторов и государства. Продолжая вести операционную деятельность и держась за работников, которые должны были бы перейти в более эффективные и производительные компании, зомби-фирмы подрывали эффективность всей экономики. Здоровые предприятия развивались медленнее, и если со временем присутствие зомби становилось достаточно обширным, уровень производительности в секторе падал.

Зомби появились после того, как лопнул пузырь на рынке недвижимости, и экономика Японии скатилась в рецессию. Большие потери по ранее выданным кредитам поставили японские банки в сложную ситуацию: либо признавать убытки и искать источники пополнения капитала, либо закрыть глаза на проблемы и продолжать рефинансировать полумертвые компании в надежде на скорое восстановление экономики. Существовало и давление на банки со стороны государства, ведь экономическая политика того непростого для страны времени была направлена на недопущение банкротств и всяческую поддержку малого и среднего бизнеса за счет банковских кредитов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал