КРИЗИС

Обвал Рубля | Прогноз по Доллару, Рублю и Евро | Курс Доллара в Апреле 2021

- 09 апреля 2021, 11:09

- |

- комментировать

- Комментарии ( 0 )

Евро воспрял, но надолго ли?

- 08 апреля 2021, 17:05

- |

Весну в Европе ждали с надеждой на начало восстановления мировой экономики. Увы, но мы получили совсем не то, что хотели. Весну омрачают и недостаток вакцин, и появление более заразных штаммов коронавируса, и всеобщая усталость от карантина. Это все отрицательно сказывается на настроениях трейдеров. При этом, быки по евро не перестают надеяться на скорое улучшение эпидемиологической обстановки, ратифицирование Европейского фонда спасения и восстановление экономики региона.

Доллар больше не угроза?

В начале апреля ситуация на рынке изменилась, и не в пользу доллара. После длительной паузы на рынок вернулся спрос на евро, и все благодаря росту рисковых настроений. Риски вновь в моде на фоне сильного отчета по занятости США, согласно которому число появившихся в марте новых рабочих мест составило 916 тыс. Число занятых растет третий месяц подряд, причем в марте прирост оказался самым значительным с августа 2020 г. Более того, опубликованные в феврале данные были пересмотрены в сторону повышения. И это на фоне снижения показателя по безработице с 6,2% в прошлом году до 6,0% в текущем. Опубликованные данные стали подтверждением более быстрого восстановления американской экономики, что в совокупности с новым пакетом стимулов, который планируется администрацией Байдена, вселяет в инвесторов надежду, что самое страшное уже позади.

( Читать дальше )

Доллар по 80 или по 100 рублей? / Новый Прогноз по Доллару и Рублю / Курс Доллара

- 07 апреля 2021, 19:45

- |

Как Archegos построил 100-миллиардный портфель на пустом месте … а затем взорвался

- 06 апреля 2021, 18:19

- |

Те, кто постоянно следит за финансовыми новостями не могли не слышать о “знаменитом” хедж-фонде Archegos. В CМИ некоторое время пообсуждали это, а затем быстро сменили тему: рынки продолжают рост, ФРС печатает, новый сырьевой цикл и т.д. Между тем, этот хедж-фонд можно сказать является всей мировой финансовой системой в миниатюре, а история его падения “рекламный ролик” будущего краха.

Статья перевод с сайта zerohedge.com .

Спустя неделю после крупнейшего и самого впечатляющего краха хедж-фонда со времен LTCM у нас теперь есть (почти) четкая картина того, как семейному офису Билла Хвана в Archegos удалось в одиночку сделать обычную медиа-акцию самой эффективной компанией 2021 года, но затем когда его покинула удача, маржа была уничтожена, что привело к миллиардным убыткам для банков, которые способствовали тому, что Bloomberg назвал «прорывом с использованием заемных средств».

( Читать дальше )

Новый Максимум Рынка | Космический ETF от Кети Вуд | IPO Coursera | IPO Coinbase | Хорошие Новости

- 05 апреля 2021, 19:21

- |

Новая Сделка ОПЕК + | Цена на Нефть в Апреле | Прогноз Курса Доллара и Рубля в Апреле

- 05 апреля 2021, 12:02

- |

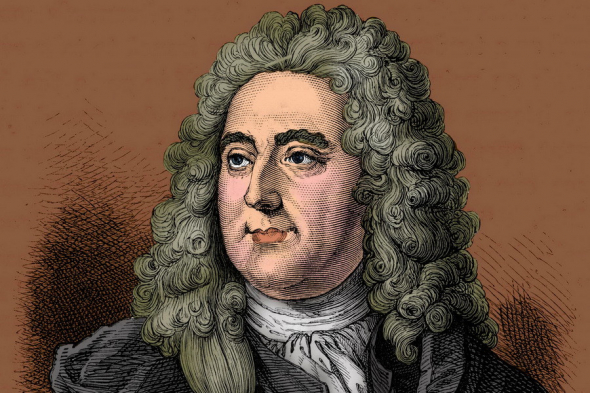

Пузыри. «Система «Миссисипи»

- 02 апреля 2021, 12:30

- |

Основной идеолог и реализатор пузыря – шотландец Джон Лоу. Долгое время он не мог реализовать ее и ездил по Европе примерно 9 лет, пока фортуна ему не улыбнулась во Франции. Стоит отметить, что в эти трудные и порой безденежные времена его кормили азартные игры и казино.

Положение государственных финансов Франции к этому моменту находились в плачевном состоянии. «Король-солнце» — Людовик XIV и война начала XVIII века привели к накоплению национального долга в 3 млрд ливров, а годовые проценты по нему составляли 90 млн. К 1715 году были израсходованы все налоги на 4 года вперед. Все это приводило к дефициту кредита в реальной экономики и существенно ограничивало возможности ее развития. Сами налоги были высоки. А регент герцог Орлеанский, который правил страной после смерти Людовика – Короля -солнца реально рассматривал возможность банкротства Франции.

Схема предложенная Лоу регенту заключалась в следующем: конвертировать внешний долг Франции в акции банка с погашением через 25 лет, с сокращением выплат по процентам с 7 до 5 годовых. Лоу даже готов был профинансировать создание самого банка, так как к моменту его приезда во Франции он сумел сколотить капитал на азартных играх в 1,5 млн ливров. В 1716 году регент дал разрешение создать банк.

( Читать дальше )

ЗОЛОТО Прогноз | Цена на Золото упадет до $1500 за унцию? | Причины падения Золота

- 01 апреля 2021, 11:42

- |

Что будет с Золотом, когда прилетит золотой Астероид? / Золото Прогноз на 2021 год

- 31 марта 2021, 11:05

- |

Сегодня американские акции - это повышенный риск

- 28 марта 2021, 19:58

- |

Страшновато становится. Многие американские акции сейчас имеют доходность на уровне доходности облигаций.

Если до сих пор инвесторы вкладывались в акции, потому что доходность бондов падала, то сейчас мы являемся свидетелями масштабного взлёта доходности американских облигаций. Крупные инвесторы начинают перекладываться из акций в облигации. И это закономерно и правильно.

Я считаю так, что дальнейшее увеличение доходности облигаций в 2 раза приведёт к обвалу американского фондового рынка акций в 1.5 — 2 раза.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал