КРИЗИС

евро, что за паника?

- 30 июня 2015, 15:08

- |

- комментировать

- Комментарии ( 3 )

2/3 россиян начали экономить на продуктах

- 29 июня 2015, 20:29

- |

Опрос фонда «Общественное мнение»:

за посдение 3 мес:

63% признались, что они стали экономить на еде .

40% стали покупать продукты более дешевых марок

30% отказались от некоторых продуктов

30% в целом сократили объем покупаемых продуктов

13% стали реже ходить в магазин за едой

за последние 6 мес:

50% стали экономить на продуктах питания

4% — меньше экономить.

35% ничего не изменилось

8% заявили, что не экономят на еде.

50% начали экономить больше, чем раньше на непродовольственных товарах и услугах

35% ничего в этом плане не изменилось

3% меньше экономить на этом

27% экономят на одежде и обуви

17% развлечения и досуг

16% парфюмерно-косметические товары

16% услуги кафе/ресторанов

14% туристические услуги-путешествия

11% электроника/бытовая техника

11% бытовые услуги (парикмахерская, химчистка, ателье)

опрос проводился по всей России

http://www.interfax.ru/russia/450297

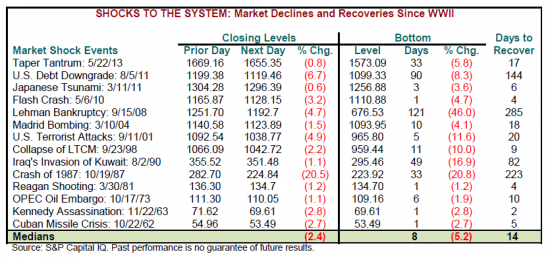

Как быстро рынок восстанавливался после Коллапсов

- 29 июня 2015, 20:15

- |

Сразу хочу сказать, пора завязывать с Грецией. Она нам всем должна. Если посчитать все потери инвесторов, когда всякий раз рынок проседает на пару процентов «из-за опасений вокруг родины богов Олимпийцев», то получится сумма намного превышающая 300 млрд долларов, которые она всем должна. Как бы эти потери с Греции тоже взыскать? Никто не знает?

Приближается очередной мини коллапс рынка из за Греции. (в следующем году все ждут коллапса на рынке облигаций, где многие инвесторы миллиардеры видят пузырь).

Ниже представлена табличка, как рынок падал за последние 70 лет на известных коллапсах за день, как долго и сильно он падал потом и еще, и сколько времени у рынка заняло, чтобы вернуться обратно.

( Читать дальше )

Проверить аналитиков

- 29 июня 2015, 10:45

- |

Цель таких прогнозов состояит в регулировании рынка, выражающегося в поддрежании инерции мышлений у огромного числа участников.

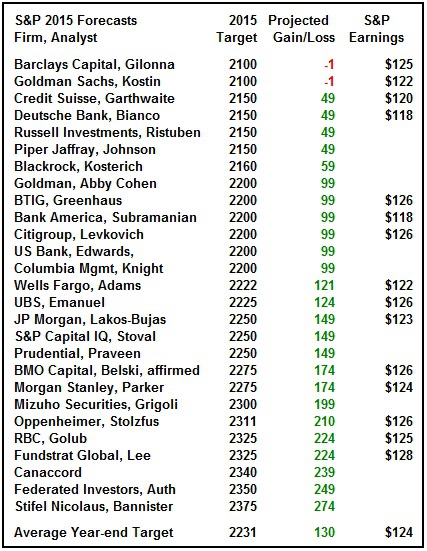

Сейчас заканчивается пологодие и это как раз то время, когда следует делать прогнозы аналистам. Вот сводная таблица прогноза по индексу S&P 500 на конец 2015 года:

Отличный прогноз, не правда ли? Оптимизм царит в рядах аналистов. Только два пессимиста, да и те,… ну, какие они пессимисты? Barclays и Goldman Sachs показывают самы медвежий настрой с 2,100 price targets.

О чем это может говорить? Во-первых, ровным счетом,

( Читать дальше )

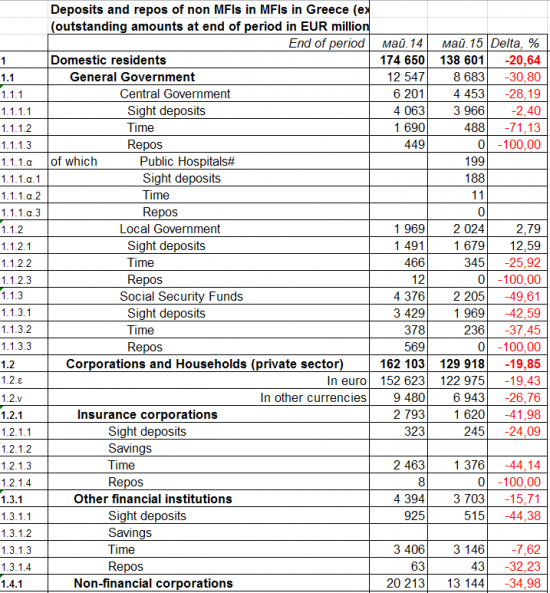

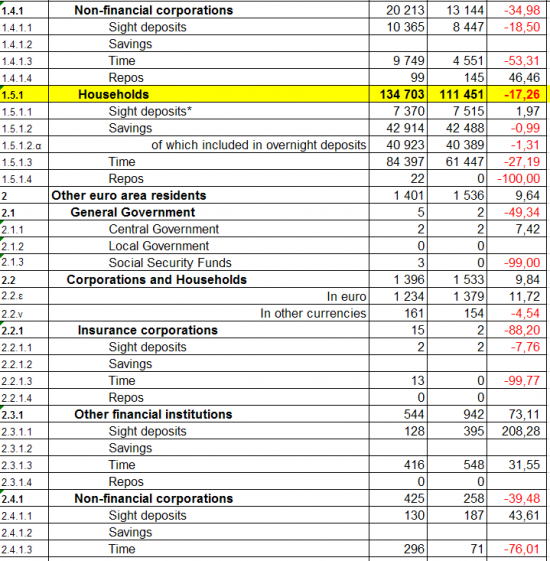

Бэнкинг по-гречески: Банковская система Греции, пассивная часть, статистика....

- 29 июня 2015, 09:33

- |

Всего по состоянию на май 2015 обязательства перед физиками около 111 млрд, на сейчас около 105 (оценка)

( Читать дальше )

Впервые за пять месяцев предприниматели ждут роста производства

- 29 июня 2015, 03:45

- |

Ситуация в промышленности в июне продолжит ухудшаться, свидетельствуют данные исследования Центра конъюнктурных исследований (ЦКИ) ВШЭ. Средний уровень загрузки производственных мощностей сократится еще на 1% по сравнению с маем. Но сами руководители предприятий впервые за пять месяцев сообщили о возможном улучшении перспектив роста производства. В июне о росте отгрузки сообщили 16% опрошенных промпредприятий, 72% руководителей оценили текущую ситуацию на своих предприятиях как «удовлетворительную» и только 23% остались недовольны ею, а 5% оценили ее как «благоприятную».

Впервые за последние пять месяцев респонденты дают относительно позитивные сигналы, улучшенные ожидания характерны практически для всех ключевых показателей, заключают эксперты ЦКИ.

Несмотря на позитивные ожидания, опасения, что промышленный выпуск будет падать вслед за спросом, сохранились. Как отмечается в исследовании ЦКИ, 40% респондентов считают, что уровень спроса на продукцию промышленных предприятий продолжит снижаться, это худший результат после кризиса 2008–2009 гг. По подсчетам экспертов Института экономической политики имени Егора Гайдара, в июне стало больше оценок объемов спроса «ниже нормы».

Росстат сообщал о значительном сокращении промышленного производства. После апрельского падения на 4,5% майский спад стал максимальным за посткризисные 4,5 года и составил 5,5%. Ухудшение было зафиксировано во всех основных секторах – выпуск в обрабатывающих отраслях сократился на 8,3% (7,2% в апреле), в добывающем секторе спад ускорился до 0,9%, выпуск в энергетических отраслях упал на 1,4% после апрельского роста на 1,8% (все цифры – в сравнении с теми же месяцами 2014 г.). Наиболее серьезные потери понесла пищевая промышленность – в основном из-за снижения доходов населения, пишут эксперты ЦКИ. Основной тренд II квартала – фронтальное снижение производства продукции инвестиционного назначения (машиностроение, производство строительных материалов), а также продукции, наиболее чувствительной к доходам, – потребительских товаров, пишут аналитики Центра макроэкономического анализа и краткосрочного прогнозирования. Обрабатывающая промышленность не находит спроса и борется за эффективность в условиях высоких кредитных ставок, считают аналитики банка «Зенит», компании даже не задумываются о наращивании капитальных вложений, а население сохраняет кризисную модель потребления, несмотря на укрепление рубля.

Майский спад нельзя оценивать как катастрофический провал, промышленность действительно к середине лета войдет в рецессию, но спад проходит плавно, а интенсивность сокращения производства в мае была меньше, чем в апреле, считает директор ЦКИ Георгий Остапкович. На майские данные могли повлиять длинные праздники, согласен Дмитрий Полевой из ING. Финансовая стабилизация, замедление роста инфляции и снижение ключевой ставки позитивно повлияют на промышленность, считает Остапкович, по итогам года спад может не превысить 2%, а при благоприятном сценарии даже сделаться чуть меньше.

В понедельник будет жёстко. Наконец-то кризис! Спекули, наш час пробил!

- 28 июня 2015, 13:05

- |

И поле этого Ципрас адекватен? Он переложил решение экономического вопроса на экономистов, толпящихся в очереди к банкомату, который выдаёт греко-евры. Ясно.

Методом исключения я нахожу, что предложения Евросоюза — это более адекватный метод движения в процессе урегулирования.

Методы Ципраса выдают в нём либо дурака, либо человека, имеющего козыри. Если банальный шантаж, то о какой демократии речь? Так он может завтра и своих пенсионеров шантажировать, встреться они на пути.

А выглядит как шантаж. Набрали долга и кинули всех. Я угараю с такой демократии.

Да это хамство, конечно, будет жёстко пресечено.

Греция вылетит — это 100%.

В понедельник будет очень жёстко. Наконец-то!!!

АвтоВАЗ рассекретил планы по обновлению модельного ряда

- 26 июня 2015, 20:56

- |

Автоваз решил вернуть самую дешевую машину на дороги России для борьбы с кризисом:

Всего за 200000 рублей, а о программе утилизации и субсидирования автокредитов — 75 000 рублей данный автомобиль можно будет приобрести за 125 000 рублей))

Акции автоваза на этой новости взлетели на 200%))

Подробнее на РБК: top.rbc.ru/business/26/06/2015/558d26f79a79473912c56bf7

Падение экономики ускорилось

- 26 июня 2015, 16:32

- |

январь -1,8 %

февраль -1,6 %

март -3,2 %

апрель -4,2 %

Новости кризиса

- 26 июня 2015, 11:22

- |

23.06.2015 — Same Deutz-Fahr запустила под Нижним Новгородом сборочное производство тракторов

21.06.2015 — В Саранске завершено строительство оптоволоконного завода

18.06.2015 — В Ленинградской области запущен завод по производству газовых турбин

16.06.2015 — Производство двигателей для Ми-8 переведено на российскую основу

15.06.2015 — Производство высокотехнологичного текстиля из синтетических волокон

11.06.2015 — В Ленинградской области открылся новый лакокрасочный завод

06.06.2015 — Новый животноводческий комплекс заработал в Дагестане

04.06.2015 — В Калуге открылся новый цех завода «Лафарж» по производству топлива

01.06.2015 — На шахте «Скалистой» запущен в строй новый поверхностно-закладочный комплекс

31.05.2015 — Первая очередь завода по производству кабелей специального назначения

30.05.2015 — В Самарской области открыт домостроительный комбинат

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал