Кредиты

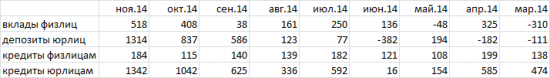

Кредиты-депозиты в ноябре 2014

- 22 декабря 2014, 20:55

- |

- комментировать

- ★1

- Комментарии ( 3 )

Неужели сбербанк тоже всё....

- 16 декабря 2014, 16:18

- |

Источник: Коммерсантъ-Online

Кредиты, в чем правда?

- 15 декабря 2014, 20:45

- |

Разве не покупательская способность повышает экономику? разве не возможность купить больше оборудования и наладивать большие обороты продукции? Чем больше даш людям денег, тем больше они потратят, тем больше придет в бюджет.

Разве не так? почему народ заставляют затягивать пояса?

Что за дерьмополитика такая????

Почему в России высокие ставки по кредитам?

- 13 декабря 2014, 17:00

- |

Российский кредитный рынок на сегодняшний день является одним из самых дорогих в Европе. Даже в казалось бы в таких далеко не развитых странах, как Болгария или Венгрия ставки по кредитам едва превышают 5-6%, в то время как инфляция в этих странах превышает 4-4.5% в год. В России же даже при относительно низкой инфляции (в 2013 году она составила 6.5%) ставки на внутреннем кредитном рынке все равно превышали 12% годовых. В чем причина?

Российский кредитный рынок на сегодняшний день является одним из самых дорогих в Европе. Даже в казалось бы в таких далеко не развитых странах, как Болгария или Венгрия ставки по кредитам едва превышают 5-6%, в то время как инфляция в этих странах превышает 4-4.5% в год. В России же даже при относительно низкой инфляции (в 2013 году она составила 6.5%) ставки на внутреннем кредитном рынке все равно превышали 12% годовых. В чем причина?Тут стоит отметить несколько факторов. Во-первых, фундаментальные, связанные с состоянием макроэкономики (рост ВВП, потребительская активность, инфляция и пр.). Во-вторых, административные, связанные с ультра-жесткой денежно-кредитной политикой Банка России.

Читать далее: http://utmagazine.ru/posts/5500-pochemu-v-rossii-vysokie-stavki-po-kreditam

Банки назвали проблемой нежелание россиян брать кредиты

- 03 декабря 2014, 00:51

- |

«Я не вижу проблем с закредитованностью населения, которыми нас пугают правительство и пресса», – заявила предправления Юниаструм Банк Алла Цытович на банковском форуме Адама Смита в Лондоне. По ее словам, проблема банков в том, что есть целая категория людей, которые не хотят жить в кредит. «Вопрос в том, как их загнать в кредитную кабалу, чтобы они наконец начали брать кредиты», – уточнила она.

Член правления Банка Москвы Владимир Верхошинский обратил внимание на обилие информации о массовых самоубийствах заемщиков в провинции. Однако он считает это спекуляциями, а проблема, на его взгляд, заключается в нежелании государства образовывать население. «Для банков это очень дорого. Если кто-то и должен это делать, то государство и правительство, тогда через 10–20 лет мы увидим других заемщиков», – отметил Верхошинский.

( Читать дальше )

У народа кончаются деньги и он перестает платить по кредитам.

- 02 декабря 2014, 16:11

- |

3. Доля предоставленных физическим лицам ссуд, непогашенных в установленный договором срок в отчетном периоде

всего, % 12,6 12,5 13,3 13,7 14,0 14,7 14,3 14,2 14,7 17,0

в том числе: (млн. руб.)

3.1. ссуды на покупку жилья (кроме ипотечных ссуд)

4,3 2,6 2,0 2,1 2,4 2,7 3,2 2,9 2,6 3,4

3.2. ипотечные жилищные ссуды

3,8

( Читать дальше )

Слабый рубль поспособствовал росту кредитования со стороны российских банков. Банки РФ в октябре нарастили портфель корпоративных кредитов на 3,8%, розничных - на 1% - ЦБР

- 17 ноября 2014, 19:05

- |

( Читать дальше )

Все кто брал кредиты в валюте - очень сильно попали. Особенно с ипотекой, но им можно помочь.

- 09 ноября 2014, 19:35

- |

МОЖЕШЬ ПОМОЧЬ И ТЫ, ЕСЛИ ПОДПИШЕШЬ ПЕТИЦИЮ ДЕНОМИНИОВАТЬ ИПОТЕЧНЫЕ КРЕДИТЫ

На сегодняшний день (7 ноября 2014 года) в России доля выданных в период бума 2006-2009 гг. валютных ипотечных кредитов превышала 10% от общего объёма. Ипотека остаётся для многих единственным способом решить жилищный вопрос. Семьи с весьма скромными доходами брали кредиты в валюте зачастую поддавшись на рекламу банков (в частности, валютные кредиты широко предлагались такими банками как ВТБ-24, КИТ, Сбербанк, практически всеми российскими «дочками» иностранных банков. Практически каждая четвертая сделка с недвижимостью совершается с привлечением заемных ипотечных средств. Доля сделок с ипотекой на рынке жилья составляет 25,8%, согласно статистике Агентства ипотечного жилищного кредитования. Поэтому не надо говорить, что ипотечники — авантюристы, а валютные ипотечники — авантюристы в квадрате! Во всём мире подавляющее большинство людей приобретают жильё с помощью ипотеки, причём, от них не требуется самостоятельно оценивать свои кредитные риски при получении жилищного кредита — для этого в каждом банке есть штат кредитных аналитиков. В пакете документов, запрошенном банковскими кредитными аналитиками, есть исчерпывающая информация иб объёме и валюте дохода заёмщика. Недавняя череда судебных исков в США и Британии доказала, что главная ответственность за посильность ежемесячных ипотечных платежей клиента лежит не на нём (по священному русскому принципу «спасение утопающих — дело рук самих утопающих»), а, собственно, на банке. Практика чрезмерной закредитованности населения в США была публично осуждена Банковским комитетом Конгресса США, и её назвали фразой «predatory lending» («хищническое кредитование»). В результате девальвации рубля ежемесячные платежи у большинства ипотечных заёмщиков выросли на 30%, и банки отказываются общаться с людьми, считая, что это их частные проблемы. Между тем, поскольку валютная ипотека в вышеуказанный период времени была широко распространена и никак не ограничивалась финансовыми ведомствами России, мы считаем, что эти ведомства (АИЖК) и банки, выдавшие такие кредиты, должны СОВМЕСТНО С ЗАЁМЩИКАМИ НЕСТИ А) СОДИДАРНУЮ И Б) ПРОПОРЦИОНАЛЬНУЮ ОТВЕТСТВЕННОСТЬ за существенное изменение условий обслуживания таких кредитов из-за допущенной Банком России существенной девальвации рубля. Требуем ЦБ направить запрос в ГосДуму для разработки и срочного внедрения закона, регламентирующего неотвратимость такой солидарной ответственности.

Форма для заполнения

www.change.org/p/александр-семеняка-деноминировать-валютные-ипотечные-кредиты?share_id=AhGPEMgDIF&utm_campaign=share_button_action_box&utm_medium=facebook&utm_source=share_petition

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал