SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ЛУКОЙЛ

Сильные финансовые результаты Лукойла превзошли прогнозы - Атон

- 26 мая 2021, 17:39

- |

«ЛУКОЙЛ» представил сильные результаты за 1К21, превысившие наши оценки и консенсус-прогнозы. Исходя из величины FCF, дивиденды за 1К21 предполагали бы солидную доходность на уровне 3.5%, что составляет 33% прогнозируемого уровня дивидендов за 2021П.

«ЛУКОЙЛ» торгуется с мультипликатором EV/EBITDA 2021П на уровне 3.7x, т.е. с 12%-ным дисконтом к аналогам в отрасли.

Федорова Мария

ИК «Атон»

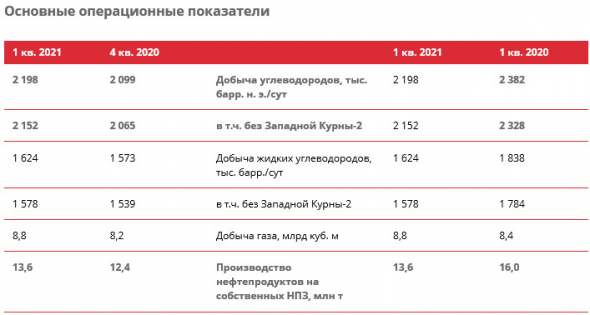

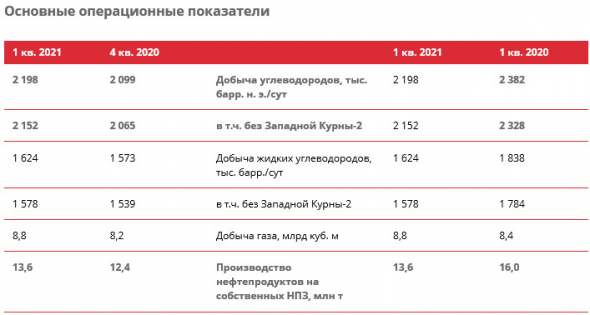

Операционные данные. Добыча углеводородов без учета проекта Западная Курна-2 выросла на 4.2% кв/кв до 2 152 тыс. барр. в сутки, чему способствовали динамика внешних ограничений добычи нефти, связанных с соглашением ОПЕК+, а также восстановление добычи газа в Узбекистане. Объем добычи нефти вырос до 1 523 тыс. барр. в сутки (+2.4% кв/кв). Объем переработки нефти увеличился на 12.3% кв/кв до 1 172 тыс. барр. в сутки, при этом переработка на российских активах выросла на 5.9% кв/кв, на европейских активах – 30.4% кв/кв в результате плановых ремонтных работ и оптимизации пропускной способности на ряде НПЗ в 4К20.

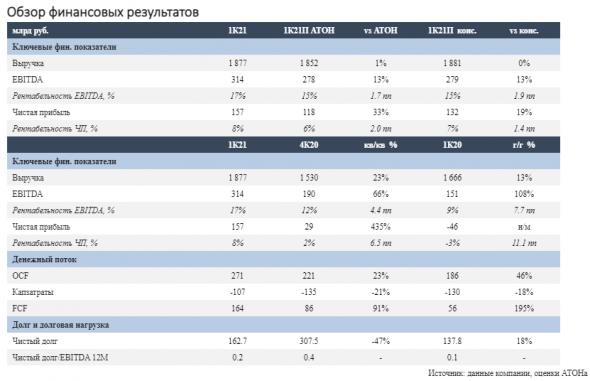

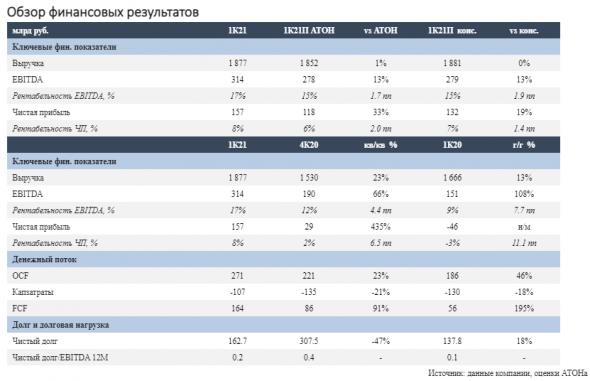

Сильные финансовые результаты компании превзошли консенсус-прогнозы. Выручка составила 1 877 млрд руб. (+23% кв/кв, на 1% выше оценки АТОНа, на уровне консенсус-прогноза. Рост выручки в основном связан с увеличением цен реализации (+32% кв/кв на нефть, +29% кв/кв на реализуемые оптом нефтепродукты) и увеличением объемов реализации нефти (+5.9% кв/кв), нефтехимической продукции (+10.3% кв/кв) и газа (+3.2% кв/кв). Объемы продаж нефтепродуктов снизились на 6.2% кв/кв из-за сезонного снижения спроса и ограничений по COVID-19. Показатель EBITDA вырос на 66% кв/кв до 314 млрд руб., что на 13% выше оценки АТОНа и консенсус-прогноза. В сегменте разведки и добычи показатель EBITDA увеличился на 34% до 224 млрд руб. благодаря улучшению ценовой конъюнктуры кв/кв, высокой финансовой дисциплине (снижения расходов на добычу углеводородов в расчете на б.н.э. на 5.8% кв/кв) и положительному лагу по экспортной пошлине ( эффект в объеме 88 руб. / барр.), несмотря на сдерживающий эффект повышения налогов (расходы по налогообложению кроме налога на прибыль, отметили рост на 59.4% кв/кв) в результате роста цен и отмены налоговых льгот на добычу высоковязкой нефти и разработку истощенных месторождений. Показатель EBITDA в сегменте переработки, маркетинга и сбыта вырос в 2.6 раза кв/кв до 120 млрд руб., чему способствовали повышение маржи переработки, увеличение объемов переработки, а также специфика учета трейдинга. Рентабельность EBITDA увеличилась до 17% с 12% в 4К20. Чистая прибыль ЛУКОЙЛа составила 157 млрд руб., значительно превысив ожидания рынка, благодаря сильной динамике EBITDA, а также более низкому, чем ожидалось, уровню финансовых расходов (-19% кв/кв).

FCF практически удвоился кв/кв и достиг 164 млрд руб. Чистые денежные потоки от операционной деятельности, которые отразили увеличение оборотного капитала на 24 млрд руб., выросли на 23% кв/кв, тогда как капзатраты снизились на 21% кв/кв. С учетом скорректированного FCF, дивидендная доходность ЛУКОЙЛа за 1К21, по нашим оценкам, составила бы 3.5% (ЛУКОЙЛ выплачивает дивиденды раз в полгода). Исходя из показателей за 1К21, соотношение чистый долг/EBITDA, по оценкам АТОНа, остается низким – на уровне 0.2x.

Телеконференция: 27 мая 2021 (четверг), 15:00 по Москве (13:00 по Лондону). Пожалуйста, зарегистрируйтесь на сайте ЛУКОЙЛа, чтобы получить детали звонка. Во время телеконференции мы сосредоточимся на прогнозе компании по добыче и капзатратам на 2021 год, а также на комментариях по ожидаемой динамике сегмента переработки.

«ЛУКОЙЛ» торгуется с мультипликатором EV/EBITDA 2021П на уровне 3.7x, т.е. с 12%-ным дисконтом к аналогам в отрасли.

Мы подтверждаем наш долгосрочный позитивный взгляд на «ЛУКОЙЛ», как на одну из лучших акций стоимости. Завтра группа проведет телеконференцию, в ходе которой мы сосредоточимся на производственном прогнозе на 2021 год, а также на ключевых показателях динамики сегмента переработки и сбыта.Бутко Анна

Федорова Мария

ИК «Атон»

Операционные данные. Добыча углеводородов без учета проекта Западная Курна-2 выросла на 4.2% кв/кв до 2 152 тыс. барр. в сутки, чему способствовали динамика внешних ограничений добычи нефти, связанных с соглашением ОПЕК+, а также восстановление добычи газа в Узбекистане. Объем добычи нефти вырос до 1 523 тыс. барр. в сутки (+2.4% кв/кв). Объем переработки нефти увеличился на 12.3% кв/кв до 1 172 тыс. барр. в сутки, при этом переработка на российских активах выросла на 5.9% кв/кв, на европейских активах – 30.4% кв/кв в результате плановых ремонтных работ и оптимизации пропускной способности на ряде НПЗ в 4К20.

Сильные финансовые результаты компании превзошли консенсус-прогнозы. Выручка составила 1 877 млрд руб. (+23% кв/кв, на 1% выше оценки АТОНа, на уровне консенсус-прогноза. Рост выручки в основном связан с увеличением цен реализации (+32% кв/кв на нефть, +29% кв/кв на реализуемые оптом нефтепродукты) и увеличением объемов реализации нефти (+5.9% кв/кв), нефтехимической продукции (+10.3% кв/кв) и газа (+3.2% кв/кв). Объемы продаж нефтепродуктов снизились на 6.2% кв/кв из-за сезонного снижения спроса и ограничений по COVID-19. Показатель EBITDA вырос на 66% кв/кв до 314 млрд руб., что на 13% выше оценки АТОНа и консенсус-прогноза. В сегменте разведки и добычи показатель EBITDA увеличился на 34% до 224 млрд руб. благодаря улучшению ценовой конъюнктуры кв/кв, высокой финансовой дисциплине (снижения расходов на добычу углеводородов в расчете на б.н.э. на 5.8% кв/кв) и положительному лагу по экспортной пошлине ( эффект в объеме 88 руб. / барр.), несмотря на сдерживающий эффект повышения налогов (расходы по налогообложению кроме налога на прибыль, отметили рост на 59.4% кв/кв) в результате роста цен и отмены налоговых льгот на добычу высоковязкой нефти и разработку истощенных месторождений. Показатель EBITDA в сегменте переработки, маркетинга и сбыта вырос в 2.6 раза кв/кв до 120 млрд руб., чему способствовали повышение маржи переработки, увеличение объемов переработки, а также специфика учета трейдинга. Рентабельность EBITDA увеличилась до 17% с 12% в 4К20. Чистая прибыль ЛУКОЙЛа составила 157 млрд руб., значительно превысив ожидания рынка, благодаря сильной динамике EBITDA, а также более низкому, чем ожидалось, уровню финансовых расходов (-19% кв/кв).

FCF практически удвоился кв/кв и достиг 164 млрд руб. Чистые денежные потоки от операционной деятельности, которые отразили увеличение оборотного капитала на 24 млрд руб., выросли на 23% кв/кв, тогда как капзатраты снизились на 21% кв/кв. С учетом скорректированного FCF, дивидендная доходность ЛУКОЙЛа за 1К21, по нашим оценкам, составила бы 3.5% (ЛУКОЙЛ выплачивает дивиденды раз в полгода). Исходя из показателей за 1К21, соотношение чистый долг/EBITDA, по оценкам АТОНа, остается низким – на уровне 0.2x.

Телеконференция: 27 мая 2021 (четверг), 15:00 по Москве (13:00 по Лондону). Пожалуйста, зарегистрируйтесь на сайте ЛУКОЙЛа, чтобы получить детали звонка. Во время телеконференции мы сосредоточимся на прогнозе компании по добыче и капзатратам на 2021 год, а также на комментариях по ожидаемой динамике сегмента переработки.

- комментировать

- Комментарии ( 0 )

Лукойл отчитался лучше ожиданий - Финам

- 26 мая 2021, 17:28

- |

«ЛУКОЙЛ» существенно улучшил свои финансовые результаты по сравнению с прошлым годом. Выручка в первом квартале 2021 года выросла на 12,6% г/г до 1877 млрд руб., EBITDA – на 108,4% до 314,1 млрд руб. Чистая прибыль стала положительной и достигла 157,4 млрд руб. Выручка оказалась близка к нашему прогнозу, однако EBITDA и чистая прибыль оказались на 17% и 25% выше наших ожиданий и также значительно выше консенсуса. На наш взгляд, это может быть связано с положительным эффектом от перевода ряда месторождений на режим НДД с 2021 года, а также с ростом маржи нефтепереработки.

Приятно удивил и показатель скорректированного свободного денежного потока, выросший в 3,76 раза год к году. Напомним, что в рамках своей дивидендной политики «ЛУКОЙЛ» выплачивает 100% данного показателя в качестве дивидендов. Таким образом за квартал компания заработала 211 руб. дивидендов на акцию. Во многом сильное значение FCF объясняется сокращением капитальных затрат на 17,7% г/г, что связано со снижением инвестиций в добычу сверхвязкой нефти, а также общей оптимизацией инвестиционной программы из-за соглашения ОПЕК+.

При этом объёмы добычи и переработки всё ещё остаются на 11,6% и 14,6% ниже, чем в прошлом году, что, конечно, связано с ограничением добычи в рамках соглашения ОПЕК+. С мая члены ОПЕК+ постепенно начали восстанавливать добычу, что положительно скажется на операционных результатах «ЛУКОЙЛа» уже во втором квартале. Пока что снижение добычи полностью компенсируется высокими ценами на нефть в рублях, которые последние месяцы находятся у отметки 5000 руб. за баррель.

ИГ «Финам»

Приятно удивил и показатель скорректированного свободного денежного потока, выросший в 3,76 раза год к году. Напомним, что в рамках своей дивидендной политики «ЛУКОЙЛ» выплачивает 100% данного показателя в качестве дивидендов. Таким образом за квартал компания заработала 211 руб. дивидендов на акцию. Во многом сильное значение FCF объясняется сокращением капитальных затрат на 17,7% г/г, что связано со снижением инвестиций в добычу сверхвязкой нефти, а также общей оптимизацией инвестиционной программы из-за соглашения ОПЕК+.

При этом объёмы добычи и переработки всё ещё остаются на 11,6% и 14,6% ниже, чем в прошлом году, что, конечно, связано с ограничением добычи в рамках соглашения ОПЕК+. С мая члены ОПЕК+ постепенно начали восстанавливать добычу, что положительно скажется на операционных результатах «ЛУКОЙЛа» уже во втором квартале. Пока что снижение добычи полностью компенсируется высокими ценами на нефть в рублях, которые последние месяцы находятся у отметки 5000 руб. за баррель.

В целом отчётность можно оценить как положительную. Ключевые финансовые показатели оказались существенно выше прогнозов. Кроме того, «ЛУКОЙЛ» в очередной раз доказал свою способность генерировать сильный свободный денежный поток. За счёт этого за квартал компания заработала 211 руб. дивидендов на акцию, что соответствует 3,5% доходности.Кауфман Сергей

На данный момент наша рекомендация по акциям «ЛУКОЙЛА» находится на пересмотре.

ИГ «Финам»

Прибыль Лукойл 1 кв МСФО ₽157 млрд против убытка годом ранее

- 26 мая 2021, 15:11

- |

В 1 квартале 2021 года выручка от реализации составила 1 876,5 млрд руб., +22,6% к/к.

Рост выручки в основном связан с увеличением цен на нефть и нефтепродукты, а также ростом объемов добычи углеводородов, объемов переработки и трейдинга нефтью. Влияние данных факторов было частично нивелировано снижением объемов трейдинга нефтепродуктами и розничной реализации нефтепродуктов, а также укреплением рубля к доллару США.

Показатель EBITDA в 1 квартале 2021 года увеличился на 65,8% по сравнению с предыдущим кварталом и составил 314,4 млрд руб.

В 1 квартале 2021 года чистая прибыль, относящаяся к акционерам, составила 157,4 млрд руб. по сравнению с 29,4 млрд руб. в предыдущем квартале и убытком в размере 46,0 млрд руб. в 1 квартале 2020 года.

Свободный денежный поток в 1 квартале 2021 года составил 163,6 млрд руб., что в 2 раза больше по сравнению с предыдущим кварталом и в три раза больше по сравнению с 1 кварталом 2020 года. Рост в основном обусловлен более высоким операционным денежным потоком.

источник

Рост выручки в основном связан с увеличением цен на нефть и нефтепродукты, а также ростом объемов добычи углеводородов, объемов переработки и трейдинга нефтью. Влияние данных факторов было частично нивелировано снижением объемов трейдинга нефтепродуктами и розничной реализации нефтепродуктов, а также укреплением рубля к доллару США.

Показатель EBITDA в 1 квартале 2021 года увеличился на 65,8% по сравнению с предыдущим кварталом и составил 314,4 млрд руб.

В 1 квартале 2021 года чистая прибыль, относящаяся к акционерам, составила 157,4 млрд руб. по сравнению с 29,4 млрд руб. в предыдущем квартале и убытком в размере 46,0 млрд руб. в 1 квартале 2020 года.

Свободный денежный поток в 1 квартале 2021 года составил 163,6 млрд руб., что в 2 раза больше по сравнению с предыдущим кварталом и в три раза больше по сравнению с 1 кварталом 2020 года. Рост в основном обусловлен более высоким операционным денежным потоком.

источник

Лукойл покажет уверенный рост финансовых результатов на фоне восстановления цен на нефть - Финам

- 25 мая 2021, 15:26

- |

Завтра, 26 мая, «ЛУКОЙЛ» представит финансовые результаты по МСФО за 1 квартал 2021 года.

ИГ «Финам»

Ключевым положительным фактором, влияющим на финансовые результаты компании, стали цены на нефть, выросшие в 1 квартале на 21,4% г/г, а также курс доллара, прибавивший к рублю 12% г/г. Не позволяют полностью воспользоваться ростом цен на нефть снижение добычи в рамках соглашения ОПЕК+, а также налоговые изменения, негативно повлиявшие на добычу сверхвязкой нефти.

27 мая в 15:00 мск менеджмент проведёт конференц-звонок. На нём в центре внимания инвесторов будут комментарии насчёт прогресса в переговорах с правительством по налоговому режиму, прогноза по капитальным затратам и добыче на 2021 год, а также мер, которые позволили бы избежать повторения инцидента с разливом нефтепродуктов.

На данный момент наша рекомендация по акциям «ЛУКОЙЛа» находится на пересмотре.

Мы ожидаем, что выручка нефтяника вырастет на 15,2% г/г до 1919 млрд рублей, а EBITDA — на 78,3% г/г до 269 млрд рублей. Чистая прибыль, которая в прошлом году была отрицательной из-за обесценений активов, может стать положительной и достигнуть 126 млрд рублей. Также в центре внимания инвесторов будет показатель скорректированного свободного денежного потока, являющийся базой для расчёта дивидендов.Кауфман Сергей

ИГ «Финам»

Ключевым положительным фактором, влияющим на финансовые результаты компании, стали цены на нефть, выросшие в 1 квартале на 21,4% г/г, а также курс доллара, прибавивший к рублю 12% г/г. Не позволяют полностью воспользоваться ростом цен на нефть снижение добычи в рамках соглашения ОПЕК+, а также налоговые изменения, негативно повлиявшие на добычу сверхвязкой нефти.

27 мая в 15:00 мск менеджмент проведёт конференц-звонок. На нём в центре внимания инвесторов будут комментарии насчёт прогресса в переговорах с правительством по налоговому режиму, прогноза по капитальным затратам и добыче на 2021 год, а также мер, которые позволили бы избежать повторения инцидента с разливом нефтепродуктов.

На данный момент наша рекомендация по акциям «ЛУКОЙЛа» находится на пересмотре.

Что за ЧП произошло у Лукойла в Коми? / Редакция спецреп

- 25 мая 2021, 15:15

- |

Что происходит в Коми у Лукойла? Есть мнение, что Лукойлу может быть писец. Так это или нет, пишите в комментарии.

Лукойл хорошие уровни для покупок

- 25 мая 2021, 07:56

- |

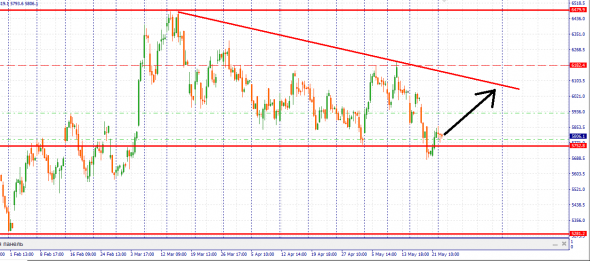

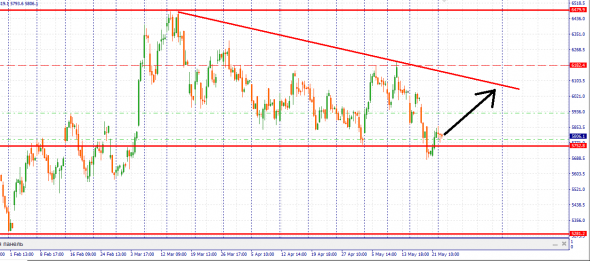

С середины марта акции Лукойла двигаются в рамках коррекции восходящего тренда. Я полагаю, что акции надо подбирать при достижении нижнего диапазона коррекционного движения. Сейчас как раз такой случай.

Текущая цена акций 5806 рубля за 1 акцию. Цель восходящего движения 6000. Стопы поставить 5720.

На фоне растущей нефти с начала дня акции сегодня могут прибавить в цене. Если же нефть пробьет хаи 70 долларов за баррель, то скорее всего акции продолжат глобальный восходящий тренд.

Текущая цена акций 5806 рубля за 1 акцию. Цель восходящего движения 6000. Стопы поставить 5720.

На фоне растущей нефти с начала дня акции сегодня могут прибавить в цене. Если же нефть пробьет хаи 70 долларов за баррель, то скорее всего акции продолжат глобальный восходящий тренд.

Лукойл отчитается в среду, 26 мая и проведет телеконференцию 27 мая - Атон

- 24 мая 2021, 11:17

- |

В среду 26 мая ЛУКОЙЛ должен представить финансовые результаты за 1К21 года.

Телеконференция состоится в четверг 27 мая 2021, в 15:00 МСК (13:00 по Лондону). Для получения информации по подключению необходимо зарегистрироваться на сайте ЛУКОЙЛа. В ходе телеконференции мы уделим особое внимание прогнозам компании на 2021 по производству, инвестиционным затратам, а также ожидаемой динамики результатов сегмента переработки.

По нашим прогнозам, выручка компании увеличится до 1 852 млрд руб. (+21% кв/кв), отражая скачок цен на нефть (марка Urals подорожала на 30% кв/кв в рублевом выражении), а также рост добычи природного газа на 7% кв/кв и увеличение объемов переработки нефти на 10%. EBITDA, по прогнозу, увеличится на 47% кв/кв до 278 млрд руб., а рентабельность EBITDA вырастет до 15% с 12% в 4К20. Чистый финансовый результат должен быть положительным и составить, по нашим оценкам, 118 млрд руб. против 29 млрд руб. в 4К20, когда результат отразил эффект от обесценения активов в объеме 32 млрд руб.Атон

Телеконференция состоится в четверг 27 мая 2021, в 15:00 МСК (13:00 по Лондону). Для получения информации по подключению необходимо зарегистрироваться на сайте ЛУКОЙЛа. В ходе телеконференции мы уделим особое внимание прогнозам компании на 2021 по производству, инвестиционным затратам, а также ожидаемой динамики результатов сегмента переработки.

Лукойл выделил свои энергоактивы с высоким углеродным следом в отдельную компанию

- 21 мая 2021, 15:06

- |

Согласно данным ЕГРЮЛ, "Лукойл" перевел часть своих активов по электроэнергетике на специально созданную для этого дочернюю компанию для снижения своего углеродного следа.

Ранее уточнялось, что выделение из состава группы компаний, которые имеют низкую маржинальность и при этом дают большие выбросы — вариант декарбонизации для «Лукойла».

Ранее уточнялось, что выделение из состава группы компаний, которые имеют низкую маржинальность и при этом дают большие выбросы — вариант декарбонизации для «Лукойла».

19 мая компания «ВДК-энерго» (была учреждена в январе этого года) получила ряд энергоактивов «Лукойла»:

- «Волгодонские тепловые сети»,

- «Лукойл-Астраханьэнерго»,

- «Лукойл-Волгоградэнерго»,

- «Лукойл-Кубаньэнерго»,

- «Лукойл-Ростовэнерго»,

- «Ростовские тепловые сети»,

- «Лукойл-центр управления активами».

Нефть. Снижение добычи

- 21 мая 2021, 02:42

- |

в апреле и за 4 месяца 2021:

С 01.04.2021- решение о росте добычи ОПЕК+

А судя по добыче за 4 месяца,

у Татнефти не все так плохо, как они плачут

- «Роснефть» -6,6% и -11,2% г/г (61,6 млн т).

- «Лукойл» -10,8%, до 6,1 млн т, и -11,8% г/г, до 24,1 млн т.

- «Сургутнефтегаз» -15,7% г/г, до 4,5 млн т, и -14% г/г, до 17,6 млн т.

- «Газпром нефть» -14,6% г/г, до 4,64 млн т., и -10% г/г, до 18,5 млн т.

- Татнефть +12% г/г, до 2,23 млн тонн, и -6,3% г/г, до 8,7 млн т. (Добыча сверхвязкой нефти в 1 кв 2021 +13,3% г/г, до 1,19 млн т.)

С 01.04.2021- решение о росте добычи ОПЕК+

- на 350 тыс. барр./сутки в мае,

- еще на 350 тыс. барр./сутки в июне и

- на 441 тыс. барр./сутки в июле 2021.

А судя по добыче за 4 месяца,

у Татнефти не все так плохо, как они плачут

Лукойл

- 20 мая 2021, 11:42

- |

Как мне не нравится, как нефтянка выглядит… и Лукойл в частности. Вышел частично на 5750. Средняя цена 5200. До конца выходить не планирую, пока посижу, посмотрю, что происходит…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал