Ликвидность

Как вы вообще торгуете на наших биржах?

- 06 августа 2020, 13:55

- |

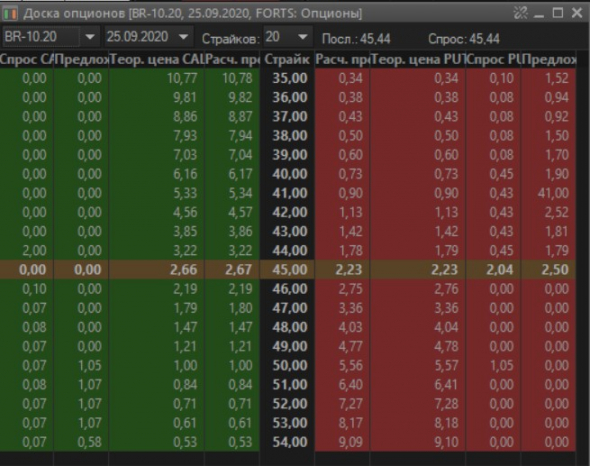

Короче я купил путы на BR Сентябрьские. Немного, 50 шт всего. 40-41 страйки. Нефть малость отросла я решил добавить и усреднить позицию тк среднесрочно по нефти все таки я медвед. Но хотел взять след-й месяц, то есть Октябрь.

Ну открыл доску, вроде все котируется

Смотрю в стаканы… че это вообще?.. слева направо страйки 39-45 (центральный сейчас). Или как, если поставить несколько раз штук по 10 то разберут? Кто знает?

( Читать дальше )

- комментировать

- Комментарии ( 11 )

Момент истины

- 01 августа 2020, 00:30

- |

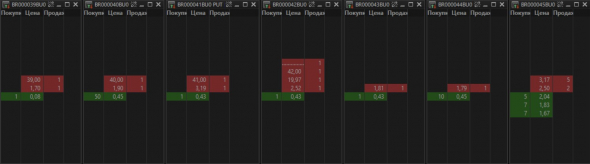

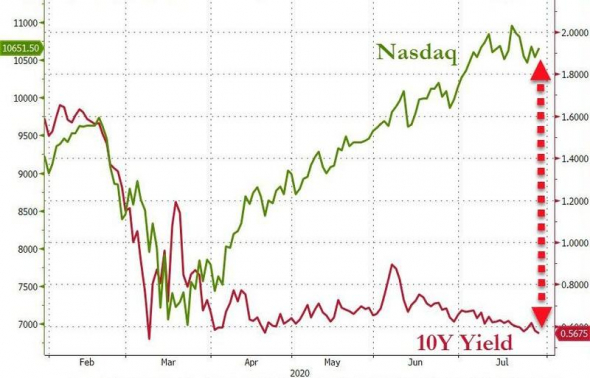

На ZeroHedge многократно выкладывали график, наглядно отображающий дисбаланс между долговым и фондовым рынком США, возникший в последние месяцы. Произошедшее восстановление стоимости акций не сопровождалось хотя бы минимальным изменением доходности трежерис:

(Восстановление фондового рынка США в последние месяцы не сопровождалось даже минимальным ростом доходности трежерис.)

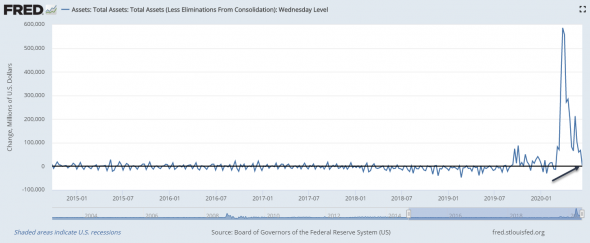

Это, впрочем, легко объясняется тем объемом ликвидности, которое ФРС предоставило на рынок госдолга, фактически занимаясь его монетизацией. Стоимость государственных обязательств, находящихся на балансе Федрезерва, достигла фантастических $6,2 трлн!

( Читать дальше )

Состояние долларовой ликвидности: еженедельный обзор

- 17 июля 2020, 12:27

- |

ФРС ослабила денежное предложение и, вероятней всего, отдала денежный рынок рыночным законам спроса и предложения для сбалансирования долларовой ликвидности. Это необходимый процесс для выявления «дыр» в финансовой системе.

Весьма вероятно, что второй раунд расширения предложения ликвидности начнется к концу лета начала осени.

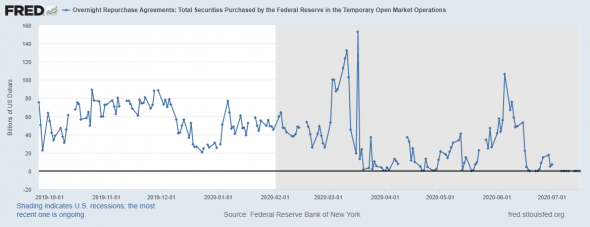

Ну а пока смотрим, как естественные силы приводят к балансу финансовую систему США, и первая картинка – спрос на дневные РЕПО

Может показаться, что ФРС свернула дневные сделки РЕПО, но нет, на сайте FOMC ничего такого нет, просто рынку больше не нужна краткосрочная ликвидность. К слову сказать, объемы прямого кредитования продолжаются также понижающимися темпами.

Нулевые объемы РЕПО внутреннем рынке, так и для нерезидентов привели к остановке роста баланса ФРС, и на текущей неделе баланс прибавил 38 млрд долларов, оставшись вблизи максимумов, но не переписав их.

( Читать дальше )

Покупай на ожиданиях, продавай на фактах. Вакцина уже скоро?

- 15 июля 2020, 05:20

- |

Вышла новость о том, что результаты тестирования вакцины от Moderna показали положительные эффект у всех 45 испытуемых. На этой новости рынки устремились вверх, а фьючерсы даже отрыли день гэпом.

В целом, это то, чего все с нетерпением ждут, потому, как наличие вакцины вернет нас к привычному ранее образу жизни, а экономику на траекторию устойчивого роста. Но экономика и рынки, не всегда равно. Рынки идут впереди и торгуют ожидания, именно поэтому сформировалась такая поговорка, как «Покупай на ожиданиях, продавай на фактах».

С учетом текущих оценок рынка, факт наличия вакцины и восстановления экономики в значительной степени заложен в ценах. А что будут прайсить рынки дальше? Выход из рецессии и, что более важно, сворачивание стимулов. У рынков останется поддержка в виде дешевых денег, но вот новых вливаний ждать не стоит, так же как и длительной раздачи денег тем, кто остался без работы из-за вируса.

Безусловно, это не означает пик или начало масштабной коррекции. Однако, потенциала роста у рынков с текущих цен все меньше и меньше, ведь, как мы знаем, главным драйвером на рынке была вовсе не экономика, а рост ликвидности, который в обозримом будущем может прекратиться.

Больше полезного и интересного контента по рынкам, у меня в Telegram канале.

Коротко о ситуации на рынке

- 09 июля 2020, 13:56

- |

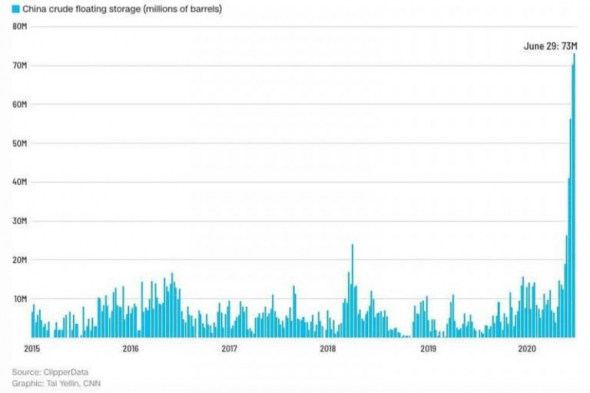

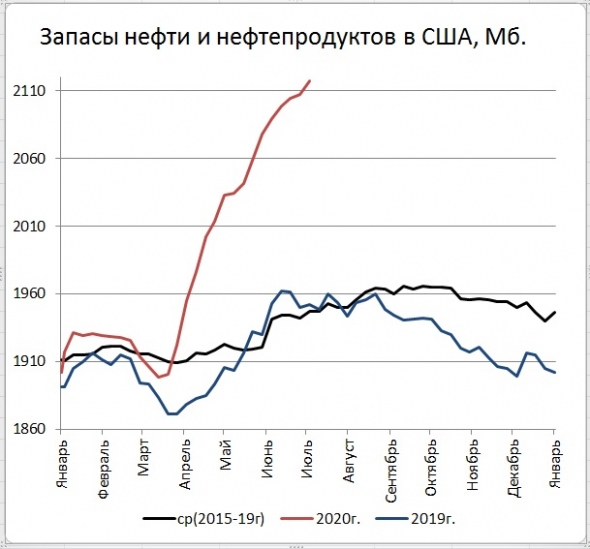

Несколько слов о ситуации на мировых рынках в начале жаркого июля. Начнем с главного, китайские нефтехранилища, абсорбировавшие излишки нефти на рынке в последний месяц, близки к своему исчерпанию. Текущая загруженность составляет 69% или 33,4 млн тонн, при этом верхний потолок по мнению экспертов находится на уровне 70%:

(Китайские нефтехранилища, абсорбировавшие излишки нефти на рынке в последний месяц, близки к исчерпанию.)

Запасы нефти и нефтепродуктов в США также продолжают свой рост. Таким образом, скоро мы можем увидеть очередную «большую встряску» на этом рынке…

( Читать дальше )

Информированные инвесторы - это те, кто постоянно выигрывает у маркетмейкеров...

- 03 июля 2020, 21:23

- |

Весь финансовый сектор для оценки рисков использует модель VAR. Но если вы хотите обыгрывать ваших противников, или, по крайней мере, не проигрывать им, то ответ должен быть несимметричным. И весь реальный бизнес давно это понял и использует модель CFAR.

И эта модель прекрасно подходит для инвесторов и хеджеров, которых волнует в первую очередь денежный поток. И эту модель на бирже тщательно замалчивают, поскольку эта модель и позволяет использовать неэффективность биржи, а именно денежный поток, который генерируют деривативы при падении рынка акций.

( Читать дальше )

Как "Гринч украл Рождество" или "Да здравствует вечерняя сессия на развивающихся рынках!"

- 22 июня 2020, 23:29

- |

А какой ещё результат торгов, кроме унылого болтания на одном месте можно было ожидать на нашем рынке, когда у нас нет объёмов даже на фьючерсах?

Единственный «результат», к которому мы пришли — это ошалелые Штаты, впавшие в ступор от наших торгов. :)

Интересно, свет оплатить комиссий хватит на этой сессии?

Банки и денежный рынок.

- 16 июня 2020, 13:20

- |

По данным последней отчетности — на 01.05.2020 — тренд на ухудшение показателей большинства банков продолжился.

По отчетности на 1.03 — среди наших (банков-контрагентов на которые установлены лимиты (это ± соответстует ТОП50) только у 3х банков текущая ликвидность (Активы до 30 дней/Пассивы до 30 дней) была в «желтой» зоне.

По отчетности на 01.05 — 10 банков пополнили «желтую» зону, а один даже смог пройти в «красную». Кстати, это крупный госбанк.

Тренд на снижение ключевой ставки продолжается, это так или иначе отражается на маржинальности банковского бизнеса.

Отмечаю, что исходя из данных балансов (ежемесячная 101 форма) видно, что банки начинают более активно работать с банковскими гарантиями.

У многих, особенно иностранных «дочек», показатель БГ/капитал (91315П — внебаланс. 101ф. / ст. 000 — 123 ф.) стал выше 1. Что характерно для «желтой» зоня.

Превышение этим показателем значения в 1,5 — может привести к тому, что «Око Саурона» ЦБ РФ может применить к банку определенные меры. Как это было с КБ Восточным, когда у него примерно за год данный показатель с «катастрофически красного» упал на показатель 0,73, что соответстует нормальному уровню.

( Читать дальше )

ФРС сократил вливания, рынки -7%

- 12 июня 2020, 17:37

- |

За последнюю неделю мы видим, что фед добавил всего чуть более $3млрд, и рынки тут же отреагировали резким снижением. Три миллиарда в неделю, это 12 в месяц, вполне себе куе, но в сравнении с сотнями миллиардов, вливаемых ранее, это кажется крохами.

Судя по такой реакции можно понять, что на одних спекулянтах из Robinhood долго расти рынки не смогут (кто-то только что осознал, что рынки это не только легкие прибыли, но еще и легкие потери и не такие уж легкие депрессии). Если посмотреть на историю за долгие годы, то можно увидеть корреляцию динамики фондовых рынков, и уровнем ликвидности, который задают монетарные и фискальные власти. Подробнее про это и перспективы монетарной политики рассказывал в последнем видео.

Как будет действовать фед дальше и какая сейчас стратегия? Не смотря на текущее снижение активности, вариантов, кроме как продолжать вливать ликвидность, у ФРС нет. Но и тешить самолюбие спекулянтов легкими заработками ФРС тоже не будет. Скорее всего, ФРС будут поддерживать стабильность рынков до тех пор, пока экономика не начнет показывать органический рост, и финансовые результаты компаний не подтянутся до текущих оценок.

Если понравилась заметка, подписывайтесь на мой Telegram канал, там вы найдете больше полезной информации по рынкам, а так же конкретные торговые и инвестиционные идеи.

Страх и жадность на фондовом рынке США

- 12 июня 2020, 16:04

- |

Скорость с которой фондовый рынок США подошел к очередному перегреву впечатляет — на это потребовалось всего несколько месяцев. Что особенно важно, на рынок хлынули простые инвесторы. Количество пользователей ритейл-брокера Robin Hood с открытыми позициями на американском фондовом рынке растет в геометрической прогрессии:

(Количество пользователей ритейл-брокера Robin Hood с открытыми позициями на американском фондовом рынке (зеленая линия) растет в геометрической прогрессии.)

Поисковые запросы в Google по словосочетаниям «day trading» и «call options» также бьют рекорды:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал