МСФО

Анализ отчетности компании ММК за первый квартал.

- 29 апреля 2020, 18:19

- |

ММК «Магнитогорский металлургический комбинат»

Биржевой тикер — MAGN.

Описание компании.

ПАО «Магнитогорский металлургический комбинат» входит в число крупнейших мировых производителей стали и занимает лидирующие позиции среди предприятий черной металлургии России.

Активы компании в России представляют собой крупный металлургический комплекс с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой черных металлов.

ММК производит широкий сортамент металлопродукции с преобладающей долей продукции с высокой добавленной стоимостью.

В 2019 году Группой ММК произведено 12,5 млн тонн стали и реализовано 11,3 млн тонн металлопродукции.

Выручка Группы ММК за 2019 год составила $ 7,566 млрд, EBITDA – $ 1,797 млрд.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Северсталь пока радует больше НЛМК. Во всех смыслах

- 25 апреля 2020, 14:48

- |

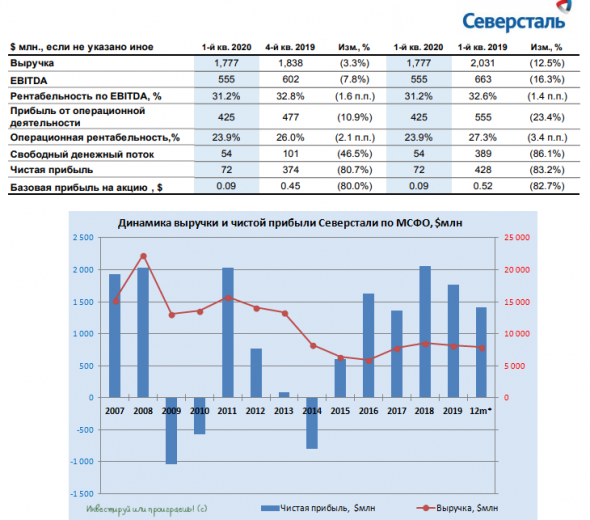

⚙️ Северсталь отчиталась по МСФО за 1 кв. 2020 года:

По сравнению с аналогичным периодом прошлого года выручка компании снизилась сразу на 12,5% до $1,78 млрд, показать EBITDA не досчитался 16,3% и довольствовался результатом в $555 млн, а чистая прибыль и вовсе рухнула в 6 раз, составив скромные $72 млн.

Всему виной оказалась пандемия коронавируса — именно она поспособствовала вынужденной приостановке автозаводов и строительных проектов сначала в Китае, а впоследствии и во всём мире, снижая спрос на металлопродукцию.

Гендиректор «Северсталь Менеджмент» Александр Шевелев очень доходчиво и внятно прокомментировал финансовые результаты компании, которые не нуждаются в дополнительном объяснении:

«Первые три месяца были очень непростыми для мировой металлургии. Уже в феврале в Китае, крупнейшем мировом рынке стали, случилась вспышка эпидемии COVID-19. Жёсткие меры карантина привели к остановке автозаводов и строительных проектов, снижая спрос на металлопродукцию. Впоследствии ограничения, связанные с распространением коронавируса, вступили в силу в Европе и в России.

( Читать дальше )

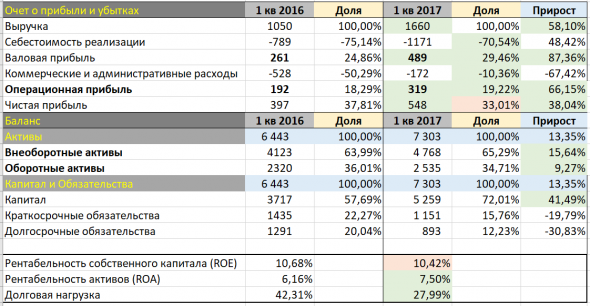

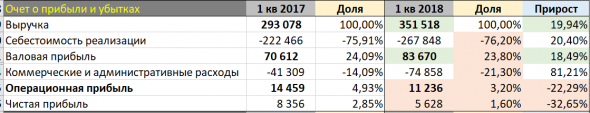

ОПИУ - X 5 Retail Group

- 24 апреля 2020, 14:20

- |

Обзор отчета о прибылях и убытках компании X5 RetailGroup

Отчет о прибылях и убытках – 1 квартал 2018 год.

( Читать дальше )

Анализ отчетности компании – Северсталь.

- 24 апреля 2020, 10:17

- |

Добрый день, уважаемые трейдеры и инвесторы.

Сегодня публикует свою отчетность компания Северсталь. Поэтому предлагаю поговорить именно об этой компании.

Краткое описание компании.

ПАО «Северсталь» — это вертикально интегрированная горнодобывающая и металлургическая компания с основными активами в России и небольшим количеством предприятий за рубежом.

«Северсталь» остается мировым лидером отрасли по эффективности, демонстрируя высочайший в мире показатель рентабельности по EBITDA среди сталелитейных компаний, генерируя позитивный свободный денежный поток на протяжении цикла и достигая объявленных целей.

В целях обеспечения дополнительного роста показателей «Северсталь» обновила свою доказавшую эффективность стратегию, сохранив ее фундаментальные преимущества, но дополнив новыми элементами. Новое видение компании — стать лидером металлургии будущего и компанией первого выбора для клиентов, сотрудников и партнеров.

( Читать дальше )

Выручка ГК DANYCOMпо МСФО за 2019 год составила почти 38 млрд рублей

- 22 апреля 2020, 16:29

- |

Согласно консолидированной финансовой отчетности по МСФО за период с 1 января по 31 декабря 2019 года выручка группы компаний DANYCOM (бренд DANYCOM) от деятельности в России и за рубежом за 2019 год составила 37,9 млрд рублей, что на 7,7 млрд рублей больше аналогичного периода прошлого года.

Основной доход группы компаний был получен от A2P-сервисов (application-to-person, CPA, digital). Доход от услуг связи (мобильная связь, CPA и A2P-сервисы на базу мобильного оператора DANYCOM.Mobile, интерконнект) увеличился в 1,7 раза и составил 23,3 млн рублей.

Себестоимость составила 33,7 млрд рублей, основная часть которых – расходы на IT. Прибыль до налогообложения превысила 3,07 млрд рублей, чистая прибыль достигла 3,03 млрд рублей.

«По итогам 2019 года мы показали рост по основным направлениям бизнеса как в России, так и за рубежом. Это еще раз подтверждает правильность выбора стратегии развития всей группы компаний, направленной на развитие перспективных бизнесов, органично поддерживающих и дополняющих друг друга. В прошлом году мы вывели на проектную мощность коммуникационную платформу DANYCOMO для B2B-клиентов, расширили количество регионов присутствия мобильного оператора, предложили бесплатные тарифы», – комментирует Екатерина Шмырина, генеральный директор ГК DANYCOM.

( Читать дальше )

НЛМК. Анализ истории компании в рамках отчетности МСФО.

- 22 апреля 2020, 12:05

- |

Компания НЛМК.

Добрый день, уважаемые трейдеры и инвесторы.

Сегодня я разберу компанию НЛМК. Традиционно, обзор будет в рамках отчетности МСФО.

Данная компания выбрана не случайно, довольно скоро она опубликует свою отчетность за первый квартал, поэтому готовлю базовый обзор. На него буду опираться, сравнивая с данными за 1 квартал.

Краткое описание компании, которое я взял с официального сайта.

Группа НЛМК – лидирующий международный производитель высококачественной стальной продукции с вертикально-интегрированной моделью бизнеса. Добыча сырья и производство стали сосредоточены в низко затратных регионах, изготовление готовой продукции осуществляется в непосредственной близости от основных потребителей в России, Северной Америке и странах ЕС.

Благодаря самообеспеченности в основных сырьевых материалах, энергии и высокой технологической оснащенности НЛМК входит в число самых эффективных и прибыльных производителей стали в мире. Компания имеет диверсифицированный продуктовый портфель, обеспечивающий лидерство на локальных рынках и высокую эффективность продаж. Используя преимущества гибкой производственной цепочки, сбалансированного продуктового ряда, эффективной системы сбыта и обширной географии продаж, Компания обладает возможностью своевременно реагировать на постоянно изменяющиеся рыночные условия.

( Читать дальше )

Календарь выхода отчетности по компаниям: апрель 2020.

- 20 апреля 2020, 10:53

- |

24.04.2020 — X5 RetailGroup (FIVE), Северсталь (CHMF) МСФО 1 квартал 2020 год

26.04.2020 — Межрегиональная распределительная сетевая компания Северо-Запада (MRKZ) РСБУ 1 квартал 2020 год

28.04.2020 — Энел Россия (ENRU) (ENEL) МСФО 1 квартал 2020 год

28.04.2020 — Юнипро (UPRO) РСБУ 1 квартал 2020 год

29.04.2020 — Межрегиональная распределительная сетевая компания Северного Кавказа (MRKK), Авиакомпания «ЮТэйр” (UTAR) МСФО 12 месяцев 2019 год

30.04.2020 — Детский мир (DSKY), Сбербанк (SBER) МСФО 1 квартал 2020 год

30.04.2020 — Мосэнерго (MSNG), Межрегиональная распределительная сетевая компания Сибири (MRKS), Федеральная гидрогенерирующая компания — РусГидро (HYDR), Энел Россия (ENRU) (ENEL) РСБУ 1 квартал 2020 год

30.04.2020 — Территориальная генерирующая компания №1 (TGKA) РСБУ 1 квартал 2020 год

30.04.2020 — НМЛК (NLMK) выход отчетности по МСФО 1 квартал 2020 год

Анализ, в рамках отчетности МСФО. Компания Полюс.

- 13 апреля 2020, 10:53

- |

Компания Полюс (Золото)

Добрый день, уважаемые трейдеры и инвесторы.

Меня зовут Егор. Это будет личный блог, в котором я планирую делать обзоры на различные российские компании, акции которых торгуются на Московской бирже, обзоры будут проходить в рамках отчетности МСФО.

На мой взгляд, довольно много эмитентов заслуживают внимания и обладают интересной историей с точки зрения анализа, а также периодами спада и подъема которые можно и нужно обсудить.

Обзоры отражают лишь мнение автора и не несут рекомендательного характера. На данном ресурсе я скорее ищу единомышленников, с кем можно поделиться полезной информацией и обсудить анализ компаний.

Какое-то время я размышлял с какой компании начать, у каждого инвестора есть свой архив, акции из которого он постоянно мониторит. В итоге выбор пал на компанию – Полюс.

Ну что ж, приступим)

( Читать дальше )

Аэрофлот: не хочется, не колется

- 03 марта 2020, 23:22

- |

Источник

Группа Аэрофлот отчиталась по МСФО за 2019 год:

В то время как отечественный рынок авиаперевозок в целом вырос на 7%, Аэрофлот смог продемонстрировать опережающие темпы, увеличив пассажиропоток по итогам минувшего года на 9% до 60,7 млн пассажиров (все помнят про планы по наращиванию этого показателя до 100 млн пассажиров к 2023 году?). При этом традиционно опережающую динамику продолжает демонстрировать дочерняя авиакомпания-лоукостер Победа, объём перевозок которой почти наполовину превзошёл аналогичный показатель 2018 года.

Это позволило нарастить выручку Аэрофлота по МСФО в 2019 году на 10,8% до 677,9 млрд рублей. А вот дальше разбираться в цифрах из отчётности у меня совершенно никакого желания не возникло, т.к. в связи с переходом на новый стандарт отчётности там самая настоящая чехарда, связанная с пересчётом прошлогодних показателей, появлением каких-то переоценок из-за этого пересчёта, а также расчётом скорректированных показателей, вникать в суть которых нет ни времени, ни энтузиазма.

( Читать дальше )

Сбербанк - позитивные показатели за 4-й квартал 2019

- 03 марта 2020, 19:02

- |

По результатам всего года прибыль выросла на 10% на сопоставимом базисе,

доля операционных издержек в бизнесе улучшилась на 0.6%

С учётом улучшившихся темпов роста и дивидендной доходности около 8% Сбербанк может представлять определенный интерес

(Справедливости ради отметим, что при этом банки как правило более уязвимы к кризисным явлениям; при этом в моменте, с учётом укрепляющегося доллара становятся более интересны и ненефтяные экспортеры)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал