МинФин

Минфин увеличил объем привлечения через ОФЗ с плавающим купоном до 46,5 млрд руб, но для дальнейшего увеличения объемов размещения нужно значительное снижение цен относительно вторичного рынка – Ъ

- 25 июля 2024, 09:44

- |

Минфин России второй неделю подряд размещает только облигации с плавающим купоном (ОФЗ-ПК), что позволило увеличить объем привлечения до 46,5 млрд руб. благодаря более активному удовлетворению заявок, в том числе с биржи СПВБ. Однако для дальнейшего увеличения объемов размещения потребуется значительное снижение цен относительно вторичного рынка.

Ситуация на долговом рынке

Высокие ставки ограничивают возможности Минфина по привлечению средств. На последнем аукционе спрос на флоатеры достиг 219,7 млрд руб., но удовлетворенные заявки составили только 46,5 млрд руб. Средневзвешенная цена была на 0,28 процентного пункта ниже уровня предыдущего аукциона, что указывает на необходимость предоставления значительных скидок. Дисконт к вторичному рынку составил 0,24 п.п., что выше по сравнению с предыдущим размещением.

Аукцион по размещению долгосрочных облигаций с фиксированным купоном был признан несостоявшимся из-за отсутствия заявок по приемлемым уровням. Это уже седьмой несостоявшийся аукцион с начала года, что подчеркивает трудности Минфина в привлечении средств на долговом рынке.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

У Минфина опять отмена. Возможно вернёмся к покупкам ОФЗ в Сентябре.

- 24 июля 2024, 20:39

- |

Последние две недели у Минфина проходят займы только через флоатер ОФЗ 29025 $SU29025RMFS2, а аукционы ОФЗ с постоянным купоном отменяются по причине «отсутствия заявок по приемлемым уровням цен».

На этой неделе Минфин опять не сошёлся с рынком в том, что считать «справедливой» премией к облигациям с постоянным купоном. Аукцион ОФЗ 26248 $SU26248RMFS3 отменили, так же как и аукцион ОФЗ 26246 $SU26246RMFS7 на прошлой неделе.

Последний раз через ОФЗ с постоянным купоном Минфин смог занять две недели назад через ОФЗ 26247 $SU26247RMFS5 с доходностью в 15,65% поставив абсолютный рекорд.

Есть высокая вероятность, что со следующей недели Минфин обновит рекорд доходности, так как в конце этой недели на заседании ЦБ по ключевой ставке обновят и среднесрочный прогноз. В прогнозе будет повышено, в том числе, среднее значение ключевой ставки на год. Так что RGBI (Индекс государственных облигаций РФ) вообще и отдельные облигации в частости ещё могут хорошо попадать в цене.

Так как занимать Минфину надо много.

( Читать дальше )

Минфин использует флоатер из безысходности, с ним аукцион состоялся, но выручка смешная, министерство отказывается давать премию к выпускам

- 23 июля 2024, 15:55

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI опускался ниже 103 пунктов, но на этой неделе восстановился до 104,75, доходность же самих бумаг остаётся на приемлемом уровне. С учётом использования флоатера —аукцион состоялся, единственный плюс для министерства (Минфин отказывается премировать классику, флоатер единственная приманка банков, но и там особо им не дают разгуляться). Вторичный рынок всё равно находится под давлением, и на это есть причины:

🔔 Банк России на предстоящем заседании будет обсуждать шаг повышения ключевой ставки — заявила глава ЦБ Эльвира Набиуллина.

🔔 По последним данным Росстата, за период с 9 по 15 июля ИПЦ вырос на 0,11% (прошлые недели — 0,27%, 0,66%), с начала июля 0,88%, с начала года — 4,79% (годовая — 9,19%). Рост цен с начала года (4,79% за полгода и 2 недели) приблизился к верхней границе прогноза ЦБ по инфляции на весь 2024 год (4,3-4,8%), как итог Заботкин в начале июля заявил, что ЦБ на июльском заседании значимо повысит прогноз по инфляции на 2024 г.

( Читать дальше )

На топливном рынке кризис, НОВАТЭК под санкциями и новые реалии застройщиков с изменившейся ипотекой

- 21 июля 2024, 11:19

- |

Тайм коды:

00:00 | Вступление

00:30 | Инфляционная спираль в начале июля продолжает раскручиваться, на топливном рынке намечается кризис, похоже, повышать ставку придётся шоково

07:20 | Аэрофлот представил операционные результаты за июнь 2024 г., смотрим на компанию прозрачно!

11:39 | Аукционы Минфина проводятся за счёт флоатера, но выручка смешная, министерство отказывается давать премию к выпускам. RGBI копает 2 дно

18:20 | НОВАТЭК представил операционные результаты за II квартал 2024 г., на фоне санкций и ожидания первых отгрузок с Арктик СПГ-2

22:30 | Производство стали в Китае в июне растёт, но внутренние цены снижаются и заставляют компании работать на экспорт. Для России это минус.

24:45 | Объём переработки нефти в России достиг максимума с середины января 2024 г. и это на фоне улетевших в космос цен на бензин внутри страны

29:12 | Операционные результаты ММК за I п. 2024 г. незначительно скорректировались относительно прошлого года, но во II кв. уже идёт восстановление

34:49 | ЛСР представила операционные результаты за I п. 2024 г. — взрывной рост перед отменой льготной ипотеки. Доля ипотеки в сделках ошеломляющая

( Читать дальше )

Миссия: найти триллион

- 17 июля 2024, 19:39

- |

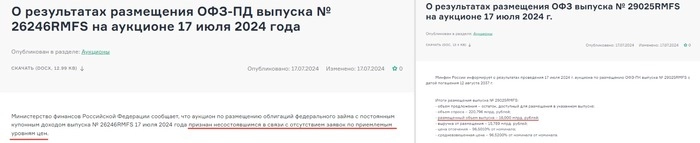

Среда у Минфина день аукционов ОФЗ. По плану были два аукциона: флоатер ОФЗ 29025 $SU29025RMFS2 и ОФЗ 26246 $SU26246RMFS7 с постоянным купоном.

В итоге один (ОФЗ 26246) признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен (рис 1), а на втором (ОФЗ 29025) заняли всего 16 млрд руб. по номиналу (рис 2). При среднеплановом размещении на один аукцион в III квартале в 115,4 млрд руб.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=308107-o_rezultatakh_razmeshcheniya_ofz-pd_vypuska__26246rmfs_na_auktsione_17_iyulya_2024_goda

Всего с начала квартала Минфин занял чуть больше 100 млрд руб. при плане в 1 500 млрд руб. (рис 3) Такими темпами результат по итогам квартала будет в районе ~500 млрд руб. Т.е. пока идём на недобор 1 триллиона руб.

( Читать дальше )

Аукционы по размещению ОФЗ Минфином видимо(на данную минуты уже прошли)...? первая часть размещ..

- 17 июля 2024, 13:56

- |

Вторая часть по размещ-ю где-то в 15час-16час ?

Аукционы по размещению ОФЗ Минфином видимо(на данную минуты уже прошли).? и банки не хотят покупать по низким доходностям

Аукционы Минфина проводятся за счёт флоатера, но выручка смешная, министерство отказывается давать премию к выпускам. RGBI копает 2 дно

- 16 июля 2024, 09:09

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI опустился ниже 105 пунктов, доходность же самих бумаг продолжает увеличиваться на фоне заявлений главы ЦБ и данных по инфляции, с учётом использования флоатера —аукционы состоялись, единственный плюс (Минфин отказывается премировать классику, флоатер единственная приманка банков). На вторичном рынке происходит распродажа, и она образовалась благодаря некоторым факторам:

🔔 Банк России на предстоящем заседании будет обсуждать шаг повышения ключевой ставки — заявила глава ЦБ Эльвира Набиуллина.

🔔 По последним данным Росстата, за период с 2 по 8 июля ИПЦ вырос на 0,27% (прошлые недели — 0,66%, 0,22%), с начала июля 0,77%, с начала года — 4,68% (годовая — 9,25%). Годовая инфляция уже подступает к двузначному значению — 9,25%, а рост цен с начала года (4,68% за полгода) уже приблизился к верхней границе прогноза ЦБ по инфляции на весь 2024 год (4,3-4,8%).

( Читать дальше )

Минфин не готов платить больше, объём размещения ОФЗ падает

- 12 июля 2024, 10:37

- |

Спрос на флоатеры сохраняется, но объём размещения падает

В среду, 10 июля, Минфин выставил на аукцион выпуски ОФЗ-ПД-26247 с фиксированным купоном и флоатер ОФЗ-ПК-29025.

Выпуск ОФЗ 26247 с погашением в мае 2040 года был размещён в объёме 14,6 млрд руб. при спросе 23,2 млрд руб. Средневзвешенная доходность составила 15,65%. Это первое удачное размещение ОФЗ 26247, в середине мая аукцион по этому выпуску не состоялся в связи с отсутствием заявок по приемлемым ценам.

Выпуск ОФЗ 29025 с привязкой к RUONIA был размещён в объёме 12,6 млрд руб. при спросе 216,7 млрд руб. Средневзвешенная цена размещения составила 96,77% от номинала. На вторичном рынке выпуск торгуется по цене 96,9%.

План по размещению ОФЗ на III квартал 2024 года был увеличен до 1,5 трлн руб. Основной объём придётся на длинные гособлигации со сроком от 10 лет — 1,2 трлн руб.

( Читать дальше )

Замминистра финансов Иван Чебесков: Доля кредитов с господдержкой в общих выдачах ипотеки не опустится ниже 50% в ближайшие годы, При этом целевой уровень - 25% - Известия

- 12 июля 2024, 07:36

- |

Доля жилищных кредитов с господдержкой в общих выдачах ипотеки будет выше 50% в ближайшие годы. Об этом сообщил «Известиям» замминистра финансов Иван Чебесков.

По его словам, отмена госпрограммы под 8% и ужесточение условий семейной ипотеки не позволят опустить этот показатель до целевого уровня 25%.

«После нынешних изменений этого, конечно, не произойдет — все равно доля льготных программ будет существенно выше 50%», — заявил Чебесков.

Замминистра финансов сообщил газете, что сократить долю субсидируемых государством жилищных кредитов возможно благодаря постепенному изменению условий госпрограмм и их сокращению, а также восстановлению рыночной ипотеки, которое будет зависеть от уровня ставок в экономике и величины ключевой ставки. Нормализация денежно-кредитной политики поможет привести долю ипотеки с господдержкой к целевым значениям в течение нескольких лет, пояснил Чебесков.

По данным газеты, крупнейшие банки согласны с прогнозом Минфина о сохранении высокой доли льготной ипотеки в ближайшие годы. В пресс-службе ВТБ «Известиям» рассказали, что банк не ожидает существенного сокращения ее доли в выдачах в ближайшие 9-12 месяцев, считая, что на фоне завершения массовой госпрограммы вырастет значимость семейной ипотеки. Представители Абсолют банка и «Новикома» полагают, что ниже 50% она не опустится в ближайшие два года.

( Читать дальше )

Минфин не готов предлагать более интересные цены по ОФЗ, коэффициент удовлетворения спроса ниже 6% - Альфа-Инвестиции

- 11 июля 2024, 12:49

- |

Минфин размещает ОФЗ-ПК-29025 четвёртую неделю подряд. При этом коэффициент удовлетворения спроса упал до минимального за этот месяц значения — ниже 6%. Неделей ранее он составлял 28%. Даже объём размещения длинного выпуска ОФЗ-ПД превысил показатель по флоатеру, учитывая, что спрос на бумагу с фиксированным купоном оказался примерно в 10 раз ниже.

Ещё какие-то объёмы по флоатеру могли пройти в ходе дополнительного размещения после аукциона. Этих данных нет в пресс-релизе Минфина, их можно будет увидеть в сводной таблице через несколько дней.

Инвесторы считают, что ключевая ставка на ближайшем заседании ЦБ будет повышена более чем на 1 п.п., поэтому ждут от Минфина более щедрого предложения по доходности. Однако ведомство пока не готово предлагать более интересные цены, поэтому объём сделок очень низкий.

Позиция Минфина может быть воспринята рынком позитивно, тогда в моменте давление на котировки длинных ОФЗ снизится. Но план по заимствованиям на III квартал выглядит амбициозно. Если министерство будет его придерживаться, распродажи в гособлигациях могут возобновиться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал