Московская биржа

Кто ещё торгует акциями?

- 05 ноября 2024, 21:06

- |

🏛Мосбиржа предоставила интересные данные за октябрь, которые красноречиво говорят о ситуации в экономике и на фондовой бирже.

🔼Так, число физических лиц с брокерскими счетами на Московской бирже достигло 34,2 млн, увеличившись на 489 тысяч за месяц – поставлен очередной рекорд. Всего было открыто 62,1 млн счетов. Но при этом активно торговали на бирже только 3,9 млн человек – меньше 11,5% от общего числа инвесторов. И по статистике, около половины вновь открытых счетов – пустые. И большинство из них открываются уже действующими инвесторами.

✔️Суммарный объём вложений частных инвесторов также преодолел очередной рекорд – 158,2 млрд рублей.

Продолжается тенденция падения интереса к акциям: вложения в них снизились на 32 млрд рублей, при этом вложения в паи фондов возросли до 104,6 млрд рублей.

🍰Доля физлиц в объеме торгов акциями в октябре составила 72,6% – эта доля непрерывно увеличивается с лета (например, в июле доля «физиков» составляла 64%). Институциональные инвесторы, банкиры, крупные фонды пока держатся в стороне.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

ТОП-5 кандидатов на банкротство в 2024 году

- 05 ноября 2024, 20:55

- |

В декабре мы ожидаем дальнейшего повышения ключевой ставки, а в 2025 году – жёсткой ДКП. На этом фоне у целого ряда компаний могут существенно усугубиться уже имеющиеся проблемы. А там и до банкротства недалеко. О каких компаниях идёт речь?

🌲Сегежа

Отрицательные денежные потоки, огромный долг, «дыра» в капитале, вызванная выкачиванием дивидендов материнской компанией АФК Системой… Ну и проблемы с бизнесом: Сегежа сейчас убыточная на операционном уровне (операционный убыток 3,1 млрд рублей), т.е. просто залить проблемы деньгами не получится – нужно сначала решить вопросы со сбытом и логистикой (отгрузки рухнули более чем на треть) и дождаться роста цен (которые упали более чем на 50%).

По итогам последнего отчёта отношение чистый долг / EBITDA превысило 12,23 при критическом показатели выше 4, рентабельность по всем показателям – отрицательная.

🔽Убыток по итогам 2023 года составил 16,7 млрд рублей, за последние 4 квартала совокупный убыток – 18,5 млрд. Проценты по кредитам уже превышают все разумные пределы и делают компанию глубоко убыточной.

( Читать дальше )

Частные инвесторы в октябре 2024г вложили в фондовый рынок Мосбиржи Р158,2 млрд: объем инвестиций в акции снизился на Р32 млрд, вложения в паи фондов увеличились до Р104,6 млрд — площадка

- 05 ноября 2024, 15:20

- |

Число физических лиц, имеющих брокерские счета на Московской бирже (MOEX), по итогам октября 2024 года составило 34,2 млн (+489 тыс. за октябрь), ими открыто 62,1 млн счетов. Сделки на Московской бирже в октябре заключили 3,9 млн человек.

Суммарный объем вложений частных инвесторов на фондовом рынке Московской биржи в октябре составил158,2 млрд рублей. Физические лица сократили объем инвестиций в акции на 32 млрд рублей, увеличив объем вложений в паи фондов до 104,6 млрд рублей. Объем инвестиций в облигации – 85,6 млрд рублей.

Доля физлиц в объеме торгов акциями в октябре составила 72,6%, в объеме торгов облигациями – 37,1%, на спот-рынке валюты – 7,5%, на срочном рынке – 66,9%.

В октябре 2024 года самыми популярными ценными бумагами в портфелях частных инвесторов были обыкновенные и привилегированные акции Сбербанка (31% и 7% соответственно), акции ЛУКОЙЛа (17%), Газпрома (14%), привилегированные акции Сургутнефтегаза (6%), акции Роснефти (6%), Яндекса (6%), Полюса (4%), Норникеля (4%) и Т-Банка (4%).

( Читать дальше )

Акции МОСБИРЖЫ прогноз 2024, стоит ли покупать сегодня?

- 05 ноября 2024, 14:15

- |

Приветствую Друзья инвесторы, с Вами снова Роман и сегодня у нас на финансовом обзоре компания МОСКОВСКАЯ БИРЖА ММВБ-РТС.

Сколько стоят акции ММВБ

Сколько стоят акции ММВБИз статьи мы узнаем, как обстоят финансовые дела на предприятии, приносит ли оно прибыль, узнаем на сколько велики обязательства компании, сравним рыночную стоимость акции с балансовой и поймем стоит ли инвестировать свои деньги в это предприятие.

Важная информация о кампании

ПАО «МОСКОВСКАЯ БИРЖА ММВБ-РТС» — крупнейший российский биржевой холдинг, является организатором торгов акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка, углеродными единицами, драгоценными металлами, зерном и сахаром.

Компания основана в 1992 году (первоначальное наименование — Московская межбанковская валютная биржа, ММВБ), в 2011 году преобразована в ПАО «Московская биржа ММВБ-РТС» в результате присоединения к ММВБ биржи РТС (Российской торговой системы), открытой в 1995 году.

( Читать дальше )

Победа Камалы Харрис или Дональда Трампа на выборах в США может иметь значительное влияние на российский рынок, и вот как это может выглядеть в обоих случаях

- 05 ноября 2024, 13:38

- |

🇷🇺 $IRUSТФ-3Д

Сегодня выборы президента США, но как они могут повлиять на рынок РФ, если победит Трамп или Харрис?

Для российской экономики и рынка победа Трампа скорее будет положительным событием, так как может смягчить санкционное давление и поддержать энергетический сектор. Однако это не гарантирует полного снятия санкций, и геополитические риски всё равно останутся высокими.

Победа Харрис, напротив, вероятно приведёт к усилению давления на российский рынок, особенно на компании в энергетическом секторе. Усиление санкций и повышение требований к углеродному следу могут негативно сказаться на привлекательности российских активов для международных инвесторов.

По технике:

Индекс Московской биржи сейчас показывает хороший отскок от глобального трендового уровня и зоны перепроданности по RSI.

Но я пока жду хотя бы локальную смену тренда, чтобы мы с вами начали заходить в более безопасные позиции.

( Читать дальше )

Мосбиржа на поддержке

- 05 ноября 2024, 10:01

- |

Акции Мосбиржи по техническому анализу интересно выглядят для приобретения, скорректировались к сильному уровню поддержки в районе 184 рублей.

Компании все равно на ключевую ставку, так как она с нее зарабатывает на размещении клиентских средств, а также комиссионные доходы с объема торгов, которые не уменьшаются при увеличении инфляции.

Дополнительным драйвером для подпитки фондового рынка на этой неделе может выступать нефть, ОПЕК+ продлевает до конца декабря добровольные сокращения добычи нефти на 2,2 млн. б/с, а также выборы президента США. Победа Трампа может снизить геополитическую напряженность в мире. По результатам выборов 2020 года, с президентом де-факто определились через четыре дня.

Всем успешных торгов.

Исследование РАНХиГС выявило, что российские частные инвесторы чрезмерно сосредоточены на крупных компаниях в составе Народного портфеля Мосбиржи, что снижает диверсификацию и ограничивает доходность

- 05 ноября 2024, 07:13

- |

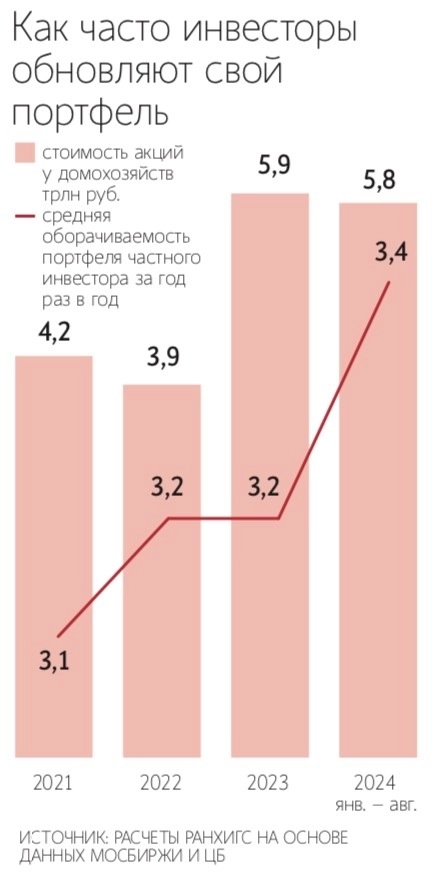

Исследование РАНХиГС выявило, что российские частные инвесторы чрезмерно сосредоточены на крупных компаниях в составе «Народного портфеля» Мосбиржи, что снижает диверсификацию и ограничивает доходность. Публикация «Народного портфеля» мотивирует инвесторов следовать за большинством, формируя рискованную структуру портфелей, где доминируют акции Сбербанка, Газпрома, Лукойла, Норникеля и Сургутнефтегаза.

С начала публикации в 2020 году до августа 2024 года «Народный портфель» принес доходность 35,8%, обогнав индекс Мосбиржи (22,5%). Однако высокочастотная торговля и игнорирование малых компаний привели к снижению доходности для многих инвесторов, не обладающих глубокой экспертизой.

РАНХиГС предложил Мосбирже указывать на риски высокой торговой активности и недостатка диверсификации. Также рекомендуется раскрывать оборачиваемость активов ПИФов для повышения прозрачности рынка.

Источник: www.vedomosti.ru/investments/articles/2024/11/05/1072897-v-ranhigs-uvideli-v-narodnom-portfele-mosbirzhi-skritie-riski#140737497360768От каких уровней готов покупать акции? Разбор идей

- 04 ноября 2024, 19:00

- |

В этой серии постов хочу аргументировано подсветить, те идеи, которые на среднесрочном горизонте способны принести доходность терпеливому инвестору.

В данной подборке не будет спекулятивных идей, только крупный и надежный бизнес от компаний, способных держать удар в это непростой инвестиционное время. Предлагаю начинать:

Полюс $PLZL

Исторически золото, как инструмент для хеджирования рисков, благоприятно себя чувствует как в момент снижения процентных ставок, так и на фоне процесса ускорения инфляции.

Недавняя новость, что Полюс получил первую тонну золота из руды Сухого лога. В долгосрочной перспективе обеспечит поддержку акциям и тем дивидендным выплатам к которым компании удалось вернуться спустя несколько лет.

Пробитие сопротивления и ретест уровня, открывают для акций новые значения: 15400Р и 16100Р.

Стратегический таргет — 17300Р. При возможных, но совсем необязательных откатах, есть смысл присмотреться к данным акциям.

Московская биржа $MOEX

Из отчета компании за 9 месяцев 2024 г.:

• Чистая прибыль выросла в 2.6 раза и составила 68.4 млрд руб.

( Читать дальше )

🍷 Новабев Групп - бизнесу становится все хуже!

- 03 ноября 2024, 13:38

- |

В середине октября компания Новабев Групп представила операционные результаты за 3 квартал 2024 года. Тенденции бизнеса не впечатляют. Операционные показатели в расчете на 1 точку продолжают стремительно ухудшаться!

👉 Ключевые операционные результаты:

— Общие отгрузки составили 10,95 млн декалитров, что на 2,8% меньше цифры прошлого года.

— Отгрузки собственных брендов снизились на 2,6% до 8,5 млн декалитров с 8,7 млн декалитров годом ранее.

— Импортные бренды были отгружены в объеме 2,4 млн декалитров, что на 3,6% ниже показателя прошлого года в 2,5 млн декалитров.

— Количество ВинЛабов на конец 3 квартала 2024 года превысило 1900 магазинов (График №1).

( Читать дальше )

📰Московская Биржа Проведение заседания совета директоров и его повестка дня

- 02 ноября 2024, 19:50

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента: 02.11.2024

2.2. Дата проведения заседания совета директоров (наблюдательного совета) эмитента: 08....

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал