Мсфо

OZON: критический и агрессивный анализ финансовой отчётности

- 26 августа 2022, 11:12

- |

💻 OZON на этой неделе представил финансовые результаты за 2 кв. 2022 года:

📣 Информационные ленты сразу после публикации финансовых результатов активно начали пестрить заголовками, что компания впервые в своей истории получила положительный результат по скорректированной EBITDA, но меня в этой отчётности насторожил ряд факторов, о которых я предлагаю порассуждать вместе с вами.

📈 Итак, мы видим, что оборот товаров (GMV) вырос с апреля по июнь на 92% (г/г) до 170,6 млрд руб., благодаря увеличению ассортимента и росту заказов.

С одной стороны, темп роста оказался на уровне основного конкурента в лице Wildberries. С другой стороны, темп роста оказался минимальным за всю публичную историю эмитента. Почему бы не сделать акцент на этом?

📈 Идём дальше. Выручка OZON выросла на 58% (г/г) до 58,5 млрд руб. С одной стороны, можно сделать заключение, что это прекрасный результат. С другой — в отечественном IT-секторе тот же Positive Technologies (#POSI) выглядит ещё более привлекательно, поскольку смог удвоить выручку во втором квартале.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

RAZB0RKA отчета РОССЕТИ ЦП по МСФО за 1 полугодие 2022. Зачем смотреть еще и МСФО?

- 26 августа 2022, 10:27

- |

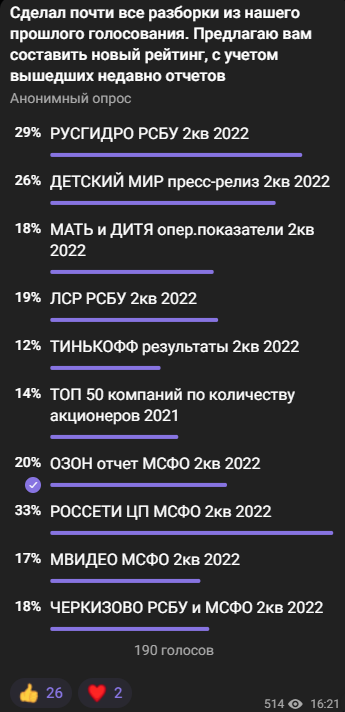

РОССЕТИ ЦП уверено лидирует в проходящем на канале голосовании о том, что разобрать в первую очередь

Голосование еще открыто, и вы можете повлиять на то, какая компания попадет на разборку следующей

Обзор результатов РОССЕТИ ЦП по МСФО нельзя начать без того, чтобы напомнить вам, что на канале есть 3 разборки, связанные с компанией

1. RAZBORKA отчета Россети ЦП по РСБУ за 1 полугодие 2022 года

2. RAZBORKA влияния 5% НВВ на прибыль и дивиденды сетевых компаний за 2023 год

3. RAZB0RKA вэбинара Россети ЦЕНТРА и ЦП — Февраль 2022

( Читать дальше )

RAZB0RKA отчета МКПАО ЭН+ по РСБУ 1 полугодие 2022. Есть смысл смотреть МСФО?

- 25 августа 2022, 15:50

- |

Ранее, на канале я делал разборку отчета РУСАЛа по МСФО за 1 полугодие 2022 года

t.me/razb0rka/41Пришло время, посмотреть как дела у материнской EN+, или по русски МКПАО ЭН+ ГРУПП

Сделаю оговорку, так как это первый обзор ЭН+ на канале, он будет достаточно подробным

Исхожу из того, что читатель ничего не знает о компании

Так же постарюсь обьяснить, почему я не вижу смысла смотреть отчетность МСФО

Если вы ничего не знаете про ЭН+, то рекомендую вам видео на 10 минут

( Читать дальше )

RAZB0RKA отчета РАСПАДСКАЯ по МСФО за 1 полугодие 2022. Какой бы мог быть дивиденд?

- 25 августа 2022, 11:15

- |

РАСПАДСКАЯ победила в борьбе «огня» и «пирамидки» — подписчики поймут меня

Сразу сделаю оговорку, так как это первый обзор РАСПАДСКОЙ на канале, он будет очень подробным

Я пишу его так, как-будто предполагаю, что читатель знает о компании только то, что это добытчик какого-то угля

Начнем с бизнес модели компании

Оказывается, добыча угля это только малая часть огромной цепочки получения прибыли

( Читать дальше )

RAZB0RKA отчета НОРНИКЕЛЬ по МСФО за 1 полугодие 2022 года - уточняем расчетный дивиденд

- 23 августа 2022, 14:38

- |

По просьбам подписчиков, продолжаю разбирать отчетность НОРНИКЕЛя

Ранее на канале опубликовал обзор отчета по РСБУ

Рекомендую прочитать сначала его, а потом уже переходить к разборке МСФО

RAZB0RKA отчета НОРНИКЕЛЬ по РСБУ за 1 полугодие 2022 — считаем дивиденд

t.me/razb0rka/126Напомню, РСБУ НОРНИКЕЛя это ТОЛЬКО результаты Норильского дивизиона

МСФО это уже результаты всей группы ГМК НОРНИКЕЛЬ

Традиционно, не буду рассказывать о всех цифрах из отчета — только самое главное

Вот как презентует компания свои результаты (желтым пометил что важно для меня)

https://www.nornickel.ru/upload/iblock/5fc/wqfwpnmscngsji7v4cl5pp366fverzyv/Norilsk-Nickel-1H-2022-Financial-results_RUS.pdf

( Читать дальше )

RAZBORKA отчета РУСАЛ по МСФО за 1 полугодие 2022 года - считаем дивиденд

- 23 августа 2022, 09:54

- |

Пост от 12 августа 2022 сделанный на канале.

Из-за ограничения для новичков не мог его опубликовать здесь в те дни

RAZBORKA отчета РУСАЛ по МСФО за 1 полугодие 2022 года — считаем дивиденд

Так как, первичный листинг Русала в Гонконге, то компания публикует свою отчетность в долларах и очень рано по московскому времени

В результате, мы имеем возможность увидеть как отрегировал азиатский рынок на отчет и «покопаться» в отчете еще до открытия торгов на ММВБ

Акция торгуется в небольшом минусе на уровне 3 гонконгских $ за акцию

Это почти в 5 раз меньше пиков 2011 года после IPO и в 2.5 раза меньше уровней начала 2022 года

Операционные данные за 1 полугодие

( Читать дальше )

RAZBORKA отчета VK за 1 полугодие 2022 года - пост на канале от 11 августа

- 22 августа 2022, 21:28

- |

Каждый раз, когда я открываю отчет IT компаний (VK, OZON, Yandex), я вспоминаю шедевральный момент из сериала «Силиконовая долина»

«Никакой прибыли!!! Покажешь прибыль. И все спросят сколько? И им всегда будет мало...»

( Читать дальше )

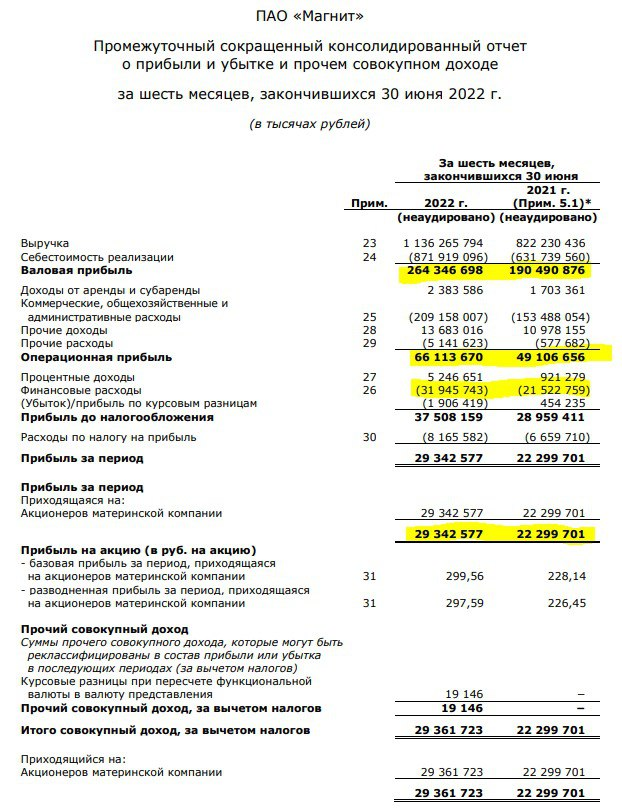

RAZB0RKA отчета МАГНИТ по РСБУ за 1 полугодие 2022 года - считаем дивиденд за 3кв 2022

- 19 августа 2022, 13:46

- |

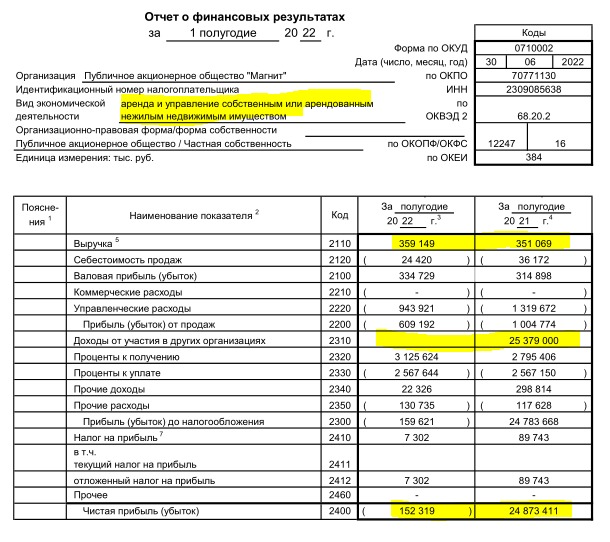

Сегодня компания опубликовала одновременно и отчетность РСБУ и отчетность МСФО

Почему я обращаю на это Ваше внимание?

Сейчас Вы поймете! Просто оцените разницу показателей РСБУ и МСФО

Выручка 359 млн руб (да-да миллионов) и убыток -152 млн руб

Выручка 1.1 трлн руб (да-да, триллион) и чистая прибыль 29 млрд руб (да-да, миллиардов)

( Читать дальше )

RAZB0RKA news - Отчет GLOBALPORTS по МСФО за 1 полугодие 2022 года - прокси на ДВМП и НМТП

- 19 августа 2022, 09:49

- |

GLOBALPORTS отчет МСФО за 1 полугодие 2022

Одна из крупнейших транспортных компаний России (специализация на контейнерах)

Выручка 1п'22 272 млн $ (+18%)

EBITDA 1п'22 146 млн $ (+28%)

Слежу за компанией, как прокси на ДВМП и НМТП

Слайд из сегодняшней презентации компании по рынку контейнеров в России

Стоит отметить, высочайшее качество раскрытия информации компанией — респект!

Ссылка

Если сильно пострадавший от санкций GLOBALPORTS с -38.9% падением контейнерооборота смог увеличить и выручку и прибыль

То какая прибыль будет у логистического дивизиона ДВМП?

Подписывайся на:

мой канал в телеграмме https://t.me/razb0rka

блог на Smart-lab https://smart-lab.ru/my/Razb0rka/

Softline: анализ финансовой отчётности и подводные камни

- 18 августа 2022, 10:34

- |

Сразу внесу важную ремарку для вашего понимания: сильно не удивляйтесь, что в отчёте и пресс-релизе речь идёт о 1 кв. 2022 года. Под звёздочкой ниже указана соответствующая приписка о том, что речь идёт о финансовом году, который начинается 1 апреля и заканчивается 31 марта. Всегда помните об этом, когда анализируете результаты Softline и читаете отчётность.

📈 Итак, продажи компании с апреля по июнь увеличились по сравнению с прошлым годом всего на 8% (г/г) до $545,4 млн. Столь скромные результаты обусловлены сокращением продаж в России на 23%, что во многом вызвано укреплением рубля. Спешу напомнить, что Softline — это международная компания, а потому в своей отчётности использует американский доллар.

🌏 Азия оказалась единственным сегментом, где зафиксирован неплохой рост продаж – показатель вырос на 29% (г/г). В остальных регионах присутствия динамика слабая.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал